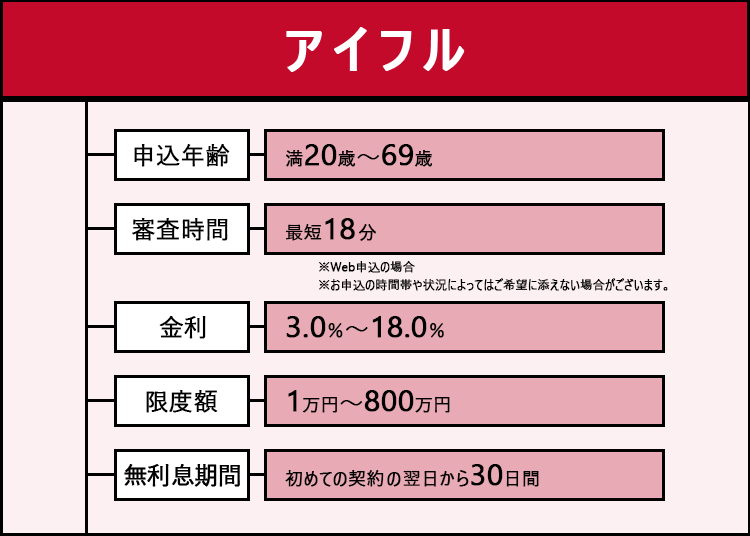

アイフルは最短18分※でスマホだけで審査が完結できるため、当サイトでも人気の高いおすすめの消費者金融です。

借入先を問わずお金借りる際は必ず審査が必要で、アイフルは貸金業法の定める範囲で審査を行っています。

アイフルだけではなく大手消費者金融は申込者の審査にかかわる個人情報を独自に数値化して審査を行う「スコアリングシステム」を導入。

中でもアイフルが唯一銀行の傘下に入っておらず独自に審査基準を設定できるため、審査に柔軟に対応してもらえる傾向です。

今回はアイフルの審査が甘くない真相に迫るとともに、審査に通るコツや借り入れまでの流れ、落ちたときの対処法などを解説していきます。

スマホから最短18分※で借入完了!

| 審査時間 | 最短18分※ |

|---|---|

| 無利息期間 | 初めての契約なら最大30日間 |

| 限度額 | 1万円~800万円 |

アイフルなら申し込みから最短18分で融資が完了※します。

スマホさえあると申し込みから借り入れまで完結する利便性も魅力で、面倒な手続きなくすぐに借り入れしたい人に最適です。

さらにアイフルは他の大手とは異なり、自社基準で審査を行っているのも特徴。

銀行の厳しめな審査基準が適用されないので、カードローンの審査を不安に感じている人にも向いています。

公式サイトでは事前に借り入れ可能か判断できる「1秒診断」ができるので、まずは無料で簡易審査を受けてみましょう。

>>アイフルのWeb申込はこちら

アイフルの審査は本当に厳しいのかを審査基準や通過率から分析

結論から言えば、アイフルの審査は厳しくない傾向です。

ただしアイフルは金融庁に貸金業者として登録されており、基準に沿って正確に審査が行われているので、甘いから誰でも通るとは言い切れません。

公表している審査基準や通過率は他社と比較しても同水準です。

アイフルの公式サイトが公表している審査基準は主に以下の3つ。

- 【年収】アイフルが認める安定収入が定期的にあるのか

- 【他社借入】年収の3分の1に近い金額をアイフル以外から借りているのか

- 【信用情報】アイフルが提携する信用情報機関に返済の遅れなどの情報が登録されているのか

アイフルは大手消費者金融の中で唯一銀行の傘下に入っていないので、アイフル独自の審査基準を設けていることが特徴。

審査により返済能力があると認められるとアイフルで借りられます。

アイフルが求める審査基準を、順にチェックしていきましょう。

アイフルが認める安定収入が定期的にあるかどうか

アイフルの審査では、安定収入が定期的にあるのかどうかを確認しています。

そこで気になるのはいくら以上の年収があると、アイフルの審査に通過できるのか。

明確な金額を定めているわけではありませんが、「年収12万円」「他社借入金額0円」でアイフルの1秒診断を実施してみたところ「ご融資可能と思われます」の結果が出ました。

月1万円でも月収があると、年収条件はクリアしていると判断できます。

アイフルで「安定した収入を定期的に得ている」と認めてもらうには、以下2点のポイントがあります。

- 毎月の収入額が大きく変動しない

- 毎月一定額の給料を得ている

毎月の収入額が大きく変動すれば、「収入が安定している」とはみなされません。

思いのほか、カードローンは年収が高いといいわけではなく、収入額がほぼ一定の方が審査では有利です。

年収が200万円の人を例に、収入の安定性からアイフルの基準を満たしているかを確認しましょう。

アイフルの審査では、毎月一定額の給料を得ているかも重要になっています。

短期バイトや単発バイトなど、収入が途絶える月があれば「安定性がある」とはいえずアイフルの審査に通りにくくなる可能性も。

さらに登録だけの派遣や、内定が出ているのみでまだ働いていない人は、アイフルの審査で収入を得ているとはみなされません。

実際に働いてからアイフルに申し込みましょう。

アイフル以外から年収の3分の1に近い金額を借りていないか

アイフルの審査では、年収の3分の1に近い金額を他社より借りていないか、厳重に確認されます。

アイフルを始めとする貸金業者では、総量規制のルールから、年収の3分の1を超える融資ができないと定められています。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

引用元:1 お借入れは年収の3分の1までです│日本貸金業協会

総量規制が設けられているのは、借り過ぎにより返済不能になる人を出さないため。

影響があるのは貸金業者からの借り入れで、銀行カードローンやクレジットカードのショッピングは対象外です。

例えば年収300万円の人なら、他社で100万円の借り入れがあればアイフルでは追加融資を受けられません。

例)年収300万円の人がアイフルで借りられる金額

| 他社借入額 | アイフルで借りられる金額 |

|---|---|

| 100万円 | 0円 |

| 50万円 | 最大50万円 |

| 20万円 | 最大80万円 |

借入額が多い人は先に他社借入の返済を進め、総量規制の範囲内になってから申し込みましょう。

借入額の調査は信用情報機関の情報も利用される

アイフルでは借入額の調査に利用することが「申込者の自己申告額」と「信用情報機関に保管されている情報」です。

信用情報機関とは、個人がお金を借りた記録を集めて保管しており、アイフルが申込者の返済能力を把握できるよう以下の情報を集めています。

- 誰が借りているのか特定する個人情報

- 借入額や契約額などの契約情報

- 入金額や延滞の有無などの返済情報

信用情報機関に情報を照会すると借入額や契約額を確認できるため、申し込みの際に嘘をついても意味がありません。

借入額を正確に把握して、申し込みフォームに入力しましょう。

信用情報機関は3つあるものの、アイフルは以下の2つの機関の情報を参考にしています。

法律の範囲を超える融資はできないので、アイフルに申し込んだ時点で年収の3分の1近い借り入れをしている人は、審査に通りません。

返済遅延や債務整理の情報が信用情報機関に登録されていないか

アイフルの審査で重視されるのは、過去金融に関する問題を起こした情報が登録されていないかどうかです。

提携する信用情報機関でアイフルがトラブルと判断する内容は以下の通りです。

- 61日以上あるいは3ヶ月以上の長期延滞

- 保証会社による代位弁済

- 法的手段により借入額を減らす債務整理

- 裁判所から返済が不可能と判断される自己破産

長期間にわたり返済が滞っている人や保証会社に代わりに返済をしてもらった人は、アイフルに申し込んだ時点で返済能力がないと判断されがちです。

債務整理や自己破産をした人なら、新たに融資をしても返済を管理できないと判断されます。

返済上の問題を異動情報と呼び、異動情報があればアイフルの審査に通過しません。

アイフルに申し込んだ時点で延滞しているなら、まず延滞解消に努めましょう。

過去に債務整理や自己破産をした場合は、5年から7年経過するのを待って申し込むしかありません。

信用情報機関の情報は掲載期間が決まっており、一定の時間経過すれば削除される仕組みです。

異動情報は5年間、自己破産は最長7年間記録されます。

長期延滞では銀行カードローンやクレジットカードも影響する

長期延滞は、貸金業者からの借り入れだけではなく、以下の情報も審査に影響します。

- 銀行カードローン

- フリーローンや住宅ローンなどのローン

- クレジットカードのショッピング

- 奨学金

- 分割払いで購入した商品の支払い

返済能力を確かめる上で返済に関する問題の情報は重要です。

銀行のローンやクレジットカードをはじめ、滞納していないかチェックしましょう。

アイフルは審査通過率が30%~40%!他社との比較結果を解説

アイフルの審査通過率は平均すれば30%台後半から40%程度です。

2023年11月から2024年にかけてのアイフルの審査通過率は、以下のようになっています。

| 月 | 審査通過率 |

|---|---|

| 2023年11月 | 39.3% |

| 2023年12月 | 40.3% |

| 2024年1月 | 37.2% |

| 2024年2月 | 36.1% |

参考:月次データ│アイフル

審査通過率からみれば、アイフルに申し込んだ人のうち10人に4人程度が審査に通るイメージです。

2024年2月のデータから、アイフルと他の消費者金融の新規成約率を比較してみました。

| 消費者金融名 | 審査通過率 |

|---|---|

| アイフル | 36.1% |

| プロミス | 36.9% |

| アコム | 40.6% |

| レイク | 26.6% |

参考:月次データ│SMBCコンシューマーファイナンス、マンスリーレポート│アコム、四半期データブック2022年12月末│SBI新生銀行

他社と比較してもアイフルの審査通過率は、同等水準です。

消費者金融としては一般的な審査難易度と言えるものの、アイフルの審査基準に合わなければ借り入れはできません。

安定収入があるか、他社からの借入額や返済状況に問題はないかなどを確認して、審査に通る可能性があると分かったら申し込みましょう。

アイフルはパートやアルバイトでも契約できる可能性がある

アイフルならパートやアルバイトでも審査に通る可能性があります。

アイフルを利用している人の割合は、以下の通りです。

| 職業 | アイフルの利用者全体に占める割合 |

|---|---|

| 正社員 | 61.8% |

| パート・アルバイト | 22.4% |

| 社長・代表者 | 7.6% |

| 嘱託職員 | 5.2% |

| 期間契約社員・派遣社員 | 3.0% |

アイフルの利用者の61.8%を正社員が占めているものの、労働人口全体に対する正社員の割合は63.3%。

アイフルの利用者のうちパートやアルバイトの割合が22.4%、労働人口全体に占めるパートやアルバイトの割合は25.8%です。

参考:労働力調査│総務省

労働人口に対する割合を考えれば、アイフルは勤務形態による借りやすさの違いはありません。

安定収入があるとみなされるとパートやアルバイトでもお金を借りられる可能性があります。

パートやアルバイトで借りるなら、月の収入額が毎月同じくらいで、長期の仕事をしていなければいけません。

収入額の変動しがちな人はシフトを調整し、短期の仕事で働いている人は長期の仕事を見つければ、審査に通る可能性を高められます。

アイフルは審査の独自性が高く他社で落ちた人でも審査に通る可能性がある

アイフルは審査の独自性が高く、他社で通らなかった人でも審査に通る可能性があります。

消費者金融でもアイフル以外は、銀行グループに所属。

| 消費者金融 | 同じグループに所属する銀行 |

|---|---|

| アイフル | なし |

| プロミスSMBCモビット | 三井住友銀行 |

| アコム | 三菱UFJ銀行 |

| レイク | SBI新生銀行 |

銀行カードローンは赤字を出すと銀行自体が信用を失うので、審査が厳格な傾向です。

銀行と同じグループに所属していれば、審査基準の決定に銀行の基準も関連するので、審査が厳しくなります。

アイフルは独自経営が特徴で、審査基準の決定をグループ会社に左右されません。

独自性の高い審査基準を設定できるので、他社と審査基準の差が出やすいです。

別の消費者金融で審査に落ちた人なら、独自性の高いアイフルで審査を受け直しましょう。

アイフルで審査を受けた人の口コミを分析!やばいと言われる噂の真相は?

審査に通る可能性について、実際にアイフルで審査を受けた人の口コミを調査しました。

- 審査もスムーズにできて借り入れができたので有り難いです。

- 急な出費で少額借りましたが助かりました。 迅速簡単でとても良かったです。

- 忙しく時間無い時でもスピーディーに対応出来て便利です。

- 他社にも2件程問い合わせしましたが、アイフルさんがダントツ審査もスムーズだった事と、コールセンターの対応もとてもよかったです。

- 他で断られ困っていましたが、早いスピードでご融資いただけました。 大変助かりました。

- 急な出費に素早く対応してくれたのはアイフルさんだけでした

- 急な出費だったので助かりました。 昔と比べて無人契約機でのカード発行も無くなり、コンビニで取引できるようになって最高ですね。 おまけに給料明細のみで在籍確認もしてないところも高評価ですね。

- 申込から振込までスマホで完了、アプリで管理もできて、便利です。

- 即日、即時 反映でとても助かります。

- 他の消費者金融も何社か利用したが、ここが1番使いやすかったし、融資上限も1番高かった。 借りやすい分借りすぎには注意して欲しい。

- いろんな手続きが迷わずに、スムーズに完結出来る様にしてほしい。

- 収入証明書が必要ない金額なのに要求された。

引用元:アイフル│Google Play

アイフルの審査に関する口コミを分析したところ、スムーズに審査を受けられたとの意見が多く寄せられていました。

「忙しいときでもスピーディーだった」「即日対応してもらえた」と、借り入れまでスピーディーで便利だったとの声があります。

他社で断られて困っていたところアイフルで借りられたとの口コミからも、アイフルの審査では独自性がある様子も分かりました。

勤め先に電話を入れる在籍確認がなくてよかったと感じた人がいるように、アイフルは電話連絡が不安な人でも申し込みやすい消費者金融です。

スマホのみで審査を完了できる手軽さも評価されています。

スピーディーな審査を求める人や、審査に独自性のある借入先が選びたい人は、アイフルに申し込みましょう。

悪い口コミでは審査の流れが分かりにくかったとの声もある

悪い口コミによれば、審査申し込みから手続きまでに迷った人がいる様子も伺えます。

手続きが分かりにくいときは相談に乗ってもらえるため、電話で連絡を入れて確認しましょう。

収入証明書類が必要な金額ではないにもかかわらず、書類の提出を求められたとの意見がありました。

アイフルなら原則50万円以内の借り入れに、収入証明書類の提出は必要ありません。

ただし勤め先が確認できなければ、本当に収入を得ているか確かめるので追加で書類の提出を求めるケースも。

勤務形態から予想される年収よりも高すぎる、入力ミスで勤め先が分からないなどの理由があると、収入証明書類で確認を取らなければいけません。

アイフルの審査は甘くないため、審査基準に合っているか確認している様子が分かりました。

審査をスムーズに進めたいなら、入力ミスに注意しましょう。

アイフルの審査通過で試すべき7つの方法!勤続年数が短いなら相談する

アイフルの審査に通る可能性を高めたいなら、以下の7つの方法を試しましょう。

- アイフルの申込条件を確認してから申し込む

- アイフル以外で一度に複数社申し込むのは避ける

- 正確な情報で嘘はつかずにアイフルへ申し込む

- 勤続年数が短期間ならアイフルに相談してから申し込む

- 年収に対して借入希望額を低い割合になるよう設定する

- アイフル以外からの借入額や借入件数が多い人は減らしてから申し込む

- 信用情報に問題があれば情報が消えるまでアイフルへの申し込みを控える

アイフルの審査に通るために、アイフルが求める最低条件を示している申込条件を満たさなければいけません。

審査基準を満たしていても、複数に一度に申し込んだり嘘をついたりすれば審査落ちの可能性が高まります。

勤続年数が短い人は、相談すると柔軟に対応してもらえる可能性も。

借入希望額を低めに設定すれば、返済が難しくないと判断され審査に通りやすくなります。

他社借入額や信用情報に問題があるなら、審査に通る状態になるまで待ってから申し込みましょう。

アイフルの審査内容に合わなければ融資は難しい!条件確認してから申し込む

アイフルの申し込み条件は融資を受ける上で最低限満たすべき条件のため、条件を満たしていなければ申し込みはできません。

アイフルでの申し込み条件は、以下の通りです。

- 満20歳以上69歳までの人

- 定期的な収入と返済能力がある人

成人年齢は18歳に引き下げられたものの、アイフルでは20歳以上の人を融資の対象としています。

アイフルが設定している年齢の条件に当てはまらない人は、申し込めません。

他社を例にすれば、SMBCモビットの審査は74歳まで申し込めます。

年齢の条件に漏れるなら、アイフル以外で検討しましょう。

定期的な収入と返済能力が、アイフルの審査基準の1つです。

収入が安定していない人ならは、長期的に安定して働ける仕事を見つけてからアイフルへ申し込みましょう。

アイフルではアルバイトで安定した収入があり、あわせて20歳以上なら学生がお金を借りることも可能です。

アイフルの申し込み条件に当てはまらないなら、18歳から申し込めるプロミスや、クレジットカードのキャッシング機能による借り入れを検討する必要があります。

一度にアイフル以外の複数社への申し込みは避けて結果を待つ

アイフルの審査通過を望むなら、一度に複数社申し込むのは避けましょう。

アイフル以外のプロミスやアコムの審査に同時に申し込むと、アイフルから「お金に困っている」などの印象を持たれます。

審査では返済能力を確認するもののため、お金に困っている状態だと不利です。

加えて他社で設定される利用限度額の予想もできないので、アイフルは審査を行っても申込者の返済能力を正確に審査できません。

例えば年収150万円の人が2社に申し込めば、他社の利用限度額によりアイフルの貸せる金額が増減します。

| 他社で設定された限度額 | アイフルで貸せる金額 |

|---|---|

| 10万円 | 40万円まで |

| 25万円 | 25万円まで |

| 50万円 | 0円 |

他社の審査結果により総量規制の範囲を超える可能性があるので、審査に通りにくいです。

申し込みに関する情報も信用情報に保管されるルールであり、ほぼリアルタイムで反映されます。

同時申し込みはすぐアイフルに分かるため、審査結果が不安でもアイフルの結果連絡を待ってから次を申し込みましょう。

アイフルだけではなくローンの申込情報は6ヶ月間保管されます。

6ヶ月以内に複数のローンに申し込めば、6ヶ月経過してからアイフルに申し込まなければいけません。

正確な情報で嘘はつかずアイフルに申し込む

アイフルの審査に通るために、嘘をつかず正確な情報で申し込みましょう。

アイフルの審査は、申し込みの際の情報だけを元に行われるわけではありません。

必要書類の提出や信用情報機関への情報照会により、情報の裏付けをした上で審査を進めています。

アイフルでお金が借りられるのは、申込者の信用を元にしているから。

融資の場面での信用とは、返済できるだけの収入とお金を返す意思の両方ある状態を表す言葉です。

お金を借りたくても嘘をつくと、「嘘までついてお金を借りるのだから返す能力や意思がない」と判断されます。

意図的な嘘ではなくても、間違いが多すぎればアイフルの審査担当者に嘘を疑われるきっかけに。

嘘だとは思われなくても、必要な情報が足りず審査結果が出せない可能性もあります。

スマホやパソコンで入力すれば、ミスに気付かないケースも。

送信前に情報を丁寧に確認して、ミスなく正確な情報を送信しましょう。

勤続年数が短期間ならアイフルに相談してから申し込む

勤続年数が短期間で申し込むなら、アイフルに相談しましょう。

アイフルでは、仕事を始めてすぐの人でも審査に通る可能性があります。

とはいえ勤続年数が長い人の方が、仕事を辞める可能性が低いと思われてアイフルの審査に通りやすいのは事実。

審査に通りやすくしたいなら、返済する意思をアイフルに伝え、理解してもらいましょう。

アイフルが提供している情報にも、勤続年数が短く不安な場合は相談するよう案内されています。

消費者金融によっては、勤務期間の短さが原因で審査に落ちてしまうこともあるかもしれませんが、当然通過する可能性もあります。

どうしても不安な方は、事前に消費者金融のサポートダイヤルなどに勤務歴が浅い旨を相談してみるのもいいでしょう。

引用元:アルバイト初日など始めたばかりの人でも消費者金融から借入できる?│アイフル

年収に対して借入希望額を低い割合になるよう設定する

アイフルの審査に通過したいなら、借入希望額を年収に対して低い割合になるように設定して申し込みましょう。

高い金額を希望すると返済が難しくなり、審査に通る確率が下がります。

金額が低いとよいわけではなく、年収に対して低い割合に設定することがポイントです。

アイフルへ申し込むなら借入額や借入件数を減らす

借入額や借入件数が多ければ、減らしてからアイフルへ申し込みましょう。

総量規制の範囲を超えそうな人がアイフルの審査に通るために、借入額を減らして総量規制の範囲におさまるよう調整する必要があります。

借入額が少なくても借入件数が多いと、お金に困って次々にお金を借りていれば疑われて審査に通りません。

借入額が最も低い借入先から優先的に完済して、件数を減らすとアイフルで借りられる可能性もあります。

信用情報に問題があるなら情報が消えるまで申し込み待つ

信用情報に問題があるなら、情報が消えるまで申し込みを待ちましょう。

長期延滞や代位弁済などの異動情報は、最大5年間保管され、自己破産だけ借入先により最大10年間情報が残るケースも。

異動情報が登録されている期間はアイフルの審査に通らないので、情報が消えるのを待つしかありません。

途中で何度も申し込めば、申し込みの記録が多すぎて審査に落ちる場合もあります。

申込情報の保管期間は6ヶ月間となり、自分の信用情報が気になる場合は、アイフルへの申込前に個人信用情報機関に問い合わせられます。

情報の開示には1,000円程度の手数料や郵便料がかかるため、必要に応じて利用を検討しましょう。

アイフルの審査の流れは3ステップ!申し込みの必要事項や審査時間を解説

アイフルの審査の流れは以下の3ステップで申し込めます。

- アイフルの申し込みフォームに必要事項を入力して申し込む

- 必要書類を提出して審査結果を待つ

- 審査結果が出たら契約完了させ借り入れを開始する

アイフルの審査時間は最短18分※で、複数ある申込方法から最も早く借りられるのはWeb申し込みです。

アイフルでのWeb申し込みを例に、今回は流れを紹介しています。

必要事項をアイフルの申し込みフォームへ入力して申し込む

アイフルに申し込む際は、下記の必要事項を申し込みフォームへ入力します。

| 入力項目 | 入力内容 |

|---|---|

| 申込金額 | 希望限度額、借入目的 |

| 申込者情報 | 氏名、生年月日、性別、家族構成、メールアドレス、運転免許証の有無 |

| 自宅情報 | 住所、連絡先、家賃や住宅ローンの負担、入居年月、自宅の種類など |

| 勤め先情報 | 勤め先名称、住所、連絡先、雇用形態、保険証の種類※、年収、給料日、入社年月など |

| 他社利用状況 | 他社からの借入額 |

※2025年12月2日以降、健康保険証は本人確認の資料として取り扱われない場合がありますのでご注意ください。

申し込みフォームへ入力した内容を元に、アイフルの審査機関が総合的に判断して審査結果を出します。

アイフルではWeb以外に電話や無人店舗での申し込みができるものの、申込方法による審査内容の違いはありません。

アイフルへ必要書類を提出して審査結果が出るまで待つ

必要事項を入力して送信したら、必要書類をアイフルへ提出して審査結果が出るまで待ちます。

アイフルの審査に必要な書類は以下の通りです。

| 顔写真付きの本人確認書類 | ・運転免許証 ・運転経歴証明書 ・個人番号カード ・住民基本台帳カード ・特別永住者証明書 ・在留カード |

|---|---|

| 収入証明書類 | ・源泉徴収票 ・給与明細書 ・確定申告書、青色申請書、収支内訳書 ・住民税決定通知書、納税通知書 ・所得証明書、課税証明書 ・年金証書、年金通知書 |

アイフルへの書類の提出方法は以下の5種類です。

- Webで送信

- スマホアプリで送信

- FAX

- 郵送

- 無人店舗

必要書類の提出方法は、申し込み完了後にアイフルより送られてくるメールで確認できます。

収入証明書類は以下3つの場合に提出が必要です。

- アイフルの利用限度額が50万円を超えている

- アイフルの利用限度額と他の貸金業者からの借入額を足すと100万円を超えている

- 就業状況の確認などで審査過程での提出を求められる

アイフルからの審査結果はメールあるいは電話で届きます。

アイフルの審査時間は最短18分※で結果がわかる!遅いと感じたら電話で審査状況を確認

アイフルの審査時間は最短18分※ですが、審査結果が遅いと感じるなら、電話して審査状況を確認可能です。

しかし常に最短時間で審査結果が出るわけではありません。

申し込む時間が遅い場合や混雑しているときは、審査結果の連絡が翌日になる可能性があります。

2~3日待っても結果が出ないなら、一度アイフルへ問い合わせましょう。

審査結果が出たら契約を完了させ借り入れを開始する

審査結果が出たら、契約手続きを完了させます。

申込方法により以下のように対応している契約方法が異なるため、Web以外でアイフルに申し込む人は注意しましょう。

| 申込方法 | 対応している契約方法 |

|---|---|

| ・Web ・アプリ |

Web契約 |

| 電話 | ・無人店舗 ・郵送 |

| 無人店舗 | 無人店舗 |

Web以外の方法から申し込めば、店舗へ行って契約手続きをする必要があります。

審査に最短18分※で通過できても、その後に店舗まで足を運んで実際にお金を引き出せるまで1時間以上かかることもあるので、手っ取り早く契約したいならWeb申し込みが早いです。

アイフルとの契約が終わると、借り入れも可能になります。

アイフルの仮審査と本審査の違いとは?仮審査はAIにより行われる

「アイフルの仮審査には通ったのに本審査で落ちた」との意見が見られるものの、アイフルには「仮審査」「本審査」の概念はありません。

アイフルでは申し込みフォームの入力内容をベースに、AIによる審査で融資が可能かどうかを判断します。

口コミで「申し込んですぐに審査に落ちた」などの声が見られるのは、AIによる審査で落ちたからです。

AIによる審査後に必要書類や信用情報を確認してから、申込内容に間違いないと判断されると審査通過も可能です。

1秒診断を試してから不安な人でも申し込みを検討できる

審査が不安な人は1秒診断を試してから申し込みが検討できます。

以下の項目を入力すれば、アイフルで融資を受けられる可能性があるかどうか診断する仕組みです。

- 年齢

- 年収

- 他社借入額

診断結果の画面に「借入可否を判断できない」との結果が出た場合は、借り入れは難しいと考えましょう。

「融資可能と思われる」との診断結果でも、必ず借りられるとは限りません。

少ない情報による簡易診断のため、実際の審査結果とは異なる可能性があるので注意しましょう。

アイフルの審査通過後に選択できる3つの借入方法は?提携ATMが多いから出先でも心強い

アイフルは審査通過後、3つの借入方法から自由に選択できます。

| 振り込み | スマホアプリ | 提携ATM | |

|---|---|---|---|

| カードレス | 〇 | 〇 | × |

| 深夜の借入 | 〇 ※振込先によって対応が異なる |

〇 | 〇 |

| 1000円単位の出金 | 〇 | 〇 | × |

| 手数料 | 不要 | ・1万円以下の取引:110円 ・1万円超の取引:220円 |

・1万円以下の取引:110円 ・1万円超の取引:220円 |

以前なら、アイフルの無人契約機に併設しているアイフルATMでも借入できたものの、2024年1月をもって廃止となりました。

アイフルのATMが近くになくても、提携ATMが多いため全国どこからでも借入可能です。

ローンカードがなくても、スマホアプリがあるとコンビニATMから借入できるので、財布を忘れた出先でも心強い味方になります。

振り込みなら全国約1,200の金融機関で24時間365日の融資に対応可能となるので、夜間や土日にお金が必要になってもすぐお金を受け取れます。

振込可能時間拡大(モアタイム)を導入している金融機関の接続時間は、アイフルの公式サイトで確認できます。

参考:モアタイムシステム参加金融機関の全銀システム接続予定時間一覧│アイフル

モアタイムを導入していない金融機関なら、平日8:30~15:30まで振り込みに対応しています。

Webや電話で振込融資が予約できる

アイフルの振り込み融資なら、手数料不要でお金を借りられます。

振り込み融資とは、Webや電話で振り込み予約を行い、アイフルから本人の口座に現金を振り込んでもらう融資方法です。

振り込み融資に対応している主な金融機関は、以下5つの金融機関です。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- PayPay銀行

上記以外でも、全国約1,200の金融機関で24時間365日対応しています。

各金融機関の主な振込可能時間は以下の通りです。

| 銀行名 | 振込可能時間 |

|---|---|

| 三井住友銀行 | ・月曜日:7:00~24:00 ・火~土曜日:0:00~24:00 ・日曜日:0:00~21:00 |

| 三菱UFJ銀行 | ・月~日曜日:0:00~24:00 毎月第2土曜日の21:00~翌朝7:00は利用不可 |

| みずほ銀行 | ・月~日曜日:0:00~24:00 |

| ゆうちょ銀行 | ・月~金曜日:3:00~翌朝2:00 ・土曜日:3:00~23:00 ・日曜日:7:00~翌朝2:00 ・祝日:3:00~翌朝2:00 |

| PayPay銀行 | ・月~日曜日:0:00~24:00 |

アイフルの振込融資へ申し込みする手順は以下の3通りです。

- アイフルの公式サイトにアクセス

- 会員専用サービスへログイン

- 振込予約をする

Webからの振り込み予約なら、24時間いつでもどこでも申し込めて、メンテナンス時間以外は原則最短10秒で振込完了です。

電話からの振り込み予約には、以下のアイフル会員専用のフリーダイヤルを利用します。

会員専用ダイヤル:0120-109-437(受付時間:平日9:00~18:00)

アイフルの電話で振り込みを予約すると、オペレーターに相談しながらお金を借りられます。

Webでの申し込みが不安な人や疑問点があるなら、電話での振り込み予約を利用しましょう。

アイフルのスマホアプリならカードレスで借り入れできる

アイフルのスマホアプリなら、全国各地のセブン銀行ATM、あるいはローソン銀行ATMを利用してカードレスで借り入れが可能です。

スマホアプリの借り入れは以下の手順で行います。

- セブン銀行ATM、あるいはローソン銀行ATMへ行く

- スマホアプリへログイン後、スマホATMで「融資」を選択

- ATMで「スマートフォンでの取引」を選択

- 表示されたQRコードが取引画面をアプリで読み取る

- 表示されたQRコードをアプリで読み取り企業番号を表示

- 表示された企業番号をATM取引画面に入力

- ATM取引画面で暗証番号を入力

- 取引金額入力完了後、借り入れ完了

アイフルのスマホATMなら1,000円単位から出金できるため、少額のみ借りたいときにも便利です。

ただしATMからの借り入れには、以下のアイフル利用手数料がかかります。

- 取引金額1万円以下:110円

- 取引金額1万円超:220円

スマホアプリでの借り入れはアイフルからの郵送物が送られてこないので、家族に知られたくない人に向いています。

提携ATMは土日や深夜も借り入れ可能

アイフルの提携ATMは、土日や深夜も借り入れ可能です。

利用できる提携ATMは全国で100,050台※あり、利便性に優れています。

※2024年3月現在

提携ATMならコンビニATMと銀行ATMが利用できて、アイフルと提携している主な金融機関は以下の通りです。

- セブン銀行

- ローソン銀行

- イオン銀行

- 三菱UFJ銀行

- 西日本シティ銀行

- イーネット

- 十八親和銀行

- ゆうちょ銀行

- 福岡銀行(借り入れのみ)

- 熊本銀行(借り入れのみ)

提携ATMの利用時間は設置場所により異なり、コンビニ提携ATMは24時間対応していないケースもあります。

イーネットATMの営業時間は7:00~23:00となり、早朝や深夜は利用できないので注意しましょう。

銀行ATMとコンビニATMからの借り入れまでの流れは以下の手順です。

- アイフルの提携ATMへローンカードを挿入

- 画面に表示される借入ボタンを選ぶ

- 暗証番号の入力

- 希望している借入額を入力する

- 確認画面の借入額に問題がなければ「確認」を押す

- ATMかより借入額とローンカードを受け取り完了

セブン銀行ATMとローソン銀行ATM以外での借り入れでは、ローンカードが必要です。

アイフルの提携ATMで借り入れには、コンビニ提携ATMだと24時間対応していないケースもあります。

- 取引金額1万円以下:110円

- 取引金額1万円超:220円

借入時の手数料を押さえたいなら、アイフルの自社ATMを利用しましょう。

アイフルの審査落ちで考えられる対処法3つは?他の消費者金融に申し込んだり支払いを先送りにする

アイフルの審査落ちで考えられる対処法には、以下の3つが考えられます。

- アイフル以外の消費者金融へ申し込む

- 支払いを先送りする方法も検討する

- アイフルへ再度申し込む

審査基準が変われば通る可能性も!アイフル以外の消費者金融へ申込む

アイフルで審査に落ちたら、他の消費者金融への申し込みを検討しましょう。

アイフルと他の消費者金融では審査基準が異なるので、アイフルで落ちた人でも審査に通る可能性があります。

アイフルで審査落ちしたら、銀行よりも消費者金融を選ぶ方がよいでしょう。

銀行は金利が低いメリットがある一方で、審査に融通が利きません。

アイフルと同様に申し込み、当日中に借りられる可能性があるのは、大手消費者金融です。

クレジットカードやキャリア決済などを利用して支払いは先送りする

ショッピングに使うお金が足りないなら、以下のような支払いを先送りする方法を利用しましょう。

- クレジットカード

- 携帯電話のキャリア決済

クレジットカードやキャリア決済が利用できると、新たな審査なしで支払いを先送りできます。

不用品を質入れするなど現金が必要な場合は、審査なしでも安全に借りられる方法を試しましょう。

審査落ちの原因が改善できればアイフルに再度申し込む方法もある

審査落ちの原因が予想できて、改善できるなら、アイフルに再度申し込む方法もあります。

アイフルの審査基準は変わらないため、前回の申込時から状況が改善されていなければ審査に通りません。

以下のような変化があると、審査に通過できる可能性があります。

- 仕事を始めた

- 勤続年数が長くなった

- 年収が増えた

- 他社借入を完済した

すぐに申し込み直しても結果は変わりません。

借り入れは急がず、アイフルで借りたい理由があるなら、状況が変わるまで待って申し込みましょう。

急いで借りる必要がある人は、別の方法を選ぶ方が便利です。

無職でお金を借りるならローン以外の方法を探しましょう。

アイフルの審査時間が長引く原因は?18分※以上かかる?

アイフルは最短18分※で審査が完了することが最大の魅力ですが、提出書類の内容や混雑状況により長引くケースもあります。

審査時間が長引く理由は、主に以下の2つが挙げられます。

- 提出書類に誤りや虚偽の情報の入力がある

- アイフルへの申込者が多く審査が混雑している

一つ目の要因は申込前に自分でチェックができるため、内容に不備が無いか入念にチェックしましょう。

さらに受付時間外に申し込みをすれば時間になるまで審査が始まりません。

アイフルの審査受付時間は9時から21時まで

21時以降に申し込みをした場合審査開始は翌日の9時からとなるので、借り入れできるのは早くてもそれ以降となります。

その日のうちに契約を完了するなら、遅くても20時までには申し込みを完了させましょう。

必要書類に不備があると再提出の手間と時間がかかる

アイフルの審査に必要な提出書類に不備があった場合再提出をしなければならず、手間も時間もかかるので絶対に避けておきたいところ。

再提出の可能性がある理由には以下のようなものが該当します。

- 申し込み内容と異なる情報を記載している

- 書類を撮影した画像の一部がみえづらい

- 提出書類の撮影画像のデータが不鮮明である

- 提出書類の期間が誤っている

特にスマホで書類を撮影して提出する場合、光の具合や手振れにより画像が不鮮明になることがあります。

撮影した画像を確認し全体が映っているか、文字や顔写真が明瞭であるかをチェックしておきましょう。

さらに引っ越しや結婚などで情報が変わった場合は、最新情報が記載されている書類を準備してください。

申し込み内容と異なる情報が記載されれば虚偽申告が疑われる可能性があります。

自分自身の信用情報にも関わってくる重要なポイントのため、必ず申し込み内容と一致するかどうかの確認をしましょう。

申し込み状況が混雑すると結果が届くのが遅くなる

アイフルは消費者金融の中でも人気が高いので申込者も多いです。

オペレーターに問い合わせを入れると、WEBからの申し込みは1日を通して非常に混みあっているとの回答がありました。

特に夕方以降は仕事終わりに申し込む人が集中し、混雑しやすいそうです。

受付時間内に審査が完了しないと翌日に持ち越しになるので、その日のうちに契約完了したいなら午前中からお昼過ぎ頃に申し込みを完了させましょう。

電話をすると優先的に審査を進めてもらえるところもある

申し込み後にオペレーターへ連絡すれば、優先的に審査を進めてもらえる消費者金融があります。

モビットコールセンターに電話

申込情報の入力が完了次第、モビットのコールセンターに連絡します。モビットコールセンター:0120-03-5000

電話連絡をすることで、優先的に審査を実施してもらえるため、融資までの時間を急いでいるときは必ず電話連絡を入れましょう。

引用元:SMBCモビット「カードローンは即日融資できる?当日中にお金を借りる条件」

アイフルも以前までは優先対応に応じていたものの、申し込みをした全員の審査を最優先で行っているので現在は非対応です。

早く結果が知りたいなら契約ルームからの申し込みの方が短い場合もある

4つの申し込み方法のうち、契約ルーム(無人店舗)から申し込みをした方が審査時間が短縮できることもあります。

契約ルームからの申し込みには通常45分~1時間程度の時間がかかります。

ただWEB申込は一番人気が高く申込者も多いため、混雑しやすく審査時間も長引きやすいです。

両方から申し込みをして早い方で契約すれば二重申し込みとなるのでできません。

事前に方法を決定し申し込みをしましょう。

土日の審査でも平日と同じ時間帯に対応

アイフルは土日の審査時間でも平日と同じ9:00~21:00で即日融資にも対応しています。

土日や祝日はどの時間帯も混みやすくなるので、即日の契約をしたいならなるべく早い時間帯に申し込みをしておきましょう。

アイフル審査の申し込み前に知っておきたい2つの注意点は?金利は高い?

アイフルを利用するなら、以下の2つの注意点を知っておきましょう。

- 銀行に比べると金利が高い

- 手数料無料で利用可能なATMは少ない

銀行に比べると金利が高い

銀行の一般的な金利である年14.5%よりアイフルの金利は年18.0%で高くなっています。

金利が高いと、支払う利息も増える仕組みです。

金利の差で生じる1ヶ月間の利息の違いを確認しましょう。

| 借入額 | アイフルの利息(年18.0%) | 銀行の利息(年14.5%) |

|---|---|---|

| 10万円 | 1,500円程度 | 1,200円程度 |

| 20万円 | 3,000円程度 | 2,400円程度 |

| 30万円 | 4,500円程度 | 3,600円程度 |

| 40万円 | 6,000円程度 | 4,800円程度 |

| 50万円 | 7,500円程度 | 6,100円程度 |

参考:E-LOAN │カードローンのかんたん返済額シミュレーション

利息だけを比較すれば銀行の方がお得ですが、金利が低いと審査が厳しくなりがちです。

金利を重視したいなら一度銀行の審査を受けて、落ちた場合にアイフルを選ぶ方法もあります。

無利息期間を上手に活用すると、アイフルの方がお得になるケースも。

例えば10万円を借りる場合、アイフルでは約1,500円、銀行は約1,200円の利息が発生します。

通常の金利が適用されればアイフルの方が300円程度多く利息を支払わなければなりません。

ただしアイフルには初めての契約なら最大30日間の無利息期間の利用ができます。

契約日の翌日から30日間のうちに10万円を返済すると、1円も利息を支払わずに借りられます。

初めて借りるなら、無利息期間を活用して利息を減らしましょう。

手数料無料で利用可能な提携ATMが少ない

アイフルには、手数料無料で利用できる提携ATMが少ないと言えます。

プロミスは、三井住友銀行ATMとプロミスATMが手数料無料で利用可能です。

手数料は入金・出金ともに1万円以下の取引で110円、1万円超の取引で220円かかります。

借りる場合は振り込み、返済する場合は口座振替だと手数料がかかりません。

手数料が気になるなら、極力手数料がかからない方法で借り入れや返済をしましょう。