「手元に現金やクレジットカードがないがどうしても欲しいものがある」といった場面で役に立つのが後払いアプリです。

後払いアプリはその名のとおり後払い決済に対応しているアプリのことで、その場で支払いせずに商品やサービスを購入でき、後日支払いを行えるのが最大のメリット。

手元にカードを持たなくても良い側面から「バーチャルカード」とも呼ばれています。

本記事では最新の後払いアプリを厳選し、おすすめのアプリ20選を紹介。

利用を始める前に、後払いアプリとはどのような決済方法があるのか、よく知っておく必要があります。

後払いアプリを選ぶ際は、メリットだけでなくデメリットも知り、自分に合ったものを選びましょう。

審査が不安で今すぐ現金が必要な人には少額融資アプリもおすすめ

\1,000円~1万円の少額融資におすすめ!/

| アプリ | インストール | 融資時間 |

|---|---|---|

プロミス アプリローン |

|

最短3分※ |

アイフル AIアプリ |

|

最短18分※ |

SMBCモビット アプリ |

|

最短15分※ |

※アプリの利用にはWebからの申込が必要です

後払いアプリは今すぐ欲しいものが購入できて便利な反面、使い方を間違えると手数料が高くなるデメリットがあります。

もし1,000円~1万円ほどのお金が必要なら、少額融資に対応したお金借りるアプリの利用がおすすめ。

返済は後払いアプリと同じく翌月に支払えば良いので、手数料が無料な分、少額融資アプリの方がお得に利用できます。

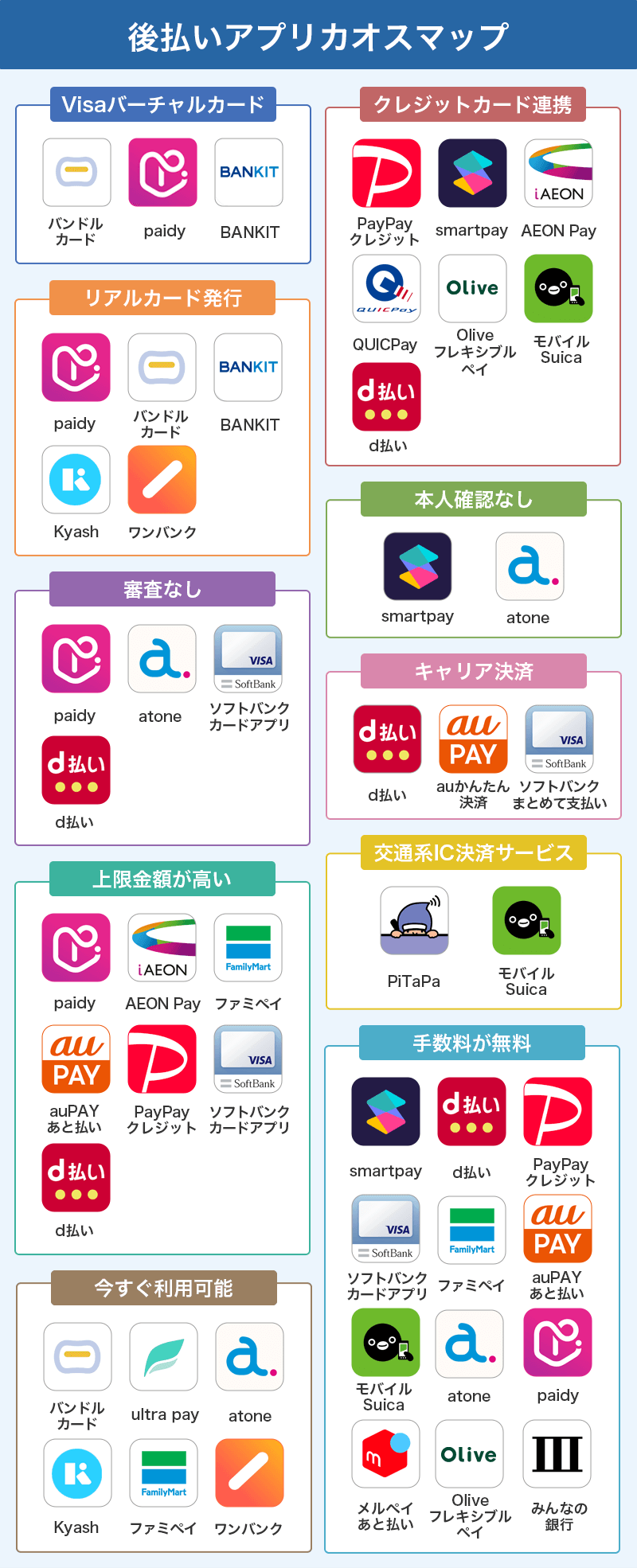

後払いアプリやバーチャルカードを選ぶときは3つのポイントを押さえる

後払いのバーチャルカードやアプリを選ぶときは、選ぶポイントが3つあります。

- 国際ブランド

- リアルカード発行が可能か

- 審査なしで利用できる範囲

国際ブランドのバーチャルカードなら、クレジットカードと同程度に利用範囲が広がります。

リアルカードが発行できれば、街中での利用もしやすいです。

審査なしで利用できる範囲も、事前によく確認しましょう。

様々な店舗で使いたいなら国際ブランドのバーチャルカードを選ぶ

クレジットカードを使うように、様々な店舗での支払いに利用するなら、国際ブランドのバーチャルカードを選びましょう。

後払いに対応するバーチャルカードは、Visa加盟店で使えるものが多いです。

- バンドルカード

- paidy(ペイディ)

- BANKIT(バンキット)

Visaブランドなら大半の国内ECサイトをカバーでき、海外ECサイトでも使えます。

後払いアプリを選ぶと、国内の一部ショップのみしか対応できません。

使い勝手を重視するなら国際ブランドマークが付いたカードを選びましょう。

バンドルカードのインストールはこちら(iOS)

バンドルカードのインストールはこちら(Android)

リアルカードが発行可能ならクレジットカードに近い使い方をする

よりクレジットカードに近い使い方をしたいなら、リアルカードが発行できるバーチャルカードを選びましょう。

リアルカードは郵送されるため、申し込みから届くまで1週間程度かかります。

届くまでは、ネット利用かスマホ決済に紐付けて利用しましょう。

リアルカードは以下のバーチャルカードで発行できます。

| バーチャルカード名 | 発行手数料 |

|---|---|

| paidy(ペイディ) | 無料 |

| バンドルカード | 300円~700円 |

| BANKIT(バンキット) | 550円 |

| Kyash(キャッシュ) | 無料 ※タッチ決済、海外対応版は900円 |

| ワンバンク(旧:B/43) | 無料 ※タッチ決済対応版は500円 |

| みんなの銀行 | 1,000円 ※プレミアム会員(初回半年間無料、以降月額600円)は無料 |

発行手数料が有料になるケースもありますが、クレジットカードなしでも日常の買い物が後払いにできます。

お金がピンチのときに備えて1枚持っておくと便利です。

バンドルカードのインストールはこちら(iOS)

バンドルカードのインストールはこちら(Android)

信用情報に不安がある人はすべてのサービスが審査なしで利用できるか確認する

バーチャルカードが審査なしで利用できる範囲は、限られているケースが多いです。

- 前払い(プリペイド式)

- 数万円程度の後払い

- 利用代金の支払い回数は一括払いのみ

審査が行われる場合、利用実績に加えて過去の支払い状況が確認できる信用情報を参考にします。

信用情報で不利な情報とは、具体的に以下の内容です。

- クレジットカードやローンで支払い遅延を起こした

- 端末代の分割払いを含む携帯料金を滞納した

信用情報に基づいた審査は、信用情報機関に加盟するクレジットカードやローン会社が行います。

例えば、ワンバンク(旧:B/43)やKyashの後払いを利用するときは「AGミライバライ株式会社」が審査を実施。

カードローンのアイフルやクレジットカードのライフカードのグループ会社で、信用情報機関に情報照会できます。

信用情報に傷がある人は、傷がない人に比べて審査に落ちる可能性が高いです。

信用情報に不安がある人は、後払いだけでなく審査不要のプリペイド(前払い)式も活用しましょう。

後払いアプリのおすすめ20選!バーチャルカードで即日審査なしのアプリも紹介

数あるバーチャルカードや後払いアプリの中で、おすすめのアプリは以下の通りです。

| バーチャルカード 後払いアプリ |

アプリのインストール | 本人確認の有無 | 上限額 | 手数料 |

|---|---|---|---|---|

|

電話番号や生年月日のみで会員登録可能 ※ ポチっとチャージには年齢確認がございます |

申し込み金額 3千円〜5万円 | 510円~1,830円 ※チャージ金額による |

|

|

ワンバンク (旧:B/43) |

|

あとばらいチャージは必要 | ・最大5万円 ・マイペース払いは最大1,000万円 ※いずれも要審査 |

あとばらいチャージ:500円~1,800円 ※チャージ金額による マイペース払い:金利年3.0~18.0% |

みんなの銀行 |

– | 必要 | 最大5万円 ※カバーの契約の場合 |

無料 ※プレミアムサービス加入・カバーの契約の場合 |

smartpay (スマートペイ) |

– | なしも可能 | 本人確認なし:3万円 本人確認あり:6万円 |

無料 |

paidy(ペイディ) |

– | バーチャルカード発行に必要 翌月一括払いのみなら不要 |

利用の都度変動 | 口座振替:無料 コンビニ一括払い:390円 コンビニ3~12回払い:109円~371円 |

atone(アトネ) |

– | 利用開始ではなし(注文ごとに審査) | ご利用状況によって上限額が変動 | 口座振替:無料 コンビニ払い、銀行ATM:209円 |

BANKIT (バンキット) |

– | 後払い利用は必要 | 1回につき3,000円または6,000円 ※おたすけチャージの場合 |

お助けチャージ1回につき300円 |

|

Olive フレキシブルペイ |

– | 必要 | 審査により決定 | 無料 |

|

|

– | 必要 ※PayPayカード作成時 |

PayPayでの本人確認未完了:10万円 本人確認済み:クレジットカード利用上限額 |

無料 |

|

(ウルトラペイ) |

– | 必要(SMS認証) | 最大5万円 | 後払い(ミライバライ):500円~1,800円 ※チャージ金額による |

Kyash Kyash |

– | 後払いは不要 スポットマネーは必要 |

イマすぐ入金(後払い):最大5万円 スポットマネー:最大800万円 |

イマすぐ入金:500円~1,800円 スポットマネー:金利年3.0%~18.0% |

QUICPay QUICPay |

– | 対応のクレジットカード所有なら不要 | 1決済あたり2万円まで | 無料 |

FamiPay(ファミペイ) FamiPay(ファミペイ) |

– | 必要 | 最大30万円 | ・口座引き落とし:無料 ・ファミリーマートで支払い:330円 ・スキップ払い・分割払い・リボ払い:支払残高に対して金利年18.0% |

|

|

– | 必要 | 最大30万円 | 無料 |

ソフトバンク ソフトバンクカードアプリ |

– | なし ※ソフトバンク、ワイモバイル、ラインモ契約中の人のみ申込可能 |

まとめて支払いの合計が最大10万円以内 | 無料 |

d払い d払い |

– | 必要 | 電話料金合算払い:最大10万円 ※20歳未満は最大1万円 dカード払い:dカードの利用限度額による |

無料 |

モバイルSuica モバイルSuica |

– | なし ※クレジットカード登録時に3Dセキュアの本人認証あり |

クレジットカードによるチャージの上限額は非公開 ※SF(電子マネー):2万円 |

無料 |

PiTaPa(ピタパ) PiTaPa(ピタパ) |

– | 必要 | 交通:15万円 ショッピング:1日3万円、1か月5万円 IC定期券:20万円 |

無料 ※1年間に一度も使わないと、カード維持費として1,100円 |

AEON Pay AEON Pay |

– | あり | 決済1回あたり イオンカード払い:50万円 チャージ払い:5万円 |

無料 |

メルペイあと払い メルペイあと払い |

– | 必要 | 審査により決定 | あと払い:無料 ※コンビニ・ATMで利用料金を支払う時のみ220~990円 定額払い:金利年18.0% |

※ バンドルカードの後払い機能「ポチっとチャージ」の利用には審査が必要です。

※AppleとAppleロゴは、米国およびその他の国で登録されたApple Inc.の商標です。AppleとAppleロゴ、Apple Inc.の商標です。App StoreはApple Inc.のサービスマークです。Google Play および Google Play ロゴは、Google LLC の商標です。

バーチャルカードや後払いアプリのうち、本人確認なしでも利用できるのは以下のサービスです。

- smartpay(スマートペイ)

- atone(アトネ)

審査だけではなく、本人確認も避けたい人は、本人確認なしでも利用できるサービスを選択しましょう。

登録するサービスによって、利用できる店舗や選べる支払方法も異なります。

利用条件をよく確認し、希望の使い方ができるバーチャルカード・後払いアプリを選びましょう。

事前審査はなくても都度審査は実施されている

バーチャルカードや後払いアプリは、事前審査なしに利用できるサービスです。

とはいえ支払いができない状態の人にサービスを提供しても、立て替えたお金を回収できません。

少ない登録情報から支払い能力を判断する方法として、バーチャルカードや後払いアプリでは都度審査が実施されています。

支払いを延滞すると都度審査に通らず、サービスを利用できない可能性も。

サービスによっては、支払っていないショッピングの件数が多すぎる人や、利用開始間もないのに高額決済をしようとすれば不利になるケースもあります。

後払いサービスを利用するなら、無理なく支払える金額分のみ利用し、忘れずに支払いを済ませましょう。

バンドルカードは電話番号とスマホがあれば即時発行可能

| 項目 | 詳細 |

|---|---|

| 公式サイト |   |

| 本人確認 | 電話番号や生年月日のみで会員登録可能 ※ ポチっとチャージには年齢確認がございます |

| 上限額 | 申し込み金額 3千円〜5万円 |

| 手数料 | 510円~1,830円 ※チャージ金額による |

| ポイント還元率 | なし |

| 国際ブランド | Visa |

| 支払い方法 | ・セブン銀行ATM ・コンビニ ・ネット銀行 ・銀行ATM(ペイジー) |

| 使える店舗 | Visa加盟店 |

- SMS認証できる電話番号とメールアドレスだけで申し込める

- Google Payに登録して利用できる

- バンドルカードのアプリをダウンロード

- 生年月日・電話番号を入力

※年齢確認があります - Visaのバーチャルカード発行

- ポチっとの申込みに進む

- 氏名・生年月日・メールアドレス・電話番号を入力

- 電話番号をSMSで認証

- 後払いしたい金額をチャージ

バンドルカードは、SMS認証できる電話番号とスマホを持っていれば即時発行可能なバーチャルカードです。

国際ブランドがVisaのため様々なネットショップに対応しており、Google Payに登録すれば実店舗でも利用可能です。

簡単な手続きで、後払いサービスである「ポチっとチャージ」が利用できるためピンチのときに役立ちます。

カード自体は発行できますが、ポチっとチャージの利用には都度審査があり、支払いを延滞すると次回利用できなくなる可能性も。

翌月末までなら好きなタイミングで支払いができるので、お金に余裕ができたときは早めに支払って延滞による審査落ちを防ぎましょう。

コンビニ払いもできるサービスで、クレジットカードや口座振替を利用しなくても返済できます。

ポチっとチャージは手数料が510円からとやや高額なため、頻度を抑えて計画的に利用しましょう。

バンドルカードのインストールはこちら(iOS)

バンドルカードのインストールはこちら(Android)

※ バンドルカードの後払い機能「ポチっとチャージ」の利用には審査が必要です。

※ ポチっとチャージは、満18歳以上の方が利用規定に同意のうえご利用いただけます(年齢確認あり)。

※ ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。

※ 未成年の利用は保護者の同意が必要です。

ワンバンク(旧:B/43)は家計簿機能やマイペース払いで計画的に後払いできるアプリ

| 項目 | 詳細 |

|---|---|

| 公式サイト |   |

| 本人確認 | あとばらいチャージは必要 |

| 上限額 | ・最大5万円 ・マイペース払いは最大1,000万円 ※いずれも要審査 |

| 手数料 | あとばらいチャージ:500円~1,800円 ※チャージ金額による マイペース払い:金利年3.0~18.0% |

| ポイント還元率 | なし |

| 国際ブランド | Visa |

| 支払方法 | ・セブン銀行ATM ・コンビニ払い ・銀行ATM(ペイジー) ・ネット銀行 ・口座引き落とし(マイペース払い) ※あとばらいチャージの支払方法 |

| 使える店舗 | Visa加盟店 |

- お金を使うとリアルタイムで通知があり使い過ぎを防ぎやすい

- あとばらいチャージのマイペース払いなら毎月少しずつ支払える

- ワンバンクアプリをダウンロード

- ワンバンクカードを発行

- 本人確認

- アプリの入金画面であとばらいチャージを選ぶ

- 入金申請の都度審査

- 審査に通ると希望額がチャージされる

ワンバンクはAI家計簿アプリで、機能の1つに後払いが可能なワンバンクカードがあります。

ワンバンクカードはVisaのプリペイドカードで、通常のチャージのみで使うなら審査不要です。

プラスチックカードがあるので店頭での利用も可能で、アプリ内で発行するバーチャルカードは本人確認後最短1分で発行可能。

あとばらいチャージを利用すると、支払いは翌月末まで引き延ばせます。

審査は入金申請の都度行われ、上限額とともにセブン銀行が決める仕組みです。

翌月ではなく毎月ゆっくり支払いたい人は、マイペース払いも申し込めます。

マイペース払いはお金を借りるアプリの位置付けで、あとばらいチャージとは別で申し込みと審査が必要です。

申し込みから入金までは最短10分で完了するため、翌月末に支払いきれないお金が必要な時は申し込みを検討しましょう。

ワンバンクカードのインストールはこちら

みんなの銀行は最大5万円まで立て替え可能の機能を6ヶ月無料で試せる

| 項目 | 詳細 |

|---|---|

| 本人確認 | 必要 |

| 上限額 | ・最大5万円 ※カバーの契約が必要。カバーはプレミアムサービスの追加オプション(無料) ※プレミアムサービスは利用料月額600円が必要。(初回6ヶ月無料) |

| 手数料 | 申し込みや借り入れの際の手数料は無料 ※プレミアムサービス(月額600円/初回6ヶ月無料)への登録が必要。 |

| ポイント還元率 | ・通常時:利用金額の0.2%がキャッシュバック ・プレミアムサービス加入時:利用金額の1%がキャッシュバック ※プレミアムサービス(月額600円/初回6ヶ月無料)への登録が必要。 |

| 国際ブランド | JCB |

| 支払い方法 | ・普通預金口座に入金 ※後払い利用の場合 |

| 使える店舗 | ・お店で使う場合 スマホ決済:QUICPay+™(クイックペイプラス)のマークがあるお店 リアルカード決済:JCBマークがあるお店 ※リアルカードは発行手数料1,000円、プレミアムサービスへご加入で無料 ※事前にApple Payや Google Pay™ にデビットカードの設定が必要 ※Apple PayならJCBのタッチ決済対応の店も利用可能 ・インターネットで使う場合:支払方法に「JCB」があるショッピングサイト |

- 口座残高が足りない場合に最大5万円まで自動で立て替える「カバー」機能※1がある

- プレミアムサービスは6ヶ月間無料

- 貯蓄預金は金利0.57%(※プレミアム会員の場合)で業界最高水準※2の金利

- 申し込みや立て替えの際の手数料は無料

- 立て替えと返済の方法もシンプルで簡単

- 最大5万円までセブン銀行ATMから現金で出金することも可能

- スマホアプリをダウンロード

- 本人確認&情報入力

- パスワード等を設定

- 最短5分で口座開設完了&すぐにサービス利用可能※

- アプリにログインしプレミアムサービスに登録

- アプリ内でカバー機能オプション追加

- ATMからの現金引き出し or デビットカードで後払いを利用

- 普通預金口座に入金し返済

※マイナンバーカードとパスワード認証の場合、最短5分で口座開設できます。

みんなの銀行には、口座残高が足りない場合に最大5万円まで自動で立て替える「カバー」機能があります。

カバーは、プレミアムサービスの追加オプション(無料※1)です。

プレミアムサービスは月額600円でさまざまなお得な機能を利用できるので、登録がおすすめ。

プレミアムサービスには以下の特典があります。

- 貯蓄預金は業界最高水準※2の金利0.57%

- キャッシュバック率5倍(1%)

- 他行への振替手数料&ATM出金手数料がそれぞれ月10回まで無料

- デビットカードで購入した商品の破損や盗難を年間100万円まで補償

入会から6ヶ月間は無料で利用可能なので、気軽に試してみましょう。

6ヶ月目以降も、後払い5万円の利息や、特典の内容を考えると十分に元が取れます。

立て替えの方法は以下の2種類で、日常の支払いにそのまま使えます。

- ATMからの現金引き出し

- デビットカードで支払い

カードローンやクレジットカードのキャッシング機能とは異なり、利息がかからないのもうれしいポイント。

返済方法も超シンプルで、お金が用意できたら「ウォレット(=普通預金口座)」に入金するだけでOK。

入金された時点で、立て替えた分が自動的に返済されます。

入金の方法も以下の2種類から選べます。

- ATMからの入金

- 貯蓄貯金の「ボックス」からお金を入金

ボックスは、アプリ内でお金の仕分けができる機能のこと。

銀行口座で言うと、毎月決まった金額を貯蓄として別口座に預けておくのと似ています。

ボックス機能に貯めたお金に付く金利は、プレミアム会員ならなんと0.57%※2。

業界最高水準※3の金利です。

ある程度まとまった貯蓄がある人は、みんなの銀行のボックスに入れておく方が他銀行の口座に置いておくよりもお得です。

スマホと本人確認書類だけで口座開設が簡単にできます。

本人確認書類は以下のうちいずれか1点でOK。

- 運転免許証

- マイナンバーカード

まずは気軽に「みんなの銀行」アプリをダウンロードしましょう。

※1プレミアムサービス(月額600円)への加入が必要

※2 金利0.57%(税引後0.454%)は2025年12月1日時点の年利率。市場金利情勢などにより変更となる場合があります。利息には復興特別所得税含む20.315%の税金がかかります。

※3 2025年12月1日時点、みんなの銀行調べ(調査対象:インターネット専業銀行・モバイル専業銀行の普通預金・貯蓄預金)

smartpay(スマートペイ)は手数料無料で3回分割払いにできる

| 項目 | 詳細 |

|---|---|

| 本人確認 | なしも可能 |

| 上限額 | 本人確認なし:3万円 本人確認あり:6万円 |

| 手数料 | 無料 |

| ポイント還元率 | なし |

| 国際ブランド | なし |

| 支払い方法 | ・口座振替 ・クレジットカード ・Apple Pay ・Google Pay |

| 使える店舗 | ・BEAMS ・BRUNO ・スノーピークなど幅広いジャンルのECサイト |

- 手数料無料で分割3回払いができる

- 国内200以上の金融機関を引き落とし口座に指定できる

- smartpayアプリをダウンロード

- メールアドレスと携帯電話番号を入力

- パスワード作成後、名前と生年月日、住所を入力

- セキュリティ設定

- 支払方法(クレジットカードまたは銀行口座)を登録

- 設定完了

- 利用したいときは、対象店舗での支払方法にsmartpayを選ぶ

smartpay(スマートペイ)は、買い物代金を手数料無料で3回払いにするバーチャルカード(後払いアプリ)です。

引き落とし先に金融機関口座を指定できるのが大きな特徴で、口座振替を選べばクレジットカードや他の決済手段との紐付けは必要ありません。

クレジットカードやスマホ決済による支払いも可能です。

3回の支払いタイミングは2か月未満で、1回目は購入した直後なので初回の支払い分は用意しておかなければなりません。

支払いスケジュールの例

| 項目 | 詳細 |

|---|---|

| 購入日 | 9月1日 |

| 支払い1回目 | 9月1日~ |

| 支払い2回目 | 10月1日 |

| 支払い3回目 | 10月31日 |

初回支払いは購入直後ですが、持ち出しは買い物代金の3分の1で済みます。

ただしショッピングの利用が常に承認にされるわけではなく、以下の要素によっては利用が認められない可能性も。

- カードに紐づけられた口座の残金

- サービス利用開始からの期間

- 購入したい商品の種類や価格

- 支払いが済んでいない商品の件数

- 支払いが間に合わなかったショッピングの履歴

- 資金不足により購入がキャンセルされた回数

カードに紐づけられた口座の残金が少ないときや、支払いが済んでいない商品の件数が多いと、支払いが難しいと判断される可能性が高いです。

サービス利用開始間もないのに高額の支払いを希望すると、支払いを踏み倒すのではと疑われる原因になります。

後払いでも無理なく支払えると判断されるよう、高額商品の購入や何件もの重複利用は避けなければいけません。

口座残高を管理しながら、計画的に後払いを利用したい人は、smartpay(スマートペイ)を利用しましょう。

paidy(ペイディ)は最短5分でVisaブランドのバーチャルカードを発行

| 項目 | 詳細 |

|---|---|

| 本人確認 | バーチャルカード発行に必要 翌月一括払いのみなら不要 |

| 上限額 | 利用の都度変動 |

| 手数料 | 口座振替:無料 コンビニ一括払い:390円 コンビニ3~12回払い:109円~371円 |

| ポイント還元率 | なし |

| 国際ブランド | Visa |

| 支払方法 | ・コンビニ払い ・銀行振込 ・口座振替 |

| 使える店舗 | Visa加盟店 |

- 本人確認を行うと最大で12回分割払いもできる

- リアルカードを発行すればクレジットカード同様に使える

- ペイディアプリをダウンロード

- メールアドレスと携帯電話番号を入力

- SMS認証語後、ログイン

- 本人確認

- バーチャルのペイディカード発行

paidy(ペイディ)は、最短5分でVisaブランドのバーチャルカードが作れる後払いアプリです。

バーチャルカードであるペイディカードを作るには、アプリダウンロード後に本人確認が必要。

バーチャルカード作成後は、以下の機能が使えます。

- 3~12回の分割払い(分割手数料は無料)

- Visa加盟店で買い物

リアルカードを発行すれば、街中のVisa加盟店でも利用できてさらに便利です。

支払いは、手数料無料の口座振替を選ぶと、延滞を防ぎつつ余分な支払いを抑えて賢く使えます。

例えばコンビニ払いを選択すると、利用額によって手数料が109円~390円必要です。

paidy(ペイディ)では、以下のときにサービスを利用できない可能性も。

- 支払い待ちの請求がある

- 利用可能額を超過している

期限前でも支払いができるので、決済できないときは支払いを済ませてから再度決済すると、承認される可能性があります。

クレジットカードのように使える後払いを利用したい人は、paidy(ペイディ)を選びましょう。

atone(アトネ)はポイント還元があるから使うほどお得

| 項目 | 詳細 |

|---|---|

| 本人確認 | 利用開始ではなし(注文ごとに審査) ※実店舗でコード決済したい人は必要 |

| 上限額 | ご利用状況によって変動 |

| 手数料 | 口座振替:無料 コンビニ払い、銀行ATM:209円 |

| ポイント還元率 | 0.5%(200円で1ポイント) |

| 国際ブランド | なし |

| 支払方法 | ・コンビニ払い(バーコード、ハガキ請求書、端末) ・銀行ATM ・口座振替 |

| 使える店舗 | Qoo10のほか、電子コミックやアパレルECなど |

- 後払いでポイントが貯まるから使うほどお得感がある

- 電話番号とメールアドレスだけですぐに使い始められる

- atoneのアプリをダウンロード

- メールアドレスを入力し、会員登録

- 対象店舗で買い物の際に携帯電話番号とパスワードを入力

atone(アトネ)には、後払いサービスには珍しくポイント還元があります。

200円につき1ポイント貯まるシステムで、1ポイント1円として支払いに使えるのが特徴。

使うほどポイントが貯まり、欲しい物がお得に購入できます。

利用登録はSMS認証ができる電話番号とメールアドレスだけでよく、簡単に使い始められる点もメリットです。

atone(アトネ)では、以下のときに決済が完了しない可能性もあります。

- 支払い期限を過ぎた支払いがある

- 利用可能上限額を超えている

長期にわたる延滞があるとアカウントが停止されるケースもあるので、支払い管理をして延滞は避けましょう。

使える店舗は限定的なものの、支払方法は手数料無料の口座振替を選んでお得に買い物ができます。

BANKIT(バンキット)は利用実績を積むと後払いが利用可能になる※

※BANKIT(バンキット)は2024年にサービスを終了しています。

| 項目 | 詳細 |

|---|---|

| 本人確認 | 登録だけなら不要 後払い(おたすけチャージ)利用には必要 |

| 限度額 | 1回につき3,000円または6,000円 ※おたすけチャージの場合 |

| 手数料 | 300円 |

| ポイント還元率 | なし |

| 国際ブランド | Visa |

| 支払方法 | セブン銀行ATM、または銀行振込でメインWalletにチャージ |

| 使える店舗 | ・Apple Pay ・Google Pay ・QUICPay対応の店舗 ・Visa加盟店 |

- 使える店舗が多く便利

- Visaブランドのリアルカードも発行できる

- BANKITのアプリをダウンロード

- 電話番号とメールアドレスを登録

- 本人確認を実施して利用実績を積むと、おたすけチャージ利用可能通知が届く

BANKIT(バンキット)の後払いサービスは、本人確認の実施と利用実績の積み重ねにより利用可能になります。

審査基準は公開されていませんが、利用実績があると判断されるポイントは以下の通りです。

- 複数回サービスを利用している

- 支払いに遅れがない

繰り返しサービスを利用して、遅れなく支払いを済ませていれば、信用できると判断されて後払いサービスを利用できる可能性があります。

全く審査なしにはできないものの、使える店舗が豊富な点は魅力的。

Apple Pay、Google Payに対応し、リアルカードはVisaのタッチ決済も可能です。

支払いは手動でメインWalletにチャージが必要なため、支払日や利用額をしっかり管理できる人に向いています。

Oliveフレキシブルペイは銀行アプリとの連携で後払いやポイント払いが可能

| 項目 | 詳細 |

|---|---|

| 本人確認 | 必要 |

| 上限額 | 審査により決定 |

| 手数料 | 無料 |

| ポイント還元率 | 0.25%~0.5% ※ポイントアップ特典で最大20%も可能 |

| 国際ブランド | Visa |

| 支払方法 | クレジットモード:毎月26日に引き落とし デビットモード:即時引き落とし ポイント払い:ポイント残高から即時引き落とし |

| 使える店舗 | Visa加盟店 |

- 三井住友銀行アプリでクレジットモードに設定すると後払い設定になる

- 対象店舗でスマホのVisaタッチ決済を使うと7.0%の高還元

- 三井住友銀行アプリをダウンロード

- アプリからOliveアカウントを申し込む(三井住友銀行口座開設)

- 本人確認(顔写真付き本人確認書類が必要)

- カードランクを選択

- 個人情報の入力、SMS認証

- カード発行通知(申し込みから3営業日程度)

- デビットモードの利用開始、クレジットモードの審査開始

- 審査通過後、アプリにログインして支払いモードをクレジットに設定

Oliveフレキシブルペイは、3つの支払方法と三井住友銀行のキャッシュカード機能も備えたカードです。

- クレジットモード(後払い)

- デビットモード

- ポイント払いモード

後払いを利用したい時は、支払いモードをクレジットモードに設定しましょう。

利用分は翌月26日に紐付いている三井住友銀行口座から引き落とされます。

1つのアプリで支出と収入どちらも把握できるため、お金の管理がしやすく使い過ぎも防ぎやすいです。

Oliveフレキシブルペイは、ポイントが貯まる特典の豊富さも大きな特徴。

選べる特典は、Oliveアカウントの利用状況に合わせてお得な内容を選択できます。

- 給与・年金受け取りで毎月200ポイント

- コンビニATM手数料無料(月1回)

- 還元率+1.0%

- 口座残高1万円以上で翌月100ポイント

上記に加え、コンビニやファストフード店でVisaタッチ決済を利用すると還元率が7.0%となるサービスも。

便利なだけでなく、利用するだけでどんどんポイントが貯まる仕組みが豊富に用意されています。

三井住友銀行に口座がある人や新しく口座を開設しようと考えている人は、便利でお得なOliveフレキシブルペイに申し込みましょう。

PayPayクレジットは事前チャージ不要でまとめて後払いできる

| 項目 | 詳細 |

|---|---|

| 本人確認 | 必要 ※PayPayカード作成時 |

| 上限額 | PayPayでの本人確認未完了:10万円 本人確認済み:クレジットカード利用上限額 |

| 手数料 | 無料 |

| ポイント還元率 | 1.0%~1.5% |

| 国際ブランド | Visa、Mastercard、JCB ※PayPayカードの国際ブランド |

| 支払方法 | PayPayカードの利用料金とまとめて翌月引き落とし |

| 使える店舗 | PayPay利用可能店舗 ※PayPayカードは国際ブランド加盟店で利用可能 |

- チャージ不要だから残高不足になる心配がない

- PayPayでの決済だから利用可能店舗が幅広い

- PayPayアプリをダウンロード

- アプリ内からPayPayカードに申し込む

- 審査完了でPayPayクレジット利用可能になる

- 支払元をクレジットに設定

PayPayクレジットは、PayPayカードと紐付けてPayPayでの支払いを後払いにできるサービスです。

後払いを利用したい時は、クレジットカードであるPayPayカードへの申し込みが必要となります。

PayPayカードの審査は申し込みから最短2分で完了し、PayPayクレジットに設定できるデジタルカードは即日発行に対応。

申し込んだ当日中に、PayPayでの後払いが利用できます。

PayPayでの本人確認が済んでいるとクレジットカード利用限度額まで利用でき、後払い手数料は発生しません。

支払いはPayPayアプリ内でPayPayカードのバーコードを表示するだけなので、特別な手続きも不要。

初めてクレジットカードを発行する人や、慣れていない人でも使いやすいのがメリットです。

PayPay利用可能店舗なら、実店舗だけでなくネットショッピングでも後払い可能。

PayPay非対応の店舗なら、PayPayカードで直接支払えるため便利です。

支払方法は一括払いのみで、あとから分割払いやリボ払いに変更できないため計画的に利用しましょう。

ultra pay(ウルトラペイ)は電話番号があれば今すぐVisaプリペイドカードが作れる

| 項目 | 詳細 |

|---|---|

| 本人確認 | 必要(SMS認証) |

| 上限額 | 最大5万円 |

| 手数料 | 後払い(ミライバライ):500円~1,800円 ※チャージ金額による |

| ポイント還元率 | なし |

| 国際ブランド | Visa |

| 支払方法 | コンビニ払い ※後払いの場合 |

| 使える店舗 | Visa加盟店 |

- 本人確認はSMS認証で行うから書類の準備は必要なし

- カード発行には審査がないから手続きがスムーズに進む

- アプリをダウンロード

- 新規登録をタップ、利用規約に同意する

- 電話番号を入力、パスワードを登録

- SMS認証を行う

- アカウント画面の情報をすべて入力

- チャージ欄から「後払い(ミライバライ)」を選択

- SMS認証を行う

- チャージ額を入力、申請

- 申請の都度審査があり、通過すると後払いチャージ完了

ultra pay(ウルトラペイ)は、SMS認証ができる電話番号を持っていればすぐにアプリ上でカードが発行可能です。

プリペイドカード機能に年齢や職業の制限はなく、誰でも利用できます。

ultra payのアプリで後払いを利用したい時は、アカウント情報をすべて入力してからチャージ欄でミライバライを選択しましょう。

手元の本人確認書類がなくてもすぐに後払いチャージが申請できるため、出先で急な出費がある時にも便利です。

チャージする時は、都度SMS認証とAGペイメントサービス株式会社による審査が実施されます。

審査に通過するとチャージが実行され、Visa加盟店で買い物が可能に。

500円でプラスチックカードを発行すると、街中の実店舗でも買い物の支払いに利用できます。

書類提出なしで今すぐ後払いできるVisaプリペイドカードを作りたい人は、ultra pay(ウルトラペイ)を利用しましょう。

Kyashは後払いに加えて1円単位でお金を借りられる

| 項目 | 詳細 |

|---|---|

| 本人確認 | 後払いは不要 スポットマネーは必要 |

| 上限額 | イマすぐ入金(後払い):最大5万円 スポットマネー:最大800万円 |

| 手数料 | イマすぐ入金:500円~1,800円 スポットマネー:金利年3.0%~18.0% |

| ポイント還元率 | 0.2%~1.0% |

| 国際ブランド | Visa |

| 支払方法 | 銀行口座から自動引き落とし Kyash残高払い コンビニ払い |

| 使える店舗 | Visa加盟店 |

- メールアドレス認証ができれば後払いチャージが利用できる

- スポットマネーに申し込むと最短15分審査で現金が引き出せる

- アプリをダウンロード

- メールアドレスと電話番号で会員登録

- バーチャルカード発行

- アカウント設定からメールアドレス認証を行う

- アプリ上の入金(チャージ)をタップ

- 「イマすぐ入金」を選択

- 入金申請

- 審査完了後、残高に入金

Kyashは最短1分で発行できるVisaプリペイドカードのアプリで、後払いのほか別途審査を受けるとお金を借りる機能も利用可能です。

申し込みから最短15分で審査完了し、1円単位でお金を借りられます。

クレジットカードが使用できない用途でお金が足りない時に、すぐ使える状態にしてあると便利です。

Kyashでは、後払いの「今すぐチャージ」を利用する際、本人確認書類の提出が不要です。

本人確認未完了でも、メールアドレス認証ができれば後払いが利用できます。

Apple PayやGoogleウォレットに登録すれば、今すぐチャージしたあと実店舗で即日利用可能です。

申込可能額は3,000円以上1,000円単位と細かく指定でき、使い過ぎを防げます。

支出を自動で分類する簡単な家計簿機能もあるため、無駄な出費がないか見直したいときにも便利。

自分で家計簿をつける習慣がない人でも支出を管理できるのが嬉しいポイントです。

1つのアプリで簡単にお金を管理したい人は、本人確認なしでも後払いが使えるKyashを利用しましょう。

QUICPayはポイント高還元のクレジットカードを選んで後払いができる

| 項目 | 詳細 |

|---|---|

| 本人確認 | 対応のクレジットカード所有なら不要 |

| 上限額 | 1決済あたり2万円まで |

| 手数料 | 無料 |

| ポイント還元率 | クレジットカードにより異なる |

| 国際ブランド | クレジットカードにより異なる |

| 支払方法 | 翌月引き落とし |

| 使える店舗 | QUICPay対応店舗 |

- 手元に対応するクレジットカードがあれば面倒な手続き不要ですぐに利用可能

- お金の管理がバラバラにならずメインカードに支払いをまとめられる

- QUICPayに対応するクレジットカードを用意

- Apple PayまたはGoogle Payにクレジットカードを登録

- カード発行元による確認作業後、承認されれば設定完了

- 店舗で支払い時、「QUICPayで」と伝える

QUICPayは電子マネー機能の1つで、対応するクレジットカードをApple PayやGoogle Payに登録するだけで後払いが利用できます。

新たなアプリや利用手続きは不要で、支払いは持っているクレジットカードにまとめられるのがメリットです。

QUICPayに対応するクレジットカードを複数持っているなら、ポイント還元率が高いカードを選べるのも大きな特徴。

セゾンパール・アメリカン・エキスプレスカードは、QUICPayで支払うとどこでも還元率2.0%と高還元です。

100円につき2円分の割合でポイントが貯まっていくので、毎月QUICPayで5万円払うと1,000円分還元される計算。

セゾンパール・アメリカン・エキスプレスカードは、前年に1円以上使うと年会費が無料になるため負担もありません。

まだQUICPay対応のクレジットカードを持っていない人は、セゾンパール・アメリカン・エキスプレスカードの申し込みを検討しましょう。

FamiPay(ファミペイ)の翌月払いは支払金額が調整できて還元率も高い

| 項目 | 詳細 |

|---|---|

| 本人確認 | 必要 |

| 上限額 | 最大30万円 |

| 手数料 | ・口座引き落とし:無料 ・ファミリーマートで支払い:330円 ・スキップ払い・分割払い・リボ払い:支払残高に対して金利年18.0% |

| ポイント還元率 | 1.0% ファミペイバーチャルカード発行で1.2% |

| 国際ブランド | なし ※ファミペイバーチャルカードはJCB |

| 支払方法 | 口座引き落とし ファミリーマートで支払い |

| 使える店舗 | FamiPay対応店舗 |

- 翌月払いの支払いを分割払いやスキップ払いで調節できる

- 後払いとファミペイバーチャルカード発行の組み合わせで高還元率1.2%

- ファミペイアプリをダウンロード

- アプリ内右下のサービスメニューから「ファミペイ翌月払い」をタップ、申し込み

- 審査、本人確認の実施

- 手続きがすべて完了すると、最短当日中に利用可能

FamiPay(ファミペイ)はファミリーマートでのメリットが多いコード決済サービスで、翌月払いを選択すると後払いが可能です。

ファミリーマートだけでなく多くのスーパーやドラッグストアで利用でき、公共料金の支払いにも対応しています。

ファミペイ翌月払いは、支払金額の負担が大きい時に金額や支払日を調整できるのが大きな特徴。

分割払い:翌月5日の請求確定後、指定した回数に分割払い設定ができる

自動リボ:事前に設定すると毎月の支払いが一定額になる

3か月後まで支払いを延長できるスキップ払いは、対応する後払いサービスが少ないです。

後払いに柔軟な支払方法を求める人は、ファミペイの翌月払いを利用しましょう。

同じアプリ内でファミペイバーチャルカードを発行すると、ファミペイ翌月払いの還元率は常時1.2%と一般的なクレジットカードより高めになります。

10,000円の利用で120円還元されるので、ファミリーマートでの買い物が多い人ほどお得です。

自宅や会社近くのコンビニがファミマで利用機会が多いなら、ファミペイを活用しましょう。

auPAYあと払いはクレジットカードと同じ使い方ができて補償も付いている

| 項目 | 詳細 |

|---|---|

| 本人確認 | 必要 |

| 上限額 | 最大30万円 |

| 手数料 | 無料 |

| ポイント還元率 | なし |

| 国際ブランド | Visa |

| 支払方法 | 口座引き落とし |

| 使える店舗 | Visa加盟店 |

- 分割払いは3回まで手数料無料で利用できる

- auPAYあと払いで購入した物に対して90日間の破損・盗難補償が付いている

- au IDを登録

- 本人確認書類と引き落とし用口座情報を用意

- 公式サイトから入会申し込み

- 審査(最短5分)

- 審査完了後、au PAY カードアプリをダウンロード

- カード番号情報を確認

- クレジットカードと同様に使う、またはApple Payに登録

auPAYあと払いはVisaブランドのクレジットカードと同様の使い方ができ、支払調整がしやすいアプリです。

管理はauPAYカード内で行い、支払方法を分割払いやリボ払いに変更できます。

分割3回分割払いまでは手数料がかからないため、余計な費用をかけずに使い過ぎた時の負担が軽減可能です。

クレジットカードと同様にショッピング保険が付帯しており、購入した物に対して90日間の破損・盗難補償が付いているのが大きな特徴。

クレジットカードのauPAYカードとの違いは以下の2点です。

- キャッシング機能はない

- プラスチックカードの発行はない

auPAYあと払いにキャッシング機能はないため、お金を借りられる状況にしたくない人に向いています。

プラスチックカードの発行もなく、紛失の心配がありません。

申込後、審査は最短5分で完了してすぐに使い始められるため、決済を急ぎたい時にも便利です。

クレジットカードと同等の支払方法や保障があり、すぐに使い始められる後払いを探している人はauPAYあと払いを利用しましょう。

ソフトバンクカードアプリは携帯料金とあわせて後払いできる

| 項目 | 詳細 |

|---|---|

| 本人確認 | なし ※ソフトバンク、ワイモバイル、ラインモ契約中の人のみ申込可能 |

| 上限額 | まとめて支払いの合計が最大10万円以内 |

| 手数料 | 無料 |

| ポイント還元率 | 0.5% |

| 国際ブランド | Visa |

| 支払方法 | 携帯電話料金とまとめて請求 |

| 使える店舗 | Visa提携店 |

- 自動で家計簿が作成されて資金管理がしやすい

- オートチャージと事前チャージのどちらか選べて使い過ぎにつながりにくい

- ソフトバンクカードアプリをインストール

- 「今すぐ発行」で申し込み

- 申込完了後、カードが利用可能になる

- ソフトバンクまたはワイモバイルのまとめて支払いからチャージ

ソフトバンクカードアプリは、ソフトバンク系の携帯電話を契約している人が利用できる後払いサービスです。

ソフトバンクカードアプリ自体はVisaブランドのプリペイド式バーチャルカードで、ネットショッピングから街中での買い物まで幅広く利用可能。

カードへのチャージは各携帯電話の「まとめて支払い」から2つの方法が選べます。

事前チャージ:事前に予算分だけカードにチャージ

予算を決めて計画的に使いたい人は、事前チャージを選びましょう。

オートチャージは残高不足の心配がないため、日常利用したい人に向いています。

ソフトバンクカードアプリで支払いをすると、支出を自動で振り分けて家計簿も自動作成され便利です。

別のサービスで会員登録やアカウントの作成が必要なく、固定費も含めた支払いをすっきりまとめられます。

ソフトバンク系の携帯電話を利用している人は、余計な手間をかけずすぐに後払いが利用できるソフトバンクカードアプリを利用しましょう。

d払いは2つの方法で後払いできるアプリ

| 項目 | 詳細 |

|---|---|

| 本人確認 | 必要 |

| 上限額 | 電話料金合算払い:最大10万円 ※20歳未満は最大1万円 dカード払い:dカードの利用限度額による |

| 手数料 | 無料 |

| ポイント還元率 | 0.5%~1.0% |

| 国際ブランド | なし |

| 支払方法 | 電話料金合算払い クレジットカード |

| 使える店舗 | d払い利用可能店舗 |

- ドコモの携帯料金と支払いをまとめると支払いは最大で2か月先

- dカードで後払いするとポイント還元率は1.0%と高い

- d払いアプリをダウンロード

- dアカウントでログイン

- 支払い方法を設定する

※ドコモ回線を利用している人は初期設定が電話料金合算払い

d払いは、ドコモ回線利用者なら簡単に後払い設定ができるコード決済アプリです。

後払いしたい時は、支払方法を電話料金合算払いかクレジットカードに設定しましょう。

電話料金合算払いは月末締めで、翌月分の携帯電話料金と合算して請求されます。

請求日は支払方法により異なり、dカードで携帯電話料金を支払っている人は最大2か月先まで支払いを先延ばし可能です。

例えば、d払いの7月利用分は8月分の携帯電話料金と合算されます。

8月分の電話料金がdカードで請求されるのは10月10日前後です。

ボーナス月に合わせて支払いを後回しにできるので、今すぐ欲しいものがあってもお金がないときに最適。

ポイント還元率を重視したい人は、d払いの支払方法をdカードに設定して後払いしましょう。

電話料金合算払いのポイント還元率は0.5%ですが、dカードで支払うと2倍の1.0%です。

支払金額が多過ぎる時は、あとから分割払いに変更もできます。

ドコモ携帯利用者は、自分にとって利便性がいい方法で後払いを利用しましょう。

モバイルSuicaはクレジットカードを登録すると後払いにできる

| 項目 | 詳細 |

|---|---|

| 本人確認 | なし ※クレジットカード登録時に3Dセキュアの本人認証あり |

| 上限額 | クレジットカードによるチャージの上限額は非公開 ※SF(電子マネー):2万円 |

| 手数料 | 無料 |

| ポイント還元率 | VIEWカードによるチャージ:1.5% ※JRE POINTのWebサイトでSuicaを登録する必要あり |

| 国際ブランド | なし |

| 支払方法 | クレジットカード |

| 使える店舗 | Suica利用可能店舗 |

- VIEWカードでのチャージは還元率1.5%と高還元

- 登録するクレジットカードは持っているものでOK

- アプリをダウンロード、Suicaがない人は新規発行

- JRE IDでログイン(ない人は新規登録)

- 基本情報の入力

- クレジットカード情報を登録

- アプリで入金(チャージ)

モバイルSuicaは交通系IC決済サービスで、支払いにクレジットカードを登録すると後払いが可能です。

3Dセキュアの本人認証ができるクレジットカードであれば登録でき、新たに作る必要はありません。

ポイントを貯めたい人は、VIEWカードをモバイルSuicaの支払元に設定すると高還元率が狙えます。

| 用途 | VIEWカード設定時の還元率 |

|---|---|

| 電子マネーチャージ | 1.5% |

| モバイルSuica定期券の購入 | 5.0% |

| モバイルSuicaグリーン券 | 5.0% |

ポイントを貯めるには、JRE POINTのWebサイトでSuicaを登録する必要があります。

JR東日本の電車によく乗る人はポイントが貯めやすいため、VIEWカードの新規作成も検討しましょう。

費用をかけたくない人は、年間1円以上利用で年会費が無料になるビックカメラSuicaカードが向いています。

PiTaPa(ピタパ)は関西の電車やバスの運賃がチャージ不要で後払いできる

| 項目 | 詳細 |

|---|---|

| 本人確認 | 必要 |

| 上限額 | 交通:15万円 ショッピング:1日3万円、1か月5万円 IC定期券:20万円 |

| 手数料 | 無料 ※1年間に一度も使わないと、カード維持費として1,100円 |

| ポイント還元率 | 1.0% ※ショッピング利用分 |

| 国際ブランド | なし |

| 支払方法 | 後払い(ポストペイ):口座引き落とし |

| 使える店舗 | PiTaPa利用可能店舗 |

- アプリでは利用明細の確認やポイント移行手続きができる

- オートチャージも口座から直接引き落としだからクレジットカード不要

- Webから希望する券種を選択して申し込み

- 支払元口座の設定

- カード到着(申し込みから2週間程度)

PiTaPa(ピタパ)は、関西エリアの交通機関運賃が後払いで利用できる交通系IC決済サービスです。

ポストペイエリア内の利用であれば、利用分は設定した銀行口座から後日まとめて引き落とされます。

ポストペイエリア外での利用が多い人には、残高が一定以下になると自動でチャージされるオートチャージ設定が便利。

オートチャージも後日口座引き落としとなるため、引き落とし用にクレジットカードを登録する必要がありません。

PiTaPaのアプリでは、利用明細やポイント移行手続きといった管理のみ可能です。

クレジットカードを紐付けずに交通系IC決済で後払いを利用したい人は、PiTaPaに申し込みましょう。

AEON Payはイオンカードを支払元に設定すると後払いにできる

| 項目 | 詳細 |

|---|---|

| 本人確認 | あり |

| 上限額 | 決済1回あたり イオンカード払い:50万円 チャージ払い:5万円 |

| 手数料 | 無料 |

| ポイント還元率 | 0.5% ※イオンカードを支払元に設定した場合 |

| 国際ブランド | なし |

| 支払方法 | イオンカード 現金チャージ(ATM、レジ、専用機) 口座引き落とし |

| 使える店舗 | AEON PayまたはWAON利用可能店舗 |

- AEON Payアプリ内にWAONタッチ決済機能もある

- AEON Pay利用者向けに抽選やお得なキャンペーンを定期的に実施している

- AEON Payアプリのダウンロード

- イオンスクエアメンバーでログインまたは初期設定・ID登録

- 「お支払い登録」でイオンカードを設定

- カードに登録の電話番号でSMS認証、登録完了

AEON Payはイオン以外のスーパーやドラッグストアでも使えるコード決済で、イオンカードを支払元に設定すると後払いにできます。

アプリ内にWAONタッチ決済もあり、利用できる店舗が幅広いです。

AEON Payに登録できるクレジットカードはイオンカードのみとなるため、後払いを利用したくてまだ持っていない人は新規発行しましょう。

イオンカードは種類が多く、よく利用するサービスや目的に合わせて選ぶとお得です。

イオンカードの例

| 券種 | 特徴 |

|---|---|

| イオンカードセレクト | イオン銀行のキャッシュカードと一体化 |

| イオンカード(ミニオンズ) | イオンシネマの割引優待あり |

| イオンカード(JMB WAON一体型) | 200円の利用につき1マイル貯まる |

イオンでは、AEON Payで決済する人向けのキャンペーンも実施中。

毎月10日はAEON Payのスマホ決済でポイント還元率が10倍になるなど、イオンカード単体で利用するよりお得です。

イオンで買い物する頻度が高い人は、AEON Payとイオンカードの組み合わせでお得に後払いを利用しましょう。

メルペイあと払いは街中での利用分も後払いや定額払いにできる

| 項目 | 詳細 |

|---|---|

| 本人確認 | 必要 |

| 上限額 | 審査により決定 |

| 手数料 | あと払い:無料 ※コンビニ・ATMで利用料金を支払う時のみ220~990円 定額払い:金利年18.0% |

| ポイント還元率 | 1.0% |

| 国際ブランド | なし |

| 支払方法 | 自動引落し メルペイ残高 コンビニ ATM |

| 使える店舗 | メルカリ メルペイ利用可能店舗 |

- 支払いの自動引き落としも好きなタイミングが選べる

- 購入後に一括後払いから定額払いに変更できる

- メルカリアプリで本人確認を完了させる

- 支払方法を「メルペイのあと払い」または「あと払い利用枠」に設定

メルペイあと払いは、クレジットカードを持っていなくても街中での利用分を後払いにできます。

後払いを利用したい人は、メルカリアプリで本人確認を完了させてから支払方法を設定しましょう。

あと払いの支払方法は4通りあり、口座からの自動引き落としやメルペイ残高払いは手数料が無料です。

自動引き落とし日は自由度が高く、給料日に合わせて以下のいずれかから選べます。

- 6日

- 11日

- 16日

- 21日

- 26日

給料日の直後に設定しておけば引き落としできないトラブルを防げるうえ、口座のお金と照らし合わせて無駄遣いも減らせます。

翌月の一括払いが厳しい時は、手数料が発生するものの定額払いに変更可能。

クレジットカードと同様の支払方法が選べて、支出に合わせてお金の管理ができます。

普段メルカリを使っている人だけでなく、クレジットカードなしでも翌月払いや分割払いを利用したい人は、メルペイあと払いを利用しましょう。

後払いアプリはどれを選ぶといい?利用の目的ごとに紹介

後払いアプリは、利用目的に合わせて選ぶと失敗がありません。

- 審査なしで利用したい

- 今すぐ利用を始めたい

- 高額な買い物をしたい

- 手数料の安さを重視したい

クレジットカードの審査に通らず後払いを利用したい人は、審査なしですぐに利用できる後払いアプリを選びましょう。

クレカの審査に落ちた経験がある人や、過去の滞納で信用情報に傷が付いている人に向いています。

今すぐ決済したい時は、申し込みから利用までの最短時間が記載されたアプリを利用しましょう。

プラスチックカードなしでアプリから支払いできるサービスでは、「最短1分」「最短5分」と審査時間の目安が記載されています。

使用したいタイミングに合わせて申し込めば、数分ですぐ利用できる可能性も。

後払いアプリは1日や1回あたりの決済に上限があるため、高額な買い物をする時は上限額の確認が必要です。

手数料が無料のアプリも多いため、安さを重視したい時は細かい利用方法や条件も確認しましょう。

審査なしで後払いを利用したい人向けの4選を紹介

審査なしで後払いを利用したい人は、以下の4つのアプリから選びましょう。

- Paidy

- atone

- ソフトバンクカードアプリ

- d払い

上記アプリは審査なしですぐに利用を始められます。

Paidyは分割3回以上の支払方法にすると都度審査が行われるため、翌月一括払いを選びましょう。

審査なしで支払いを翌月にずらせるので、次の給料日が来れば支払える人に最適です。

Paidyやatoneは利用できる店舗が限られます。

クレジットカードど同様に幅広い店舗で使いたいなら、携帯電話料金と合算で後払いするアプリがおすすめ。

ソフトバンク系の人はソフトバンクカードアプリで、ドコモの携帯を使っている人はd払いが便利です。

ソフトバンクカードアプリはVisaブランドのプリペイドカードのため、クレジットカードに近い使い方ができます。

いずれのサービスも審査なしで利用できますが、支払いが遅れると利用を停止される可能性が高いです。

審査なしだからといって油断せず、支払日の管理は徹底しましょう。

今すぐに利用を始めたい人は審査があっても最短数分で終わるものが向いている

決済を急ぐ時は、利用開始まで短時間で済む後払いアプリを選びましょう。

以下のアプリは審査があっても最短数分で終わり、申込情報の入力に手間取らなければすぐに買い物ができます。

- バンドルカード

- ultra pay

- atone

- Kyash

- ファミペイ

- ワンバンク

ダウンロード後、電話番号やメールアドレスだけで会員登録が完了するアプリが多いです。

後払いを利用するには本人確認や個人情報の入力が条件となるケースがあるため、事前に必要書類を揃えておきましょう。

本人確認書類は、顔写真のある身分証明書なら1枚のみで済むケースがほとんど。

アプリまたはWebサイトで身分証を撮影して提出するだけなので、手間もかかりません。

手元に書類がない人は、本人確認書類の提出ではなく各種認証で後払いが利用できるアプリが向いています。

ultra payはSMS認証、Kyashはメールアドレス認証で後払いが可能です。

後払いはチャージの入金申請や決済の都度審査が行われるため、なるべく時間に余裕を持って申し込みましょう。

バンドルカードのインストールはこちら(iOS)

バンドルカードのインストールはこちら(Android)

高額な買い物をしたい人向けの後払いアプリ

高額な買い物をしたい人は、決済1回あたりの上限金額が設定を確認しましょう。

1回の決済で数万円までしか使えないサービスでは、家電や家具といった高額な買い物に利用できません。

以下の後払いアプリは上限金額が高く、決済が高額になりがちな服や家電の購入にも利用しやすいです。

| 後払いアプリ | 限度額 |

|---|---|

| Paidy | 利用の都度変動 |

| AEON Pay | イオンカード決済:50万円 |

| ファミペイ | 最大30万円 |

| auPAYあと払い | 最大30万円 |

| PayPayクレジット | 本人確認未完了:10万円 本人確認完了:クレジットカード上限額 |

| ソフトバンクカードアプリ | まとめて支払いの合計が最大10万円以内 |

| d払い | 電話料金合算払いが最大10万円 |

ファミペイやauPAYあと払いは利用開始時に審査があり、限度額は最大30万円と高額な傾向です。

支払元が自社クレジットカードのAEON PayやPayPayクレジットも、限度額が高く大きな買い物に向いています。

携帯電話料金と合算して後払いするソフトバンクカードアプリやd払いは、上限10万円まで支払えます。

審査なしで利用できる後払いチャージのアプリは、上限金額が数万円程度に抑えられがちです。

高額な買い物をしたい時は、審査のあるアプリやクレジットカードに紐付け可能な後払いを利用しましょう。

手数料の安さを重視したい人向けの後払いアプリ

後払いアプリで手数料が発生するのは以下のタイミングです。

- プリペイドカードへの残高チャージ

- 利用料金の支払い

残高チャージが必要な後払いアプリは、手数料が発生するものも多いです。

携帯料金と合算払いができるか、支払元がクレジットカードの時は残高チャージが無料でできます。

利用料金の支払いは、クレジットカードや口座振替で無料で済むアプリが多いです。

利用頻度が高い人は、後払いで発生する手数料が無料のアプリを選びましょう。

手数料が無料の後払いアプリ一覧

| 後払いアプリ名 | 手数料 |

|---|---|

| smartpay(スマートペイ) | 無料 |

| Oliveフレキシブルペイ | 無料 |

| PayPayクレジット | 無料 |

| ソフトバンクカードアプリ | 無料 |

| d払い | 無料 |

| auPAYあと払い | 無料 |

| モバイルSuica | 無料 |

| ファミペイ | ・口座引き落とし:無料 ・ファミリーマートで支払い:330円 |

| Paidy(ペイディ) | ・口座振替:無料 ・コンビニ一括払い:390円 ・コンビニ3~12回払い:109円~371円 |

| atone(アトネ) | ・口座振替:無料 ・コンビニ払い、銀行ATM:209円 |

| メルペイあと払い | ・口座振替またはメルペイ残高払い:無料 ・コンビニ、ATM:220~990円 |

クレジットカードなしでも利用でき、街中でも幅広く決済に使えるのは以下4つの後払いアプリです。

- ソフトバンクカードアプリ

- d払い

- ファミペイ

- メルペイあと払い

ソフトバンクカードアプリとd払いは、翌月分の携帯電話料金と合算して請求される仕組みです。

ソフトバンクカードアプリはVisaプリペイドカードで、クレジットカードと同様の使い方ができます。

コード決済の後払いアプリは、コンビニやドラッグストアなど日常利用しやすいのが特徴です。

分割払いを利用したい人は、分割手数料が無料の後払いアプリを利用しましょう。

smartpay(スマートペイ)やauPAYあと払いは、分割3回払いまで手数料が一切発生しません。

paidy(ペイディ)は口座振替であれば分割12回まで手数料が無料です。

後払いを日常利用したい人は、各手数料が無料のアプリを選んで余計な費用を節約しましょう。

審査なしで後払いできるバーチャルカードはごく一部

多くあるバーチャルカードの中で、審査なしの後払いに対応できるのはごく一部のみです。

バーチャルカードをはじめとした、Webで利用できる決済方法の特徴をまとめました。

| 支払うタイミング | 具体的な決済方法 | 審査 |

|---|---|---|

| 前払い | プリペイドカード | なし |

| 即時払い | デビットカード | なし |

| 後払い | クレジットカード | あり |

| キャリア決済 | なし | |

| 後払いアプリ | 一部なし |

プリペイドカードは、事前にチャージした金額内で買い物ができるサービスです。

前払いが原則ですが、一部のバーチャルカードはチャージそのものを後払いで利用できます。

即時払いの代表格とも言えるデビットカードは、利用金額を銀行口座から即時引き落とすサービスです。

自分の口座にあるお金ですぐに支払うため、カードの作成に審査はありません。

クレジットカードは、支払いを紐付けたプリペイド式のバーチャルカードを発行するケースもあります。

前払いなら審査なしで利用できるバーチャルカードが多い

審査なしのバーチャルカードにこだわるなら、前払いのプリペイド式を探す方がサービスは多く見つかります。

バンドルカードといった後払いにも対応できるバーチャルカードのほか、以下のサービスでも前払いなら審査なしですぐに利用可能です。

- Visa LINE Payプリペイドカード

- Vプリカ

- Kyash Card Virtual(後払いは審査あり)

- ワンバンク(旧:B/43)(後払いは審査あり)

バーチャルカードのため、リアルカードの到着を待たずに利用を始められます。

実店舗では、Apple PayやGoogle Payに登録して利用可能。

プリペイド式バーチャルカードのメリット・デメリットは以下の通りです。

| メリット | デメリット |

|---|---|

| ・使える金額が限られるため計画的に利用できる ・国際ブランドのカードを作ればクレジットカードと同等の便利さがある ・年齢制限が低い ・万が一不正利用されてもチャージ残高以上に使われない |

・分割払いはできない ・公共料金の引き落としには設定できない |

後払いだとつい使いすぎてしまう人は、チャージした金額までしか使えない前払いの方がお金を管理しやすいです。

お小遣いの範囲で利用できるため、年齢制限がないケースもあります。

例えばVisa LINE Payプリペイドカードは年齢制限がなく、保護者の同意を得れば未成年でも利用できます。

一方で、分割払いがなく公共料金の引き落としに設定できないのが一般的です。

クレジットカードよりも利便性は劣るものの、普段のショッピング目的での利用なら十分に事足ります。

クレジットカードのバーチャルカードは審査が必ずある

クレジットカードを作るには、バーチャルであっても審査は欠かせません。

最短即日など、発行スピードが早くても信用情報の照会や職業・収入を審査します。

クレジットカードのバーチャルカードは以下の2種類です。

| バーチャルカードの種類 | カードの例 |

|---|---|

| アプリでデジタル管理できるクレジットカード | ・三井住友カード(NL) ・JCBカード W ・セゾンパール・アメリカン・エキスプレス・カード・Digital |

| クレジットカード会員に利用を限定したバーチャルプリペイドカード | ・楽天バーチャルプリペイドカード ・エポスバーチャルカード |

アプリでデジタル管理できるクレジットカードは、リアルカードが届く前に利用できます。

例えば三井住友カード(NL)は最短10秒でカード番号を発行できて、すぐに使いたいときも便利です。

アプリ上でカード番号を確認すれば、ネットショッピングに利用できます。

スマホ決済に設定できる人は、実店舗での利用も可能です。

クレジットカードのプリペイドカードはカード番号が使い捨て

カード会員に利用を限定したバーチャルプリペイドカードは、クレジットカードとは全く異なる番号で発行されます。

楽天バーチャルプリペイドカードはチャージ後使い切りで、エポスバーチャルカードも必要なときだけ発行可能です。

カード番号が使い捨てとなるため、セキュリティ的に不安なサイトでの買い物に向いています。

利用できるのがチャージした金額内になるため、使いすぎを防ぎたいときにも活用しやすいです。

デビットカードは審査なしだが口座から一括の即払いしかできない

デビットカードは、利用料金を銀行口座から即時引き落として支払う決済方法です。

口座残高の範囲内でしか利用できない仕組みなので、返済能力を確かめる必要はありません。

支払いのときは、クレジットカード番号入力欄にデビットカード番号を入力して利用します。

使える店舗はデビットカードの国際ブランド加盟店となるため、クレジットカードと同様の使い方ができます。

銀行によっては、デビットカードの国際ブランドを選択可能です。

| デビットカード名 | 選べる国際ブランド |

|---|---|

| 楽天銀行デビットカード | Visa、JCB、Mastercard |

| 住信SBIネット銀行デビットカード | Visa、Mastercard |

| 三菱UFJデビット | Visa、JCB |

口座残高の範囲内でしか利用できず、現金と同じ感覚で使えるのがデビットカードの特徴です。

後払いに抵抗がある人は、デビットカードが向いています。

後払いできればいいなら携帯電話のキャリア決済も選択肢に入れる

バーチャルカードではないものの、審査なしで後払いしたいならキャリア決済も候補に入れましょう。

キャリア決済とは、支払いを携帯電話料金と合算して支払う方法です。

利用できるのは、主に大手3キャリアと関連ブランドの携帯電話・SIMの契約をしている人に限られます。

| キャリア決済の名前 | キャリアまたはブランド名 |

|---|---|

| d払い(キャリア決済) | ドコモ |

| auかんたん決済 | au UQモバイル |

| ソフトバンクまとめて支払い | ソフトバンク Y!モバイル LINEMO |

締め日は契約内容により異なるものの、翌月に請求されるのが一般的です。

便利な反面、使いすぎて支払い不能になると携帯電話も止められます。

使いすぎ防止設定も活用して、自分の支払い能力を超えないよう計画的に利用しましょう。

後払いアプリとバーチャルカードの違いはカード番号の有無

後払いできるバーチャルカードと後払いアプリの大きな違いは、カード番号の有無です。

カード番号の発行されない後払いアプリを利用するには、利用するECサイトがサービスに対応している必要があります。

- smartpay(スマートペイ)

- atone(アトネ)

例えば、atone(アトネ)は支払い方法に「atone」と記載がないところでは利用できません。

後払いできるバーチャルカードは、カード番号が発行され国際ブランド加盟店での買い物ができます。

事前に後払い決済でチャージするタイプと、利用上限額の範囲内で利用できるタイプに分けられるのが特徴です。

| タイプ | バーチャルカード名 | 向いている人 |

|---|---|---|

| 事前にチャージ | バンドルカード BANKIT(バンキット) |

金額の上限を決めて利用したい |

| 利用した分だけ請求 | paidy(ペイディ) | 必要に応じて使いたい |

チャージするタイプはプリペイドカードに近い仕組みで利用金額の上限を定めやすく、使いすぎにつながりにくいです。

利用した分だけ請求するタイプは、限度額が低いクレジットカードと同様に利用できます。

自分がよく買い物をするサイトで使えるか、予算管理がしやすいかで選びましょう。

後払いアプリやバーチャルカードを利用するデメリット5つ

審査なしで利用できるバーチャルカードやアプリの後払いは、便利な反面デメリットもあります。

- 都度手数料がかかる

- 後払いの上限金額が低い

- アプリは使える店舗が限られる

- 使い過ぎにつながりやすい

- 支払いが遅れると信用情報に傷が付く

手数料を避けて利用したい人や、まとまった金額を支払いたい人には、バーチャルカードやアプリの後払いが向かないケースも。

後払いアプリは使える店舗が限られるため、普段利用するECサイトに対応したサービスを選びましょう。

今お金がなくても買い物ができるため、使い過ぎないための工夫も必要です。

使い過ぎて支払えないと信用情報に傷が付くため、利用額や支払日の管理は徹底しましょう。

後払いを利用するたびに手数料も必要なケースが多い※

チャージして利用するタイプのバーチャルカードは手数料が高めの傾向です。

例えばバンドルカードでは、チャージするたび手数料が発生します。

バンドルカードのポチっとチャージ手数料

| チャージ金額 | 手数料 |

|---|---|

| 3,000円~1万円 | 510円 |

| 1万1,000円~2万円 | 815円 |

| 2万1,000円~3万円 | 1,170円 |

| 3万1,000円 ~ 4万円 | 1,525円 |

| 4万1,000円 ~ 5万円 | 1,830円 |

1万円のチャージを3回行うと、1,530円の出費が発生します。

消費者金融カードローンで3万円借りたとき、1か月で発生する利息は450円程度です。(年金利18.0%で計算)

お金を借りるより高い手数料が発生するため、決して安いとは言えません。

しかし、バンドルカードの強みは審査の手軽さです。

どうしても審査を避けたいとき、書類が揃わず本人確認できないときには助かります。

日常利用するには高い手数料のため、あくまで緊急利用を目的に利用して出費は抑えましょう。

※バンドルカードのポチっとチャージの利用には、審査・手数料・年齢確認があります。

\審査を手軽にしたい人におすすめ/

バンドルカードのインストールはこちら(iOS)

バンドルカードのインストールはこちら(Android)

バーチャルカードは審査なしで使えても上限金額が低い

後払いは審査があるケースも多く、審査なしで利用できても上限額が数万円と低めです。

審査なしで後払いができるバーチャルカードの上限額

| バーチャルカード・後払いアプリ | 上限額 |

|---|---|

| smartpay(スマートペイ) | 6万円 ※本人確認した場合 |

| atone(アトネ) | ご利用状況によって変動 |

一般的に、バーチャルカードの後払いだけで高額な買い物はできません。

上限額以上の買い物をしたいときは、前払いと組み合わせてチャージ額を増やしましょう。

信用情報に特に問題がなければ、限度額が高いクレジットカードに申し込むのも1つの手段です。

比較的審査に通りやすい、年会費無料のクレジットカードへの申し込みも検討してください。

後払いアプリは利用できる店舗が一部に限られる

電話番号やメールアドレスだけで利用を始められる後払いアプリは、利用できる店舗が限られます。

smartpayやatoneは、Amazonや楽天市場といった巨大ECモールでは利用できません。

分割手数料無料やポイント還元など魅力はあるものの、使いたい店舗で使えないケースも多いです。

後払いで幅広い支払いに対応するなら、Visaを代表する国際ブランドのバーチャルカードを選ぶ必要があります。

Visaブランドのバーチャルカードはリアルカードの発行にも対応しており、後払いアプリよりも支払いの自由度が高いです。

様々な店舗で利用したいなら、国際ブランドマークの入ったバーチャルカードを選びましょう。

使い過ぎに気を付けて後払いアプリを利用する

後払いアプリは今すぐお金がなくならないため、使い過ぎにつながりがちです。

支払える状態だといくらでも使ってしまう人は、以下の対策をとって後払いアプリを利用しましょう。

- 手動チャージ式の後払いアプリを選ぶ

- 利用限度額や予算設定で使い過ぎを防止

- 履歴を確認して支払予定を確認

オートチャージタイプの後払いはいくら使ったか把握しにくく、つい予算オーバーしがちです。

手動チャージ式なら予算分だけ入金でき、残高に意識が向いて計画的に利用できます。

利用限度額を自分で決めたり予算を設定したりしても、使い過ぎを防げます。

何にいくら使ったか週単位で確認し、こまめに支払予定額を確認すると請求が来てから焦りません。

自分に合った方法で予算を管理して無駄遣いを防ぎましょう。

後払いアプリは通知をオフにせず支払いの延滞を防ぐ

後払いアプリで支払い期日を過ぎると、延滞料金が発生するだけでなく信用情報に傷が付きます。

特に支払期日から数日遅れるのが普通になっていたり、大幅に遅延して督促されたりといったケースは避けたい状態です。

信用情報の傷は、他の後払いアプリやスマホ本体料金の分割払いの審査に通らなくなる可能性があります。

期日までに支払えるよう、以下の対策をして信用情報に傷が付くのを防ぎましょう。

- 余裕のある支払計画を立てる

- 後払いアプリの通知をオンにする

今支払う必要がないからと無計画に使うと、翌月に支払えない金額が請求される可能性があります。

手動チャージで使える金額を制限したり、後払いアプリの予算を明確に決めたりして事前に予測できる金額内で利用しましょう。

アプリの通知はオフにせず、支払期日や予算オーバーのお知らせは都度確認すると払い忘れを防ぎやすいです。

後払いアプリをあえて使うメリットは3つ

クレジットカードではなく、あえて後払いアプリを使うメリットは3つあります。

- クレジットカード情報の入力不要

- 今お金がなくても欲しい物が購入できる

- ポイント還元があれば支払いにも使えてお得

後払いアプリは決済の時にクレジットカード情報の入力がいらず、手間がかかりません。

番号の入力が不要なので盗み見られる可能性もなく、不正にカード情報を盗まれるリスクを減らせます。

給料日前で財布にも銀行口座にもお金がない時でも、今すぐ欲しい物が購入可能。

ポイント制度があるアプリなら、ポイントを支払いに充当できて現金決済よりお得です。

クレジットカードを持つのはまだ怖い学生や若年層は、後払いアプリを利用しましょう。

\電話番号とメールアドレスでで申込可能/

バンドルカードのインストールはこちら(iOS)

バンドルカードのインストールはこちら(Android)

クレジットカード情報の入力不要で手軽に利用できる

買い物の時にクレジットカード情報を入力しなくて済むと、時短に加え不正使用のリスクも減らせます。

ネットショッピングでクレジットカードを使う時は、カード番号だけでなく有効期限や暗証番号の入力も必要です。

決済完了までに時間がかかり、カードを見ながら間違いなく入力するのは手間もかかります。

外出時にクレカ情報を入力するのは盗み見されるリスクもあるため、可能なら自宅での入力がおすすめです。

とはいえ時間が限られてしまうため、今すぐ欲しいものや完売する可能性があるものは帰宅まで待てません。

後払いアプリは決済前やチャージ前にSMSやメールで本人認証を行うケースが多く、不正利用されにくい点もメリットです。

一方、スマホ本体の管理が疎かになると勝手に使われるリスクが上がります。

どこかに置き忘れないようショルダーストラップを使ったり、万が一他人が触っても中身が見られないよう画面ロックをかけたりしましょう。

手元に現金がない時でもすぐに購入できる

後払いができると、銀行口座と財布どちらにもお金がなくてもすぐに欲しい物が購入できます。

後払いアプリの支払期限は翌月以降となるのが一般的で、すぐに支払いは発生しません。

利用する後払いアプリによっては支払いまでに2回給料日を挟めて、余裕を持ってお金を準備できます。

1回で支払えないと感じている人は、分割払いができる後払いアプリを選びましょう。

PaidyやauPAYあと払いは、分割3回払いまで手数料無料で利用できます。

どうしても欲しい物がある時は、後払いアプリをうまく活用して支払うタイミングをずらしましょう。

ポイント還元率が高い後払いアプリはポイントを支払いに利用できてお得

ポイント還元率が高い後払いアプリは、ポイントを支払いに利用できてお得です。

特定の商業施設やサービスで高還元率となるケースもあるため、自分の相性のいい後払いアプリを選びましょう。

高還元率が狙える後払いアプリの例

| 後払いアプリ名 | 還元率 |

|---|---|

| Oliveフレキシブルペイ | 対象のコンビニやファストフード店でVisaタッチ決済を使うと7.0%還元 |

| AEON Pay | 毎月10日のイオンでの買い物は、AEON Payのスマホ決済でポイント還元率が10倍 |

| ファミペイの翌月払い | ファミペイバーチャルカードを発行すると常時1.2% |

例えばファミペイの翌月払いで3万円利用すると、1.2%還元で360円分のポイントが獲得可能です。

現金で支払うよりもお得で、支払額が大きい時にポイントの割引があると負担も減らせます。

少しでもお得に後払いを利用したい人は、ポイント還元率にも注目してアプリを選びましょう。

後払いアプリのよくある質問や疑問についてまとめ

後払いアプリのよくある質問や疑問についてまとめました。

- 後払いアプリが使えないのはなぜ?

- 後払いアプリでお金は借りられる?

- 後払いアプリを使って現金化はできる?

後払いアプリをダウンロードしたのに、審査や決済の段階で使えないケースがあります。

少額融資サービスのある後払いアプリは、買い物用ではないお金が必要な時に便利です。

どうしてもお金が必要だからと、後払いアプリで現金化を利用してはいけません。

\少額融資ならプロミスのアプリローンがおすすめ/

Web申し込みはこちら

審査なしのはずなのに後払いアプリが使えない時は、以下の理由が考えられます。

- 年齢条件を満たしていない

- ローンやクレジットカードの延滞経験がある

- 本人確認を実施していない

- 初回から高額利用を希望している

アプリそのものに年齢制限がなくても、後払い機能は18歳または20歳以上とするケースが一般的です。

未成年の利用は原則として、事前チャージ式(プリペイド式)の利用に限られます。

ローンやクレジットカードで過去5年以内に延滞経験がある、現在進行形で滞納中の人は信用情報のステータスが悪いです。

後払いでお金を支払わないリスクがあるため、審査落ちと判断されます。

後払いは本人確認必須のアプリが多いため、アプリダウンロード後は早めに本人確認を済ませましょう。

アプリの初回利用時はまだ信用が積み重なっていないため、高額利用を希望しても審査に通りにくいです。

少額から希望し、利用実績を積んでから高額利用を希望しましょう。

後払いアプリの中には、少額融資が可能なタイプもあります。

少額融資サービスがある後払いアプリ

- Kyash

- ファミペイ

- auPAY

- メルペイ

いずれも後払いサービスの延長でそのまま使えるわけではなく、改めて申し込みと審査が必要です。

審査は申込情報や信用情報のほか、アプリの利用実績が影響するケースもあります。

後払いをよく利用し、遅延なく支払いができていれば審査でプラスに働く可能性も。

買い物のためのお金ではなく、お金そのものが足りない時は少額融資サービスへの申し込みも検討しましょう。

後払いアプリを現金化目的で利用するのは、規約違反となるのが一般的です。

例えばPaidyの規約では、以下の文言で現金化目的の利用を禁止しています。

換金を目的とした商品購入等または犯罪による収益を対象とする商品購入等、本サービスの利用が不適当もしくは不審な行為

参照元:Paidy

発覚すると未払い代金を一括請求され、今後の利用を断られます。

クレジットカード各社でも明確に禁止行為としていて、後払いアプリにカードを紐付けていると強制解約となる可能性も。

現金化は明確な法律違反ではないものの、業界団体をはじめ警視庁や金融庁も利用しないよう注意喚起を行っています。

どうしてもお金が必要な時は、現金化ではなく少額融資やカードローンに申し込みましょう。

※掲載中の画像はプロミス、アイフル、SMBCモビット、バンドルカード、ワンバンク、みんなの銀行、Smartpay、Paidy、atone、BANKIT、Oliveフレキシブルペイ、PayPayクレジット、ultra pay カード、Kyash、QUICPay、FamiPay、au PAY あと払い、ソフトバンクカード アプリ、d払い、モバイルSuica、PiTaPa、AEON Pay、メルペイのあと払いから紹介しています。