2022年4月13日8:00

パンデミックで実店舗が閉鎖し、人々はECを中心とした生活を余儀なくされた。そこで重宝されたのが、クレジットカードを必ずしも使わない後払いであるBuy Now, Pay Later(BNPL、後払い)サービスだ。今回は米国を中心に、躍動するBNPL事業者の最新動向について深く研究してみよう。

NCB Lab. チーフ・コンサルタント 増渕 翔平

1.BNPLの成長率

BNPLはポストコロナでも成長しつづけるのだろうか。利用は増えるのだろうか。

eMarketerが米国の消費者を対象に、2021年5月に調査した。過去1年間に1回以上BNPLを利用した人はどれだけいるのだろうか。パンデミック前の2019年、BNPL利用者の比率は、Z世代では10.9%、ミレニアルズでは9.2%、X世代(40歳から64歳)では4.5%、ベビーブーマー(65歳以上)では1.0%だった。

それがパンデミックの影響を受けた2020年には、ほぼすべての世代で倍増する。そして2021年には、Z世代では36.8%、ミレニアルズでは30.3%、X世代では17.2%、ベビーブーマーでは6.2%と、さらに利用が拡大している。

英国ロンドンに本拠を構える口座振替FinTechのGoCardless(ゴーカードレス)の調査では、この結果を反映するような恐ろしい結果が出た。対象は米国成人1,000人強。調査期間は2021年6月25日から7月1日。消費者の76%がクレジットカードの利用を減らしたいと考えていることがわかったのだ。

クレジットカードの代わりに何を使いたいか。2つの決済手段をあげている。

ひとつはデビットカード、もうひとつはBNPL後払いだった。BNPLの中でも、利用者に金利のかからない分割払いは人気だ。18-25歳、25-40歳の両年齢層の87%が、クレジットカードより無金利の分割後払いを好むと回答している。GoCardlessのCEOは、「パンデミックによって、人々は経済的に厳しい状況におかれ、クレジットカード離れを起こしている」とコメントしている。

2.米国Affirmの躍進

米国本拠のBNPL専業としては最大の規模を誇るのが、Affirmである。彼らがスゴいのは「クレジットカードで暴利を貪る米銀に真正面から挑戦状を叩きつけた」ことだ。

米国のクレジットカードはリボルビング払いが主流。カード利用残高のうち、毎月、最低返済金額のみを支払うこともできる。ただし、残高に対して課される金利手数料が膨らむリスクがあり、返済が遅れれば遅延損害金が取られる。こうした捕食的な仕組みが、米国民を苦しめていた。

右表は住宅ローンを除く米国の消費者負債残高推移。社会問題化している学生ローン、自動車ローンに続き、クレカが続く。

学生ローンは若年層(18-29歳)が中心。特に家計に余裕がない若年層はクレカを使わざるをえず、さらに追い込まれるという負の循環が生まれている。

この状況を変えるために立ち上がったのがMax Levchinである。彼はPeter Thielと共にPayPalを設立した人物。PayPalではCTO(最高技術責任者)を務め、不正利用防止システムを確立した。Levchinが「打倒クレカ」を目的に2012年に創業したのが、Affirmだ。

Affirmの決算資料等には「Honest」という言葉が頻繁に出てくる。「正直」とはどういうことか? それは、顧客が同意した金額以上の支払いを求めないということだ。Affirmは日本語で「言い切る」という意味を持つ。包み隠さず、全てを言い切るのがAffirmの目指す後払いだ。

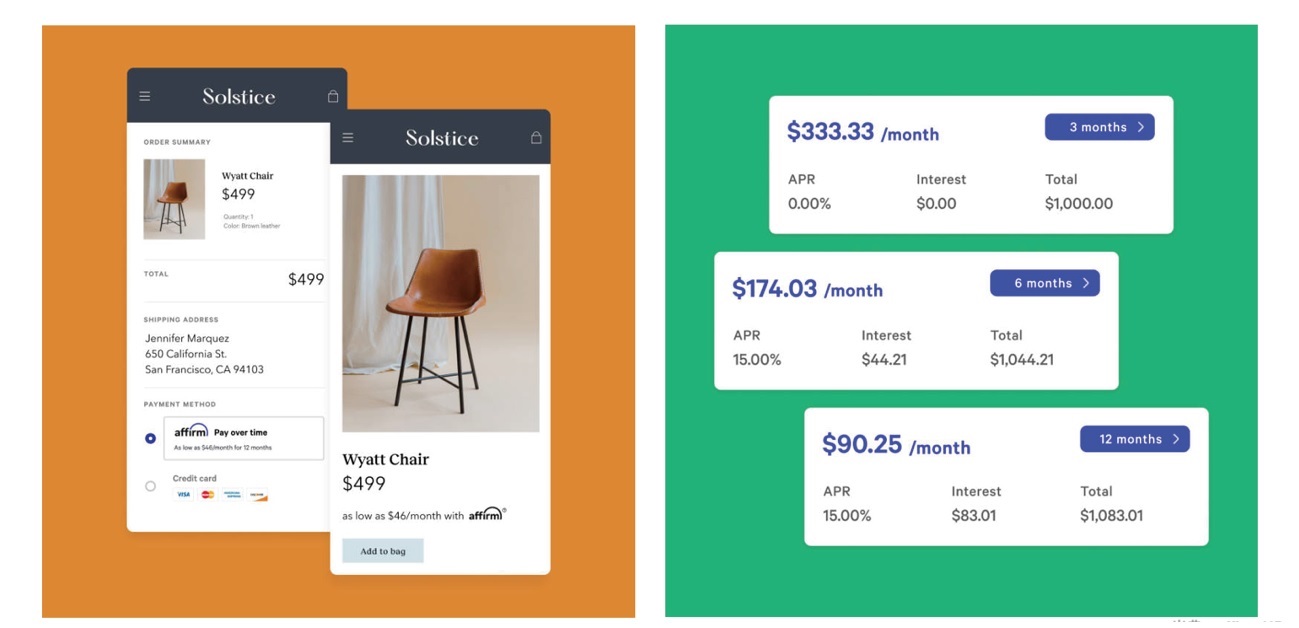

Affirmは3、6、12カ月の分割後払いが基本で、金利手数料は年率(APR)0-30%。返済期間、APRはマーチャント(商品)ごとに変化する。仮に手数料が発生する場合でも、決済前に手数料相当額、毎月の返済金額を明示。顧客から明確に同意を得たうえで、後払いを処理する。

決済のリスクはマーチャントの業種、商材によって変わる。例えば日本では、カラーコンタクトレンズと青汁のECでは後払いの貸倒率が異なるという話もある。そのため、マーチャント(商品)ごとに後払い条件を柔軟に変化させることは、リスクを抑えることにもつながるのだ。

マーチャントはAffirmを導入すると、平均注文単価が最大85%上昇する。顧客のリピート購入率は20%。買い物客の5人に1人が再注文してくれるのは魅力的だ。売上が上がるため、マーチャントは国際ブランドカードよりも高い手数料(標準:5.99% + $0.30)を負担してでもAffirmを導入している。

消費者側では「FICOスコアに基づく与信」を疑った。Affirmでは最低スコア要件はない。属性や端末の情報、Affirmの利用履歴などから与信枠を算出する。2015年10月に筆者が参加したMoney20/20でLevchinが登壇した際には「AffirmはFICOベースよりも承認率が高く、顧客負担コストが低い」と説明していた。

後払いの生命線である与信管理は、膨大なデータによって精度に磨きがかかる。顧客の貸倒れは最も避けたいイベントだが、与信モデル構築には貸倒れのデータも必要。Affirmは約700万件以上のローン契約から10億のデータポイントを取得。リスクマネジメントを徹底している。

Affirmは9年間でエコシステムを確立。満を持して、Amazon, Shopify, Walmartの米国EC3強を押さえるに至った。大手との提携はAffirmにとって、取扱高が増え収益を拡大させる効果のほか、膨大なトランザクションデータの獲得により、与信精度をさらに向上できるという点でも強力である。

3.AmazonのAffirm導入による影響

米国Amazonへの正式導入は2021年11月16日、ホリデーシーズンの消費が最も盛り上がる直前にAffirmが利用できるようになった。Amazonは日本でもPaidyと提携するなど、米国以外の地域でBNPLの導入を加速させていた。今回の導入により、米国Amazonのユーザーは50ドル以上の購買でAffirmを使えるようになった。

米国市場ではAmazonのAffirm導入発表の前まで「ShopifyがAffirmを買収する可能性があるのでは?」という憶測もあったが、これにてAffirmの等距離外交が鮮明になった。

AmazonがBNPLを導入するのはAffirmの売上向上効果に期待する部分が大きいと思われるが、Amazonがグローバルで推し進める国際ブランドに依存しない決済手段の整備を進めるという文脈も関係しそうだ。

シンガポール、オーストラリアでは、AmazonはVisaのクレジットカードを使って決済する消費者向けにサーチャージ(手数料)を上乗せして請求する施策をはじめた。

英国では2022年1月からVisaのクレジットカード決済を禁止する通達を発表している。Amazonがクレジットカード排除に動き出すのは、Visaの手数料(Interchange Reimbursement Fee)のルールに対する徹底抗戦にほかならない。

AmazonはAffirmだけでなく、独自決済Amazon Payも強化することで、脱国際ブランドをさらに加速させるだろう。

4.米国BNPL事業者の決済戦略比較

米国市場のBNPL BIG3としては、Affirmに加え、スウェーデンの決済事業者Klarna、Block(旧Square)が約3.2兆円で買収を発表した豪州のAfterpayが存在する。

彼らにはどんな決済戦略の違いがあるのだろうか。主な注目ポイントはBNPL展開手法の違い、アプリを起点とした顧客接点の拡大だ。

稼働顧客数はKlarnaが2,100万人と圧倒。2位AfterpayはKlarnaの半分で1,050万人(北米)、3位Affirmが869万人と続く。稼働顧客数では意外に差がついている。ただしAffirmはAmazonやShopify, Walmartなど米国EC3強へ導入。加盟店の増加に伴い、稼働顧客数も2022年Q1決算期で+124%増と先行2社を猛追している。

続いて後払いの返済種類。何でも来いのKlarnaと、4分割6週間の1本足打法で攻めるAfterpay、中長期の後払いに強みをもつAffirmという構図である。

返済(分割)期間が長いほど利用者の購入ハードルを低下できる一方、リスクが高まり、貸付から回収のサイクルも長くなるため資金効率が犠牲になる。そのため一口にBNPLといっても、ビジネスモデルはかなり異なる。その違いは収益源にも現れている。

例えばAfterpayは基本的に加盟店手数料に依存(顧客からは遅延損害金のみ徴収)しているが、Affirmは加盟店から決済手数料、利用者から金利手数料と、2つの大きな収益源を確立している。ただし、3社には大きく共通している部分がある。

それはクレジットカード会社(銀行)1強だった「後払いビジネス」におけるゲームチェンジを起こそうとしていることだ。この点において3社は三つ巴の競合ではなく、三位一体の新興勢力として切磋琢磨することで、影響力を大きくしている。

それがよく表れている部分がBNPL対応の仮想カード、あるいは物理カードへのアプローチだ。

3社は自社でECを中心とした加盟店を開拓しているが、当然、まだまだ後払いが使えない店舗もある。しかし、顧客の利便性(影響力)を上げるには、あらゆる場所で後払いを使える環境を整備することが重要になる。

そうして生まれたのが仮想カード(バーチャルカード)だ。例えばKlarnaはGhost Cardと呼ばれるバーチャルカードを発行。1回限り利用できるカードで、Klarnaの加盟店ではない店舗のカード決済画面でバーチャルカードの情報を入力すれば、間接的に後払いができる機能を提供している。

BNPL3強すべてのバーチャルカード発行を支援するのが決済ソリューション事業者のMarqetaだ。2021年12月7日にMarqetaが発表したKlarnaとの提携拡大は、このバーチャルカード発行に関して欧州13カ国に支援の幅を広げるという内容だった。Klarnaとしては自社加盟店を拡大しながらも、開拓しきれていない店舗をバーチャルカードでカバーすることで、BNPL事業者としての影響力を高める狙いがある。

BNPLにおける直接決済と間接決済は収益項目が異なる。直接決済の場合は加盟店から決済手数料を徴収できるが、バーチャルカードによる間接決済では徴収できない。では、バーチャルカードの場合は何が収益項目になるかというと、カード利用手数料(IRF)である。

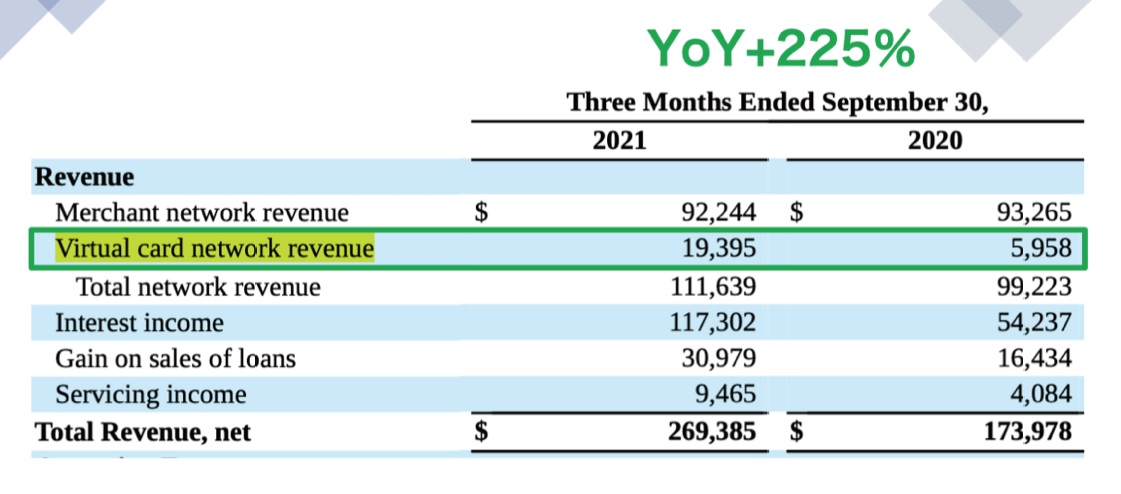

Affirmは2022年Q1決算において加盟店手数料収入が約0.92億ドルに対し、バーチャルカード利用に伴う収入が約0.19億ドル、なんと前年比+225%になっている。

つまり、カードを活用した間接的なBNPL提供の重要性も増してきているのだ。「クレジットカードと同じようにどこでも後払いができる」体験に関して、BNPL事業者の本気度が高まってきている。それを象徴するトレンドが、BNPL対応の物理カード発行だ。物理カード、スマホアプリの多機能化を含めたプラットフォームとしての強化が、BNPL事業者の命運を握るといえる。

5.BNPLの返済遅延リスク

パンデミックを機に躍進したBNPLだが、一方で「成長痛」ともいうべき問題に悩まされている。それが、返済遅延の問題だ。

Marqetaは2021年9月、米国、英国、オーストラリアの消費者(3,000人)がコロナパンデミックとBNPLでどのように支出を変えたのか、という調査を行った。BNPLの利用経験者は51%。BNPL利用者のうち59%は、クレジットカード利用をBNPLに変えたほうがハッピーだと回答している。

しかし半数以上が後払いの返済を怠った経験をもっていることがわかった。米国のBNPL利用者の53%、英国とオーストラリアはそれぞれ40%が、BNPLの支払いが遅れた経験があると回答している。BNPL利用経験者の52%は、クレジットカードより、負債に陥りやすいと懸念しているのである。

6.BNPL事業者に対する規制動向

BNPL事業者に対しては、米国消費者保護当局の監視も厳しくなってきている。

2021年12月6日、CFPB(米国消費者金融保護局)はAffirm、Afterpay、Klarna、PayPal、Zipの5社へ、急成長するローンのリスクとメリットに関する報告を要求した。CFPBは特に負債の蓄積、規制の回避、データの収集について懸念を表明している。主な内容は以下の通りだ。

1:負債の蓄積

BNPLはアプリやWebで簡単に日常利用しやすい。ゆえに予想以上の出費をしてしまう恐れがある。消費者が複数のサービスを使って複数の後払いをする場合、支払予定日の把握が難しい可能性もある。返済に際し、銀行口座の残高が少ない場合、銀行とBNPLの双方から請求される恐れもある。

2:規制の回避

BNPL事業者の中には特定の情報を開示していないケースがある。BNPLはクレジットカードに近い商品性を持ちながら、クレカに適用される消費者保護が適用されていない可能性もある。また事業者がどのような規則に従っているかによって、異なる遅延損害金やポリシーが適用されている。

3:データの収集

BNPL事業者は顧客の支払履歴にアクセス可能。彼らは加盟店と共にクローズドな関係を構築、アプリで特に若年層向けの特定ブランドや商品をプッシュしている例もある。

BNPLは世界中で急成長しており、各国も監視を強めている。CFPBはオーストラリア、スウェーデン、ドイツ、英国の国際的なパートナー、特に金融行動監視機構(Financial Conduct Authority)と連携。FRBの関連組織や米国各州のパートナーとも協力する予定だ。

CFPBディレクターのRohit Chopra氏は「BNPLは昔のLayaway(商品取り置き)の新しい形式。商品をすぐ手に入れられるが、借金もすぐに増えてしまうという”ひねり”が加わっている」と指摘。「そのため、我々は業界の慣行とリスクについて広く公表したいと考えている」と話している。

7.まとめ

CFPBが「BNPLは今年のホリデーシーズンで新記録を樹立」と述べているように、BNPLの急成長が無視できない規模になっている。

今回の調査は規制を目的としたものではなく、BNPLのリスクとメリットを客観的に評価し、消費者を適切に保護しながら業界の発展を目指す内容に映った。CFPBが表明した3つの懸念はBNPLのリスクであることは確かだ。ただし、BNPLにすぐさま規制を行うことが表明されているわけではない。規制は消費者の信頼を向上させ、より多くの人々がBNPLを利用するキッカケとなる可能性もある。ただし、当局から規制を受けるのではなく、業界団体として自主規制を徹底することが、BNPL事業者の信頼を築くことにつながるだろう。

BNPLのゲームチェンジはまだ、はじまったばかりである。

カード決済&リテールサービスの強化書2022より