2024年9月4日9:00

オリエントコーポレーション(オリコ)は、2024年8月26日に記者懇親会を開催し、キャッシュレスにおける直近のトレンドやAIを活用した独自の与信審査の現状について紹介した。オリコは、クレジットカード会社としていち早く「認定包括信用購入あっせん業者」の認定を取得し、独自の与信審査を開始しているが、高額帯の与信枠の新規発券構成比の増加、申し込み工数削減などで成果を上げ、デジタルカードと連携した即時発行や利用促進施策の推進などを強化している。

池谷貴

スマホ普及でキャッシュレスを後押し 2020年代後半までさらに成長へ

オリコは広島で1954年に創業した。リテールを中心にしたクレジットビジネスを展開し、2024年12月には70周年を迎える。4月には理念を見直し、今後30年(100周年)を見据えたパーパス「その夢の、一歩先へ Open the Future with You」と、4つのバリューからなる新しい理念を策定している。

2022年の5月に公表した中期経営計画において、オリコは社会価値と企業価値の両立を図るサステナビリティを経営の軸に据えている。そういった考えのもとビジネスを通じて社会課題を解決するために事業部門、コーポレート部門が一体となって、ディスカッションを行う枠組みであるサステナビリティ委員会を立ち上げた。また、ノウハウを持つ企業との協業でこれを加速するためOrico Sustainability Fundを組成している。今後も社会課題を解決するサービスを目指す。

当日は、国内外のキャッシュレスの概況と性能規定与信を活用したクレジットカード戦略について、同社企画グループ エクゼクティブフェロー 高畠健一氏が紹介した。高畠氏は、学生の金融リテラシー向上のため講演を行っているという。

クレジットカードのビジネスは、商品を先に顧客に渡して、後で資金を回収するモデルだ。そのため、顧客の支払いを見極める与信力が重要となる。

キャッシュレス決済は、お札や小銭などの現金を使用せずにお金を払うことだ。決済手段には、あと払いのクレジットカード、即時払いのデビットカード、電子マネー(プリペイド)、スマートフォン決済(QRコードなど)などがある。電子マネーは前払いだが、クレジットカードでチャージすると後払いになる。また、〇〇Payなどのコード決済は、アプリの設定により、前払い、即時払い、後払いのいずれかを選択できる場合がある。

経済産業省のキャッシュレスロードマップによると、キャッシュレスの効果として、現金に関わるインフラコスト2.8兆円を削減できることが大きい。特に店舗でのレジ決済現金関連人件費が1兆4,500億円、銀行では窓口の人件費4,100億円などのコスト削減が可能だ。

2010年を100とした場合、名目GDPは118しか伸びていないが、キャッシュレス決済額は331まで伸びている。2023年の国内キャッシュレス比率は39.3%となり、2025年までに4割とする政府の目標はほぼ達成されている。BtoCのキャッシュレスは軌道に乗っているため、政府もBtoB分野の取り組みを強化している。

キャッシュレスの7割以上をクレジットカード決済が占めるが、決済単価の高さが影響しており、件数にすると半分ほどとなる。また、QRコード決済は2021年に電子マネーを逆転し、2022年以降も伸びている。

高畠氏は、キャッシュレス関連の特徴的な出来事として、ソフトバンクが2008年にiPhoneを発売したことを皮切り、NTTドコモ、KDDIが追随したことが大きいとした。2018年にはPayPayがサービスを開始。2019年にはスマートフォンの普及率が8割を超えた。2024年にはPayPayが給与デジタル払いを開始するなど、今後の取り組みが注目される。スマートフォンの普及率とともにキャッシュレス決済比率も伸びており、そのカーブは2017年以降加速しているが、2020年代後半まではこの傾向が続くと言われている。

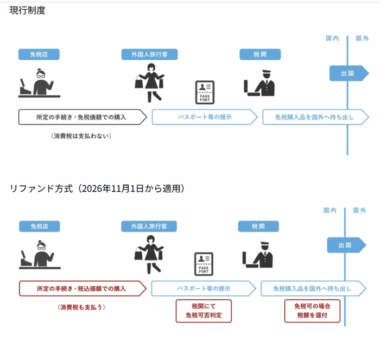

世界のキャッシュレス決済比率を比較すると、日本は40%弱だが、銀行口座を入れると56%となる。キャッシュレスが95%を超える韓国では、政府がキャッシュレス促進のため、「所得控除政策」「宝くじの参加権」「年商240万円以上の店舗にクレジットカード対応義務づけ」の3つの政策を行った。

また米国ではBNPLがここ数年注目されてきたが、BNPLを使う理由として「クレジットカードの金利を払いたくないため」と47%の人が回答している。米国では、クレジットカードを使うときにはほとんど支払いがリボ払いであり、1回払いの場合はデビットカードで決済される。また、BNPLは銀行口座を持っていない人なども使用できるため、広まっているという。

「認定包括信用購入あっせん業者」認定取得 国内の与信の歴史は?

国内のキャッシュレスの状況として、高畠氏は、現在のクレジット業界では、大手を中心に独自の経済圏を構築することで、ユーザーにポイントを還元し、カードの利用促進につなげているとした。そのため、利用者が新たにクレジットカードを申し込む動機は、「自分にとって利便性が高く、ポイント還元がいい」が基準になる面もある。一方で、その選択肢は多く、マーケットは込み合っている状況であるため、「ここでは当社の存在感を発揮できない」と高畠氏は話す。

経済産業省の調査データによると、クレジットカード会社のイシュイング事業の収益は0.3%となり、10万円が決済された場合、300円しか残らないという。昨今はデジタルカードの発行など、デジタル化を強化することで、イシュイング事業のコストを削る動きもあるが、国のキャッシュレス推進の流れの中で、ショッピング手数料も低下傾向にある。例えば、1回払いはカード会社からすると大きな利益にならず、「会員からの手数料を健全に獲得していくことが重要」だと高畠氏は述べる。

オリコでは、2021年4月に施行された改正割賦販売法において経済産業省が創設した「認定包括信用購入あっせん業者」の認定を取得し、AIを活用した高度な技術やデータ活用によるオリコ独自の与信審査を開始している。

クレジットビジネスの与信ビジネスの変遷として、明治40年代以降にミシンなどをメーカーや販売会社が割賦方式の信用販売を始めた。昭和26年には、日本信販(現三菱UFJニコス)が百貨店と提携して、分割払いで購入できるチケットの発行業務を開始し、信用販売が一般化していったという。当時、大企業に勤めている優良企業の社員に対して、生活必需品を後払いで購入できる独自の与信基準(例:勤続3年妻子あり)を設け、銀行口座からの自動振り替えを行うことで信用供与を拡大していったそうだ。昭和29年には、オリコの前身となる共同組合広島クーポンが設立されている。

1960年代には、プラスチックカードを使用する信販会社の分割払いが可能なクレジットカードと翌月一回払いの銀行関連会社が発行するクレジットカードによる信用販売が開始されると高額な家電商品などの購入も可能となり、取り扱いが飛躍的に伸びたという。一方で、延滞も多く発生し始めている。高度経済成長期には、過剰な与信が行われ、多重債務者が増加するなどの問題も生じている。

1984年には割賦販売法が改正され、支払い能力を超える与信が禁止されたが、この時、クレジットカード会社は地域ごとに分散していた延滞情報を信用系個人信用情報機関(現CIC)に集約し、全国で利用できるようにした。さらに、CICは信販系の情報機関だが、CRIN(共同信用情報網制度)が導入され、銀行業界や消費者金融業界との個人信用情報も交換するようになった。

しかし、他社クレジット利用額や消費者金融会社を利用した貸金債務額、毎月の支払額についての情報は利用者の自己申告に頼らざるを得なかったため、その後の多重債務者の発生を未然に防ぐことが十分できなかったそうだ。2006年の貸金業法改正では、指定信用情報機関制度の創設と年収の3分の1を超える貸し付けが禁止された。2008年には割賦販売法でも指定信用情報機関制度を創設し、特定信用情報の支払可能見込額調査義務が設けられた。個品割賦では、新規に申し込んだ個別クレジットの1年間の支払い予定額が収まるかを確認する必要がある。また、包括信用購入あっせん取引(クレジットカード)の場合もカード与信限度額が設定された。例えば、大企業に勤める世帯主がいる主婦などは、購買意欲が高くても一定の与信枠しか与えられない課題があったという。

そういった中、近年はアプリやQRコードを活用した支払いが増加。また、中国のAlipayのようなビジネスモデルも出ており、それに近しいモデルは国内のフィンテック企業などで導入されてきた。さらに、通販サイトやフリマサイトではBNPL事業者により、AIを使った与信が行われるようになっている。BNPL事業者は、登録情報と利用履歴などをAI分析した信用供与を行っており、この仕組みを利用してカード与信枠の設定を検討する事業者が出てきた。フィンテック企業に加え、既存のクレジットカード会社もAI等を使って利用データを分析、モデル化するなどして適正な与信ができる性能を規定できるのではないかという考えのもと、割賦販売小委員会で議論が開始された。

2020年の割賦販売小委員会では、法で定められた支払い可能見込み額を行わずとも、保有するデータ解析により支払い能力を判定し、延滞や多重債務を発生させない性能をもっていると判断されたクレジットカードを認定することとなった。オリコはクレジットカード会社としていち早く、2023年に独自の与信モデルでクレジット与信限度枠を設定できる「認定包括信用購入あっせん業者」となった。他にメルペイ、ファミマデジタルワンが認定を取得している。

性能規定与信リリース後3カ月の実績は? 店舗、オンラインでのデジタルカード施策

高畠氏は、AIを活用した技術やデータ活用によるオリコ独自の与信審査によって実現したことを紹介した。

このコンテンツは会員限定(有料)となっております。

詳細はこちらのページからご覧下さい。

すでにユーザー登録をされている方はログインをしてください。