2024年11月21日8:20

クレディセゾンは、2024 年度の第 2 四半期決算説明会を開催した。同社では新中期経営計画を発表したが、“稼ぐ力”も向上し、業績予想についても上方修正している。ペイメント事業では、ポイントを活用した経済圏の競争には加わらず、プレミアム戦略の推進、手数料収益の拡大、DX・AIを活用した展開などを強化するそうだ。

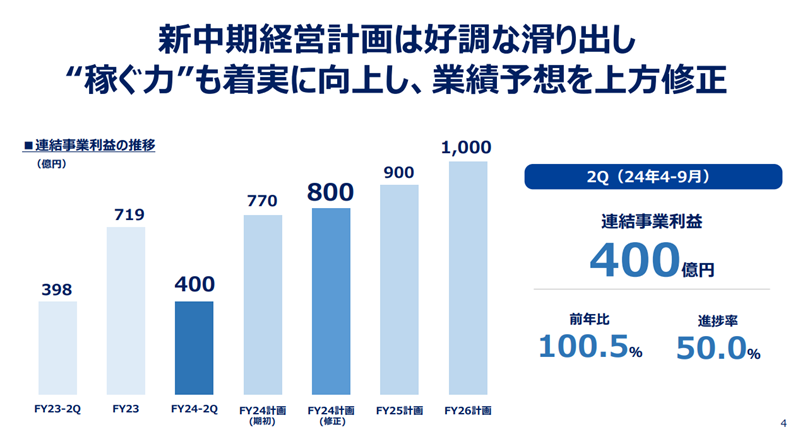

結事業利益計画は800億に上方修正 柱となる3事業で成長へ

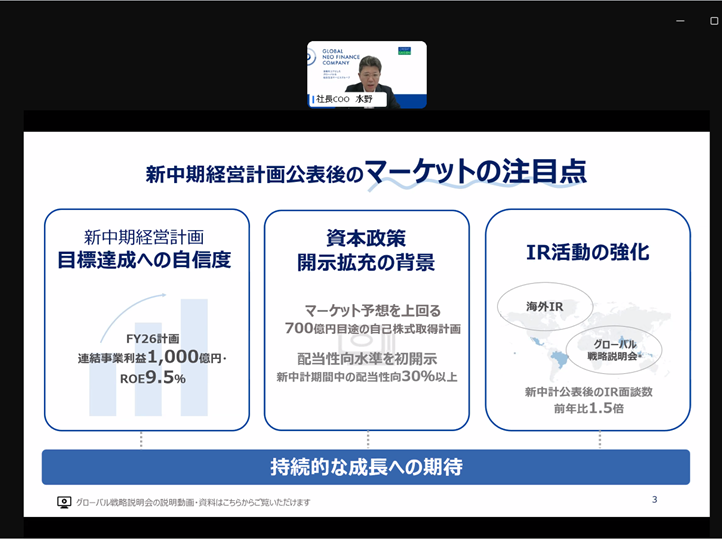

クレディセゾンでは、2024年5月15日に新中期経営計画を発表したが、公表後、マーケットからの注目点を3点挙げている。1点目は、中期経営計画の目標達成の自信度であり、最終年度の26年度に連結事業利益1,000億円、ROE(自己資本利益率)9.5%を達成させるという目標だ。水野氏は「今までクレディセゾンがなかった非常に高い目標」だとした。2点目が、今回資本政策に関して開示内容を充実させた点だ。マーケットの予想を上回る700億円目途の自己株式取得計画、新規計画中野配当性向 30%以上となる。3点目が、IR 活動の強化だ。水野氏は「我々が目指すべき企業像の中に、グローバルカンパニーを掲げておりますので、IR活動を国内外へ強化するという部分が注目点として挙げられます」と話す。

24年度の連結事業利益計画は770億円だったが、第二2半期の時点で400億円となり、進捗率は50%だ。計画も800億円に上方修正しており、「常に好調な滑り出しだったと考えています。稼ぐ力も向上してきています」と水野氏は成果を述べる。

第2四半期の決算として、成長の柱となる3事業(グローバル事業・ペイメント事業・ファイナンス事業)がドライバーとなり増収となった。グローバル事業はレンディング事業が順調に伸長している。ファイナンス事業は、セゾンファンデックスの利益貢献が拡大していることに加え、昨年度、資本業務提携したスルガ銀行との協業が非常に順調に進んでいる。ペイメント事業はショッピングリボルビング残高が前年比2桁伸長等により堅調に拡大している。また、昨年度、不動産関連の事業において計上した不動産信託受益権の売却益の反動があると考えていたが、これを打ち返す形で増益となった。特殊要因として、グローバルのインベストメント事業の評価損の計上があった。

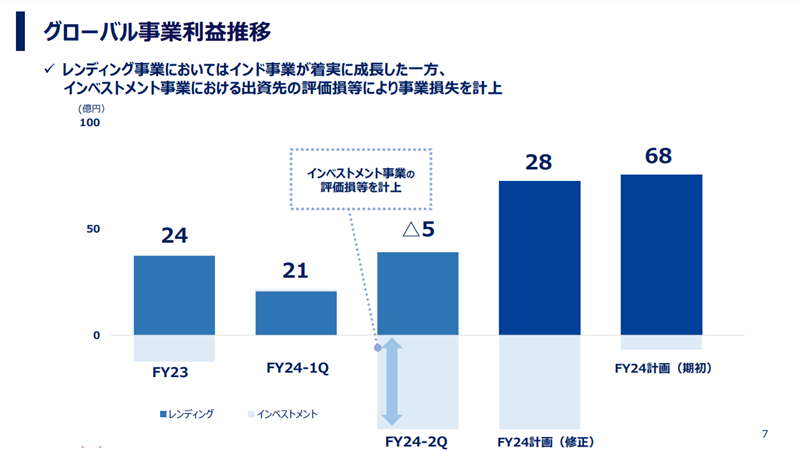

インドのレンディング事業が順調に伸長 リスクコントロールでも成果

各事業をみると、グローバル事業の24年度の計画は当初68億円を計画していたが、評価損を含めて、28 億円の事業利益を計画している。成長ドライバーであるインド事業は23年度が通期で29億円、約30億円弱の事業利益を上げていたが、上期までで24億円と順調に拡大している。また、約3,000億円の残高を積む計画だったが、上期時点で2,800億円となっており、順調に債権残高が積み上がっている。

インドで行っているレンディングの手法として、ノンバンクの新興レンダーに対する貸付となるホールセルレンディングがあり、アクティブパートナー数は2024年9月末時点で75社となる。また、フィンテックとの共同貸付となるパートナーシップレンディングは9月末時点で14社となり、今後2~3社を追加予定だ。

ダイレクトレンディングは拡大をしていく中で非常に重要視している。エンベデッドファイナンスは、非金融業者へのアプリの組み込みにより、コンシューマーへ直接貸付をする形だが、アクティブパートナー数は9月末時点で10 社となり、1~2 社の追加を予定する。ブランチレンディングは、支店数が9月末時点で52支店となり、6月末時点の46支店から拡大しており、債権残高についても、第1クォーターから第2クォーターにかけて17%増となった。

不良債権は、インド全体のノンバンク業界の不良債権比率は4%前後だが、同社は1.1%となり、「業界全体から見てもリスクコントロールができています」と水野氏は説明する。インドで行っているコンシューマー向け中小企業企業向けの貸付において、データを使った与信管理と、実地・現地の調査を組み合わせながら、リスクコントロールを図っている。

ガバナンス体制として、2 月にみずほ銀行から出資してもらい、1名役員を派遣してもらった。社外取締役に中央銀行の元エグゼクティブダイレクターが就任している。インドのノンバンクの規制についても先回りして、さまざまな手を打てるのが強みとなっている。なお、組織体制は、日本とインドの混合だが、オペレーションはインド人を中心に、ガバナンスは日本とインドの混合メンバーで展開している。

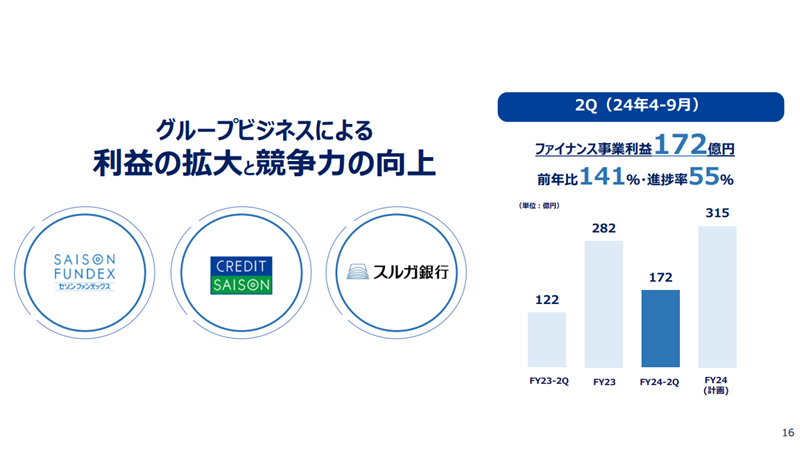

ファイナンス事業はスルガ銀行が成長ドライバーに 両社のリソースを活用した取り組みを推進

ファイナンス事業は、スルガ銀行が成長ドライバーとなっている。第2クォーターの実績としは、ファイナンス事業利益で172億円、前年比141%、通期進捗率55%となった。

保証ビジネスについては、セゾンファンデックスの保証残高が 3,000 億円を突破しており、順調に拡大している。フリーローン、住宅ローン保証を拡充することで、営業拡大につなげている。不動産のファイナンスビジネスは、資産形成ローン、投資用マンションローンを中心に展開しているが、こちらも残高が順調に拡大している。

スルガ銀行との提携は2年目となった。住宅ローン保証は、当初年間700億円程度という見立てだったが、上期時点で446億円となり、800~ 850億円という新規のローン実行額を実現できると見込んでいる。

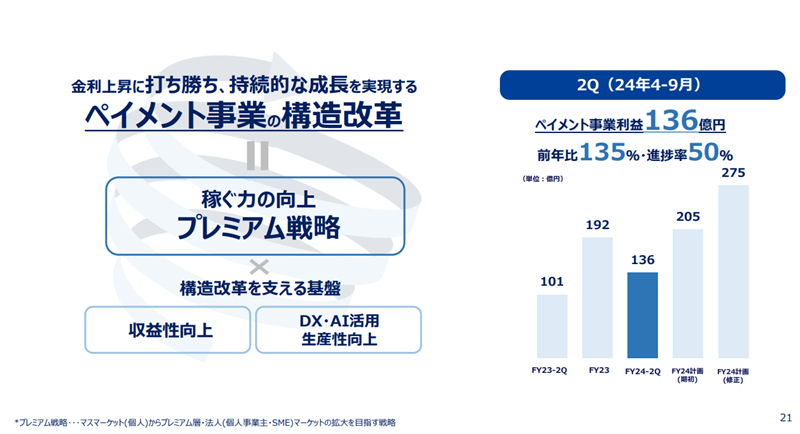

プレミアム戦略で安定した会員基盤確立へ 収益性向上への取り組みは?

ペイメント事業に関しては、「競合他社はポイントを中心とした販促施策を中心に展開しておりますが、我々はそこでは勝ち筋を取るわけではなく、稼ぐ力をしっかりつけるということを主眼に置きつつ、プレミアム戦略を展開しています」と水野氏は述べる。それを支えるべく、収益性の向上とDX・AI を活用して生産性を向上する。この三つを構造改革として捉えているそうだ。

ペイメント事業は、上期136億円の事業利益で前年比 135%、セグメント事業利益計画は期初205億円だったが275億円に上方修正し、進捗率は50%となっている。

このコンテンツは会員限定(有料)となっております。

詳細はこちらのページからご覧下さい。

すでにユーザー登録をされている方はログインをしてください。