2023年4月14日8:00

PayPay による共通ポイントへの参入計画の発表や、CCC と三井住友FG による「T ポイントとV ポイントの統合」に向けた基本合意の発表など、ポイント・マイレージ(以降、ポイント)においては、共通ポイントに関する動きが特に耳目を集めている。本稿では、こうしたポイントに関して生じている近年のトレンドを俯瞰していきたい。

野村総合研究所 CXコンサルティング部 グループマネージャー 冨田勝己

1兆円超のポイント市場

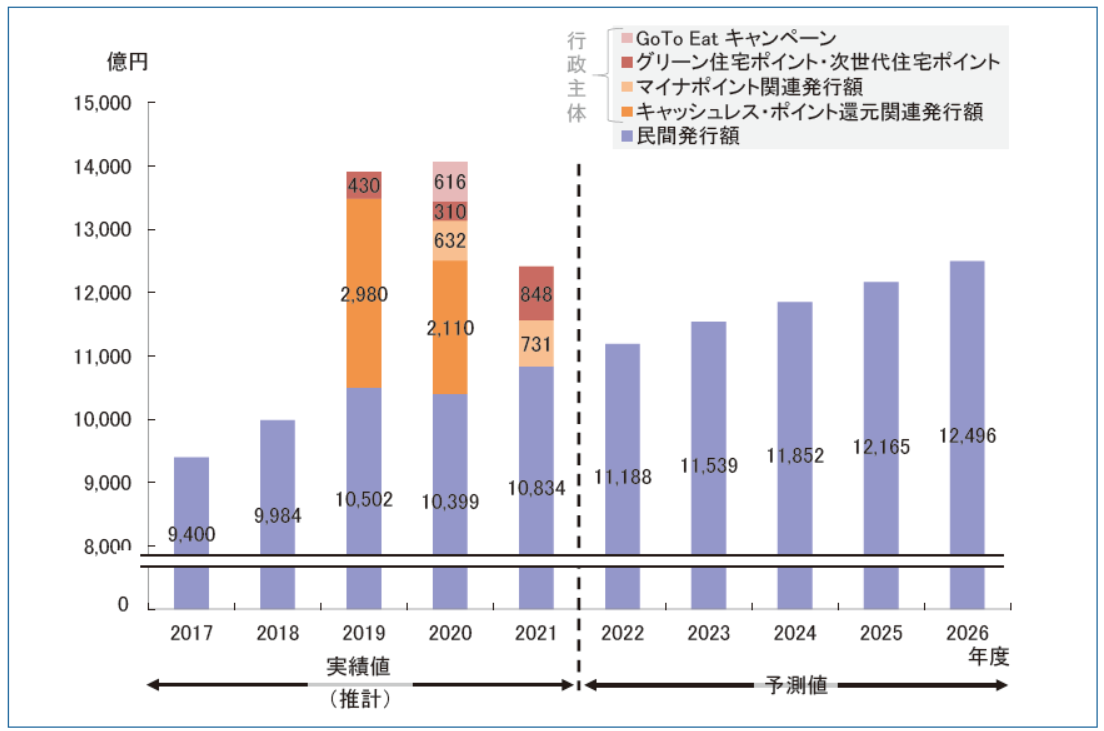

まずは量的側面だが、官民問わずさまざまな領域で活発に用いられてきているだけあり、ポイントの発行規模は大きく、かつ増加傾向にある。野村総合研究所(以降、「NRI」)では、家電量販店やキャッシュレス決済、携帯電話など、国内11業界の主要企業が、1年間に少なくとも発行していると見られるポイントの発行量を金額換算した「年間最少発行額(以降、「発行額」)」について、2021年度までの実績推計および2026年度までの予測を行っている。

2021年度の民間企業における発行額(その原資負担を民間企業が行ったもの)は、1兆834億円であり、以降もその規模は拡大し、2025年度には1兆2,000億円を突破する見通しである(図1)。

(出所)NRIニュースリリース「 民間企業によるポイント・マイレージ年間最少発行額は2026年には1.2 兆円を突破すると予測」

進む共通化

一方で質的な面では、単一のポイントを多くの企業やサービスを横断して利用できるようにする「共通化」が進んできている。

前述のTポイントのような共通ポイントを導入する企業が今も増え続けているほか、2023年春開始予定のJR西日本グループの「WESTERポイント」や2023年10月開始予定のJR東海グループの「TOKAI STATION POINT」など、自社グループ内での流通を主目的とした、独自のグループ共通ポイントを採用するケースも増えてきているのだ。

ポイント(だけでなく、ケースによってはさらに顧客ID)の共通化は、顧客による加盟店間の回遊を(そのポイント獲得・利用を契機として)引き起こしやすくする。また(規約や契約にもよるが)顧客情報も横断的に把握可能になるため、顧客理解やそれに根ざした種々の施策の効果を高められる可能性もある。

一方で顧客にとっても、ポイントの共通化は、関連する多数のカード・アプリ管理の手間から解放されるといったメリットがある。

事業者・顧客双方にとってメリットが期待できるだけに、この共通化は今後も進んでいくことになるだろう。

キャッシュレスとの連携性の高まり

質的な面ではもう1つ、キャッシュレス決済と密接に連携したポイント付与・利用が増えてきている点も、ユーザーの利便性向上、ひいては顧客体験価値(CX)の向上に資する注目すべき変化として挙げられる。

顧客へのポイント付与においては、決済を行うだけ、あるいは決済画面を提示するだけで、ポイントカード・アプリを提示しなくても(決済に付随するものではなく、店舗側による)ポイントの付与まで併せて行えるケースが出てきている。例えば沖縄県でスーパーを手掛けている金秀商事は、楽天ポイント加盟店として、その店舗において「かねひでEdy-楽天ポイントカード」を導入している。顧客はこのカードに搭載された「電子マネーEdy」での支払いを行うだけで、「楽天ポイント」がそれに連動して付与されるようになっている。そのほかNTTドコモの「d払い」では、その支払い画面に「d払い」用のQRコード・バーコードに加えて「dポイント」のバーコードも併せて表示されている。(d払い・dポイント双方の加盟店となっている企業に限られるものの)顧客はその画面提示だけで、決済とポイントの処理を終えられるのだ。これらは決済とポイントの処理において、それぞれのカードやアプリ画面を提示しなければならないといった、今までの煩雑さから顧客を解放することになる。

とはいえこの処理の簡略化は、百貨店やスーパーなどで従前から導入されてきていたハウスクレジットカード(発行元企業やその系列店舗のみで利用できるクレジットカード)ではすでに実現されていたものでもあるため、それがQRコード決済や電子マネーでも実現されるようになってきた、と解釈する方が適切ともいえよう。

顧客によるポイント利用(または使用)においては、キャッシュレス決済での支払時におけるポイント充当を簡便にしたケースが増えてきている。代表例としては「PayPay」や「d払い」、「楽天ペイ」といったQRコード決済が挙げられる。

これらのサービスでは、「ポイントを支払いに使う」や「ポイント利用」といった設定をスマートフォンアプリ上でONにするだけで、決済時に保有ポイントを自動的に充てられる。これによって顧客は、店舗やWebサイトにおいて、「ポイントを支払いに使う」という意思表示をその都度行う手間から解放されるのだ。

基本的にはポイントとキャッシュレス決済の提供元が同一の事業者(あるいは企業グループ)である場合にのみ成立している取り組みではあるものの、(CX向上、ひいてはCS向上を介して)その提供元や提供元の所属企業グループの経済圏強化にも資することになるため、その採用例は今後も増えていくと考えられる。

普及がもたらした「生活者のポイントリテラシー向上」

変化は企業側だけでなく、顧客である生活者にも起きている。その主なものとしては、「1.共通ポイントの普及」と「2.ポイントの効果低減の懸念」とが挙げられる。

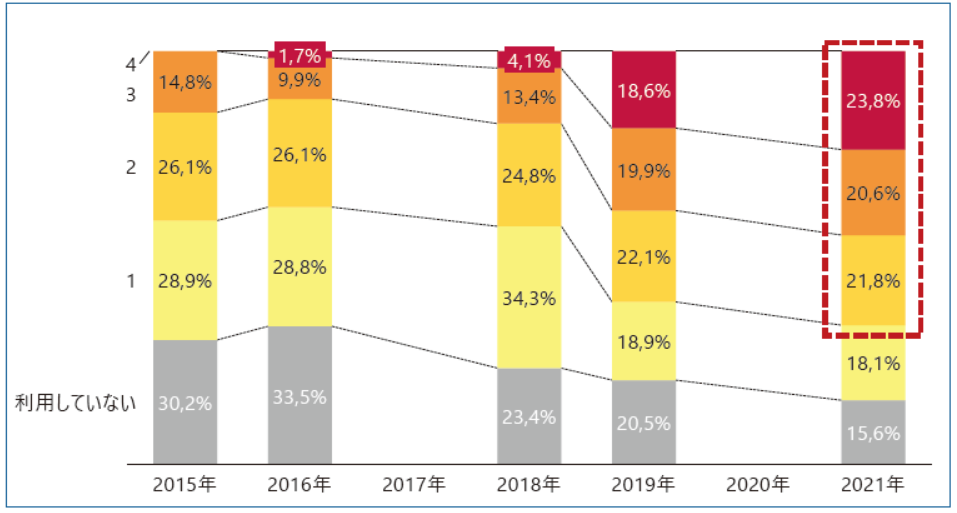

日本では貯めていない人がいないと言っても過言ではないほどにポイントが普及・浸透しているが、この勢いは未だ止まっていない。共通ポイントの利用者が増え続けているのだ(図2)。

(出所)NR「I 生活者1万人アンケート調査(訪問留置法)」 2015年(n=10,050)、2018年(n=10,065)、2021年(n=10,164)「生活者1万人

アンケート調査・金融編(訪問留置法)」 2016 年(n=10,070)、2019 年(n=10,604)

注)無回答は集計から除外。いずれの調査でも対象者属性・調査地域・サンプリング方法・設問内容は基本的には同じ

注)対象となる共通ポイントは、T ポイント、Ponta ポイント、楽天ポイント、dポイント(2016 年以降)の4つ

2016年までは共通ポイント利用者が7割前後であったものの、以降は年とともにその割合が増え、2021年には8割超にまで至っている。また、これらを併用する人の割合も増え続けており、約7割の人が2つ以上の共通ポイントを利用するようになっている。共通ポイント加盟店数の増加が主な背景と目されるが、結果的にこれは、汎用性が高い、(貯まる場所の多さもあって)多くのポイントを獲得できる、といったメリットを顧客が実感しやすくなってきているともいえよう。またこれは利便性の高いポイントに接する機会が増えることにもなるため、顧客のポイントリテラシーを高め、ポイントに関する目利き力を高めることにもなっている(≒ポイントの影響を受けにくくなっている)可能性がある。

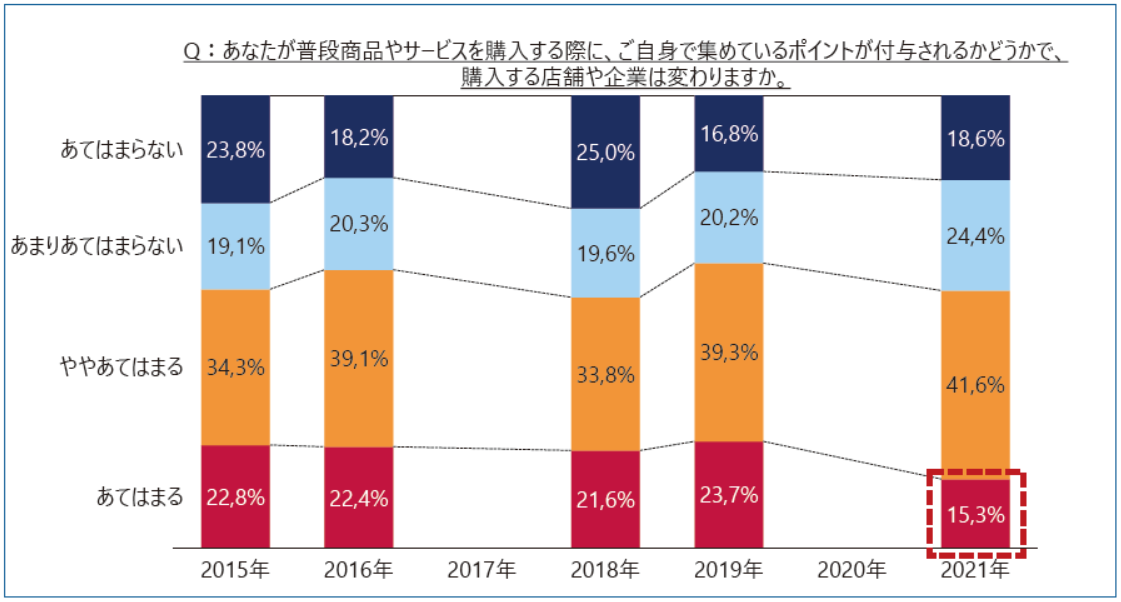

その一端ともとれるような事象が、NRIの調査結果にも現れている。店舗や企業での購買に関する、生活者におけるポイントの影響度合い(「ポイントがつくかどうかで購入する商品・サービスが変わる?」に対する回答)の時系列変化を見てみると、最も肯定的である「あてはまる」と回答した人の割合が、2015年以降常に20%超であったのに対して、2021年では20%を下回る、15.3%となった(図3)。

(出所)NR「I 生活者1 万人アンケート調査(訪問留置法)」 2015年(n=10,071)、2018年(n=9,908)、2021年(n=9,897)「生活者1 万人

アンケート調査・金融編(訪問留置法)」 2016 年(n=9,612)、2019 年(n=10,253)

注)無回答は集計から除外。いずれの調査でも対象者属性・調査地域・サンプリング方法・設問内容は基本的には同じ

ただし前述のように、近年ではかつてないほどの規模で発行されているため、ポイントはバブルあるいはインフレーションのような状態に至っていて、それが生活者のポイント感度を麻痺させてしまっているという可能性もある点には、留意する必要がある。

ポイントの効果を構成する4要因

このようにポイントには、生活者に幅広く普及し、受け入れられている反面、(ほとんどの企業が導入していることもあって)陳腐化しやすく、大量に発行されるとその効果が薄まる可能性があるといった側面もある。では、そうした状況を鑑みながら、ポイントの効果をどのように高めていくか。その要因は4つに大別できる。

1つ目は重要顧客の規模、ロイヤルカスタマースケールである。導入しているポイントやその活用元となるロイヤルティプログラムがどれだけ秀逸であったとしても、それに参加し、ポイントに反応してくれる顧客がごく一部に留まってしまっては、十分な効果を得られない。そのプログラムの会員、中でもポイント関連施策に反応してくれる会員からの売上が、全体のどれだけを占めているのか。マーケティングツールとしての有用性を評価する上では、その規模が重要になる。ちなみに各共通ポイント事業者は(それぞれに定義が異なっているものの)会員規模を公表しており、いずれも日本の人口の半数を超えている。加盟各店における実際の利用率との間に差異はあろうが、その力量の判断材料としては有効といえよう。

2つ目は優遇額の規模、インセンティブスケールである。ポイントが経済的な便益を伴うインセンティブである以上、顧客に提供できるポイントの総額が大きいほど、態度変容の期待効果は大きくなる。1つ目の要因であるロイヤルカスタマーの期待に応えられるだけのポイントを十分に付与できているか。その能力を判定する上でも、ポイントの年間発行額などが目安になる。例えば「楽天ポイント」は約5,300億円(2021年度)が発行され、「dポイント」では約2,700億円(2021年度)の利用がなされているなど、共通ポイント事業者ではこの規模が重要な指標として掲げられ、対外的にもアピールされているほどである。

3つ目は顧客接点の規模、コンタクトスケールである。多くのロイヤルカスタマーに、十分な量のポイントを付与できていたとしても、その人達とのコンタクトが乏しいようでは、次の取引(あるいはそれに繋がるアクション)を呼び起こしにくくなる。従来の取引だけでない、(自社・他社問わず)スマートフォンアプリ等を介した日常的なコミュニケーションを拡充することによって、商機の予兆となる行動・情報が得やすくなるほか、具体的な販促施策などでアプローチをする際にも、気づいてもらえる確度が高くなる。各共通ポイント事業者がそれぞれに(加盟店拡大だけでなく)ポイント関連のスマートフォンアプリを拡充している背景には、こうしたコンタクトスケールの拡充もあると見られる。

4つ目は分析・施策立案能力、プランニングスキルである。ポイントの活用によって、企業は多くの顧客・会員から、(商取引以外も含めた)さまざまな情報を得られるようになる。こうした情報を、より効果的な販促施策、ひいては商品開発や調達計画、出店戦略など、企業経営のあらゆる用途に活用していくことで、ポイントは単なる経済的なメリット提供ツールから、企業経営の戦略的なツールにもなり得る。勿論その実現は決して容易ではなく、一連のデータの利活用を可能にするためのサービス改訂(規約等の改訂も含む)や情報システム構築、(主にアナリティクス分野における人材採用も含めた)運営組織の構築などが必要になることが多い。ちなみに各共通ポイント事業者は(程度の差こそあれ)アナリティクスにも注力し、現在では、その分析能力や分析システムに根ざした各種施策の提案やマーケティングツールの提供を行うようになってきている。

陳腐化回避に向けた創意工夫・切磋琢磨が求められる

ポイントは顧客への単なる経済的なインセンティブ提供ツールではなく、使い方次第では(その活用を通して構築・獲得される顧客基盤や種々の情報によって)経営戦略の支援ツールにもなり得る程のインパクトを有している。ただし、今やさまざまな事業者が導入し、ほとんどの生活者が貯めるようになってきていることもあって、単にポイントを一律に付与しているだけの活用では十分な効果を得られない可能性が高い。さらには模倣可能性が比較的高く、独自の有効な施策を考案・実施できたとしても陳腐化しやすい。ポイントの効果を十分に引き出すためには、導入するポイントの種別からアプローチすべき顧客の見極め、そして具体的なポイント活用施策に到るまで、常に創意工夫を凝らし、切磋琢磨し、ひいては上記4要因をそれぞれに強化し続けていく必要がある。