2020年3月5日8:32

日本でも官民挙げて、キャッシュレス決済サービス拡大に向けた取り組みが行われている。国内の決済サービスでは、近年はQR/バーコードを活用したスマートフォン決済サービスが話題をさらっている。また、非接触決済では、国際ブランドが推進するEMVコンタクトレスを導入する加盟店も増えてきた。セキュリティでは、カード情報の非保持化、EMV IC 化対応など、不正対策が急ピッチで進められており、成果が生まれている。1章では、日本の決済サービスやセキュリティ対策について紹介したい。

キャッシュレス決済比率は上昇

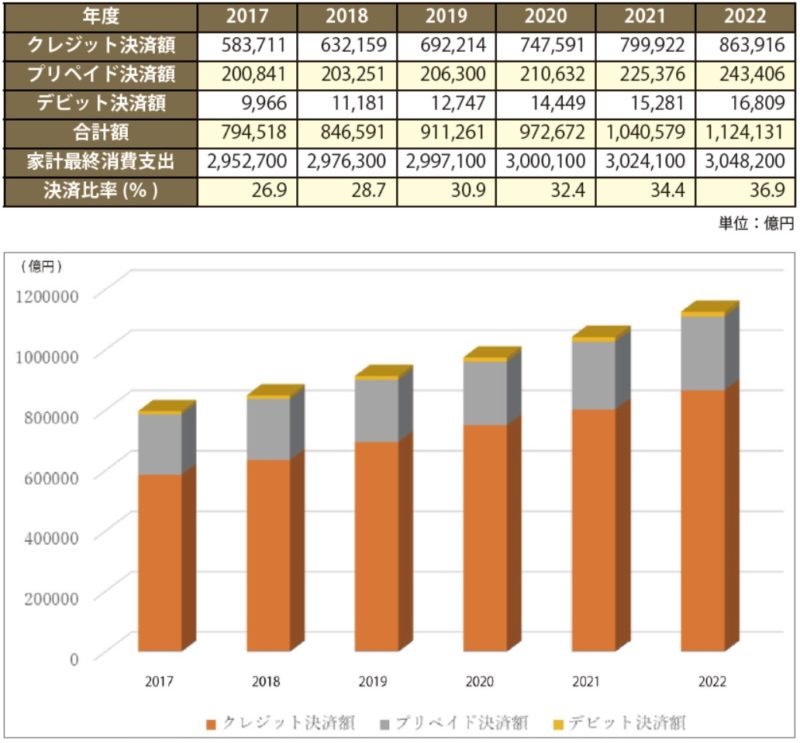

国内でも民間最終消費支出に占める非現金決済の比率は高まっている。レポート「キャッシュレス2020」によると、2017年度の国内キャッシュレス決済市場(特定キャッシュレス市場)規模は約79兆4,518億円(決済比率26.9%)だったが、2019年は91兆1,261億円(同30.9%)となり、2021年には104 兆579億円(同34.4%)と推計されているように、さらなる成長が期待されている。

2019年10月の消費税率引き上げに伴い、キャッシュレス支払いを行った消費者にポイントが還元される「キャッシュレス・消費者還元事業」等もキャッシュレス決済の利用を後押ししている。

ペイメントカードの支払い方法は、「クレジット(後払い)」、「デビット(即時払い)」、「プリペイド(前払い)」の3つの形態に分けられる。

タッチ決済の加盟店が徐々に増加

まず、後払いの代表格であるクレジットカードは、国内のキャッシュレス決済としてもっとも利用が多い支払い手段だ。一部の企業を除いて発行枚数の大幅な伸びは見られないが、各カード会社とも稼働率アップ、若年層の利用向上の取り組みを強化している。日本クレジット協会(JCA)の発表によると2018年のクレジットカードショッピング信用供与額は66兆6,877億円と着実に成長しており、2019年もさらに拡大していることは間違いない。

クレジットカード決済に関しては、コンビニエンスストア、飲食店などにおける少額決済の利用が増加している。また、2020年2月から利用を開始した日本郵便の郵便局など、これまでキャッシュレス決済が利用できなかったシーンでも導入が拡大している。さらに、インターネット決済における取扱額も増加。カード会社の取り組みを見ると、直近では三井住友カードが新デザインのカードを発行し、毎月の家族の利用予定額をクレジットカードで「かぞくのおさいふ」に入金できるサービスを開始するなど、若年層、主婦などを含めたカード会員の取り込みを図っている。また、多くのカード会社がスマートフォンからクレジットカードなどと紐づけて利用できる「Google Pay」や「Apple Pay」の利用促進にも力を入れている。

ポストペイ(後払い)電子マネーの「iD」「QUICPay/QUICPay+」については、日本のApple Payで同技術が採用されたことに加え、プリペイド、デビットとしても活用可能となっている。

国際ブランドが提供する非接触決済サービスの動向をみると、VisaやMastercard、American Expressでは、かざすだけで支払いが可能なタッチ決済(EMVコンタクトレス)を提供している。国内でも三井住友カード、イオンフィナンシャルサービス、オリエントコーポレーション、イシュアとしてのAmerican Expressなどに加え、銀行のデビットカードでも搭載されるケースが増えてきた。大手の加盟店では、全国のセブン‐イレブンで2020年6月からタッチ決済のサービスがスタートする予定だ。

2020年はブランドプリペイドが再加速?

プリペイドカードの動向をみると、サーバ管理型のプリペイドカード(ハウス電子マネー)は、オンライン上のサーバでバリューを管理しネットワーク経由でサーバにアクセスし、金額をチャージ(入金)する仕組みだ。2017年ころまでは大手加盟店を中心に導入が進んでいたが、近年では、地域のスーパーマーケットがポイントカードと合わせて導入するなど、すそ野は広がってきたといえるだろう。自社電子マネーを推進することにより、クレジットカードなどに比べて店舗の手数料を抑えることができる。また、自社電子マネーは、店舗を繰り返し利用するリピーターの利用比率が高く、非利用者よりも来店回数が多く、月間の買い上げ金額アップに貢献すると期待される。当然、店舗にとっては前受け金、退蔵益を期待できる面もある。

ブランドプリペイドカードは、KDDIの「au WALLET プリペイドカード」、ココカラファインの「ココカラクラブカード」などが有名だ。KDDIによると、au WALLET プリペイドカードの有効発行枚数は2,240万(2020年1月31日時点)となっている。ブランドプリペイドを導入する企業はここ1~2年はやや落ち着いていたように見受けられるが、2019年後半から再び引き合いが増えつつあるようだ。流通以外にも、FinTechベンチャーなどが導入するケースも目立っている。

さらに、「POSA(InComm’s Point of Sales Activation)」をはじめ、顧客のカード利用と同時にPOSレジでカードに金銭的価値を付与し、カード発行企業の販売網の構築、販促施策の実施などを行う「ギフトカードモール事業」は、大手コンビニエンスストア、ドラッグストア、家電量販店などで定着している。購入者は、ギフトとして利用するよりも、自己利用で購入しているケースが多いと想定される。

モバイルでの電子マネー利用の成長に注目

非接触電子マネーの動きをみると、楽天ペイメントの「楽天Edy」、セブン&アイ・ホールディングスの「nanaco」、イオンの「WAON」、「Suica」等の交通系電子マネーといったサービスが行われている。WAONやnanacoは流通大手企業の自社電子マネーとして重要な役割を果たしている。イオンはWAONに加え、ポイントサービス「WAON POINT」を含め、グループ外での展開にも力を入れているが、内部での利用が大部分を占める。今後は、スマートフォンでの展開を含め、グループ外での利用促進を如何に図れるかがさらなる普及の鍵を握ると思われる。

JR東日本のSuicaは、首都圏を中心に利用が広がっているが、地方は車文化のエリアも多く、首都圏と比べ利用率に隔たりがある。今後は交通系電子マネーとして、共通利用できる全国の他の電子マネーの利用率向上が求められるだろう。また、2016年10月の国内のApple Pay開始に合わせ、SuicaがApple Payに対応している。モバイルSuicaの会員数は2020年1月末時点で約902万人だが、PASMO協議会が2020年春からスタートする「モバイル PASMO」の動向も注目される。

デビットカードの動向をみると、2018年まで活発だったブランドデビットの発行は2019年には落ち着きを見せた印象を受ける。ブランドデビットは、端末、与信システムなど、ペイメントカードの国際ブランドカードが運営するインフラをそのまま利用できるシステムとなり、主に銀行がイシュアとなっている。以前は銀行にとってその運用が課題となっていたが、クレジットカード会社が発行主体となり銀行と共同発行を行うケース、業務受託を行うケースも出てきた。例えば、三菱UFJニコスはクレジットカード事業で培ってきたノウハウ・システムを活かし、ブランドデビットの業務受託を行っており、2020年1月末時点のブランドデビット受託数は10行となっている。また、オリエントコーポレーションもトマト銀行から「トマト Mastercardデビット」の発行業務を受託している。

キャリア、銀行などがQR/バーコード決済を展開

ここ数年、キャッシュレスで最も注目を集めるQR/バーコード決済サービスは、クレジットカードとの紐づけ、前払いでのチャージ、銀行口座直結など、さまざまな運用が行われている。この先も動きは激しくなりそうだ。QR/バーコード決済サービスには、POSに接続したバーコードスキャナーやタブレットのカメラで利用者のQRコードやバーコードを読み取って支払いを行うCPM方式がまず1つある。また、QRコードを印刷したPOPをレジなどに設置し、利用者がそのQRコードを読み取ることで支払いを行うMPM方式も登場している。QR/バーコード決済事業者としては、ソフトバンクグループとソフトバンク、およびヤフーの3社が共同出資するPayPayが利用者、加盟店を拡大させてきた。2020年10月には、ヤフーの親会社であるZホールディングスとLINEが統合する予定であり、「PayPay」と「LINE Pay」の関係がどうなるかにも注目だ。

また、携帯キャリアのNTTドコモの「d払い」、KDDIの「au PAY」も潤沢な資金を活用した販促を展開しており、利用者は拡大傾向だ。さらに、KDDIでは、「au WALLETポイント」をロイヤリティマーケティングの「Pontaポイント」に統一する予定であるなど、ネットとリアルを融合した新たな消費体験の創造に向けた取り組みを行うと発表しており、au PAYとのシナジー効果が期待される。

銀行が展開するサービスとしては、GMOペイメントゲートウェイが「銀行Pay」の基盤システムを提供。同基盤システムをゆうちょ銀行、三井住友銀行、横浜銀行、福岡銀行などが活用している。また、みずほフィナンシャルグループもみずほ銀行に加え、地方銀行預金口座と連携したスマホ決済サービス「J-Coin Pay」を展開しており、告知を強化している。日本電子決済推進機構は、2019年10月31日から、スマホ決済サービス「Bank Pay(バンクペイ)」の先行取り扱いを実施。そのほか、岐阜県飛騨・高山地域の「さるぼぼコイン」、千葉県木更津市の「アクアコイン」といった地域独自の通貨も展開されている。