2022年4月4日20:00

メルペイは、2022年3月24日、国内外で市場が拡大している後払い決済(BNPL:Buy Now, Pay Later=後払い)サービスについての勉強会を開催した。

国内でも2兆円規模への成長期待 支払いの柔軟性や自由度の高さが強み?

国内では、複数の企業が後払いサービスを提供しており、メルペイでも2019年4月から「メルペイスマート払い」を提供している。第三者型の後払いは古くから国内で提供されてきたが、近年大きな成長を見せ、注目を浴びている。矢野経済研究所の調査によると、後払いサービス提供事業者の取扱高は、2020年度の8,800億円から、2024年には1兆8,800億円の規模になると予想されている。

日本では、成人でクレジットカードを平均2~3枚保有していると言われているが、後払い利用者の7割がクレジットカードを保有しているという。また、過去1年に後払いを利用した人は約3割となっており、20~30代など若年層の利用が多い。

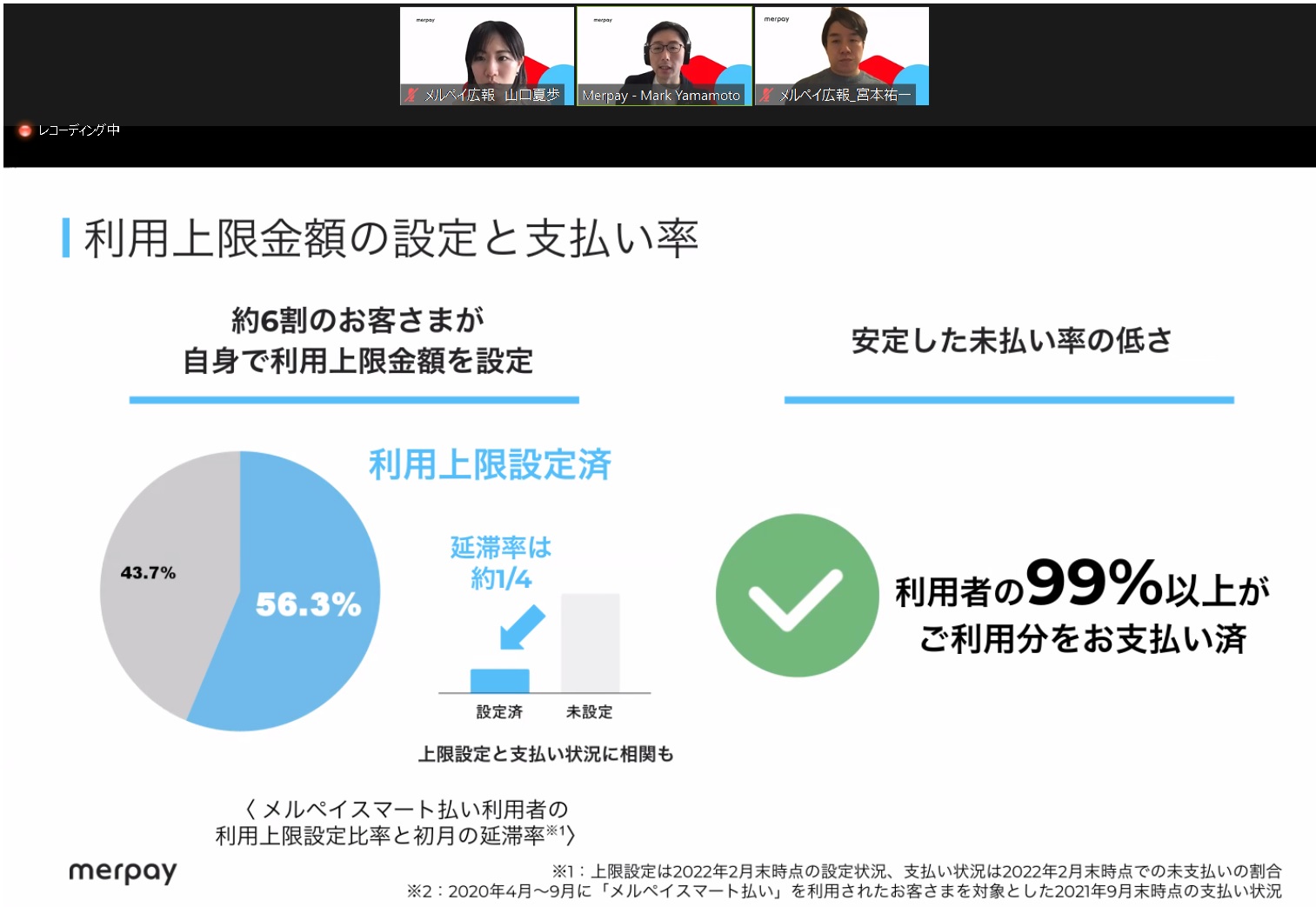

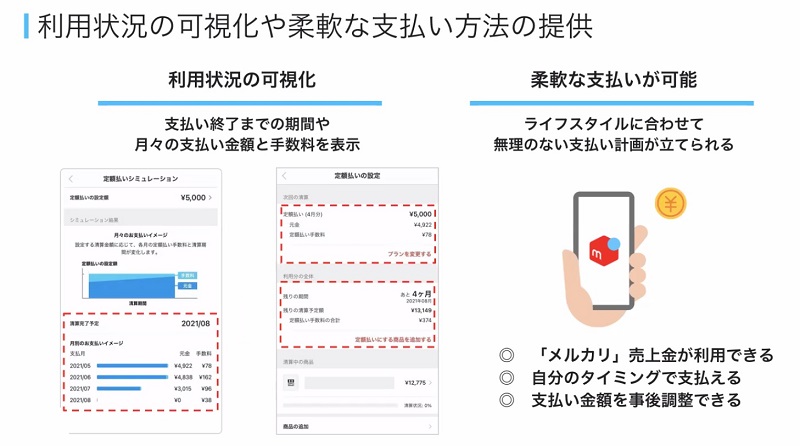

メルペイでは、スマートフォンを使った後払いサービスを提供しているが、「支払い方がより柔軟になる」とメルペイ 代表取締役CEO 山本真人氏は特徴を述べる。例えば、クレジットカードの場合は、支払日が決まっていることが多く、利用者は月に1~2度、利用明細を自ら確認するのが一般的だ。その点、後払い決済は、アプリから支払うタイミングを設定できるなど、自由度が高いとした。

海外のサービスをみると、中国のAlipayとWeChat Payは12億、スウェーデンのKlarnaは1億5,000万、米国のAffarmは1,000万人を有する。後払いには、決済インフラの整っていない状況から成長したサービスに加え、クレジットカードの課題感を解決する仕組みとして受け入れられたサービスがあるという。

例えば、Klarnaは、スウェーデン、フィンランド、ノルウェーなど45カ国でサービスを提供しているが、柔軟な与信の仕組みが特徴だ。山本氏は「最初は100ドルくらいが平均で、使っている状況をベースに与信があがっていきます」と話す。与信の柔軟性に加え、支払いの管理のしやすさを売りに、利用を伸ばしている。

また、Affarmは、与信にAI(人工知能)を活用。利用ごとのリスクをAIで判定して、利用金額を決めている。さらに、利用金額や返済額をリアルタイムに閲覧できるようにしている。

そのほか、Block(旧Square)が買収したAfterpay、paidyを買収して話題となったPayPalも後払いを提供しており、大手コマースサイトが採用している。山本氏は「柔軟な与信、利用の透明化、そこからさまざまな機能群を足していくことがグローバルな状況として出ています」と説明する。

延滞手数料の過剰請求についての見解 BNPLの不正利用はクレカと同じ発生傾向?

このコンテンツは会員限定(有料)となっております。続きを読むには「Paymentnavi Pro 2022」のお申し込みが必要となります。

詳細はこちらのページからご覧下さい。

すでにユーザー登録をされている方はログインをしてください。