2023年4月10日8:00

2023年4月1日から、「資金移動業者の口座への賃金支払(賃金のデジタル払い)」が施行される。キャッシュレスニーズが多様化し、送金ニーズも高まる中、資金移動業者の口座への資金移動を給与受取に活用するニーズはどの程度見込まれるのだろうか? 決済シーンに詳しい、NCB Lab. チーフ・コンサルタント 増渕翔平氏に解説してもらった。

NCB Lab. チーフ・コンサルタント 増渕翔平

デジ給のポテンシャルは高い

キャッシュレス利用促進へ

“給与デジタル払い”。正式名称を「資金移動業者の口座への賃金支払」と呼ぶ。

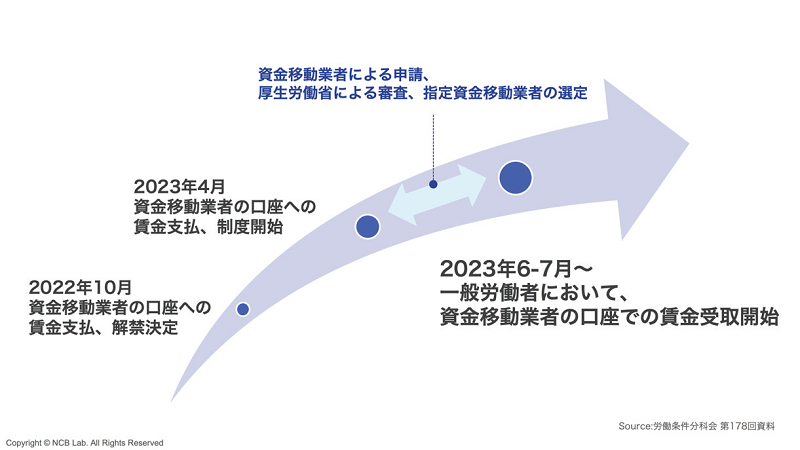

厚生労働省の労働政策審議会分科会が2022年10月26日に本制度の導入を含む労働基準法の省令改正案を了承、省令は同年11月に公布され、2023年4月に施行することが決まった。この改革により、一般消費者は資金移動業者が提供するデジタルウォレットで給与を受け取ることができるようになる見込みだ。

給与デジタル払い(本稿では以下「デジ給」と呼ぶ)は、2023年のキャッシュレス・シーンにおける最大のイベントだ。しかし、まだ制度開始の約2カ月前(本稿執筆は23年1月下旬)ということもあり、盛り上がりにかけている。

長らく金融業界に勤めてきた人たちに話を聞くと、決まってこのような言葉が返ってくる。「デジ給は進まない」「給与振込口座でさえ滅多に変えない日本人が、銀行以外のサービスで給与を受け取るとは思えない」「結局、ほとんどの人が使わずに制度が形骸化するだろう」。

果たして、本当にそうだろうか。確かに日本は個人、法人においてDXが遅々として進まない。新しいサービスが始まれば長所を褒めるよりも、短所を探し、何かと理由をつけて使おうとしない傾向がある。

しかし、デジ給は「日本人のDX抵抗感の壁」を打ち破るポテンシャルがあるのではないかと、筆者は強く感じている。

なぜそう思うのか。その理由をお伝えするために、まずは日本政府がデジ給を推進する背景から見ていこう。

Q.なぜ政府は給与デジタル払いの解禁を急いだのか?

A.キャッシュレス決済を加速させるため。

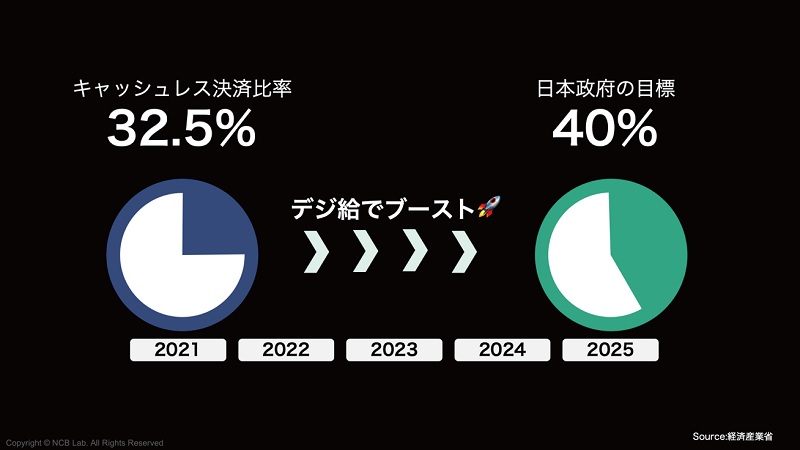

日本の民間最終消費支出に占めるキャッシュレス決済比率は、2021年時点で32.5%。日本政府はこれを、2025年までに40%へ引き上げることを掲げている。この大目標を達成するうえで「成長戦略フォローアップ」など「新たな生活様式」に対応する規制改革の1つとして、デジ給を解禁することが決まった。

Source:経済産業省

デジ給の解禁がなぜ、キャッシュレス決済の利用につながるのか。例えばPayPayを題材に考えてみよう。現在、ユーザーはPayPayアカウントへ紐づけた銀行口座から資金をチャージしたり、セブン銀行ATMで現金を使ってチャージしたりすることで、PayPayへ資金を入金したうえで、決済を行っている。

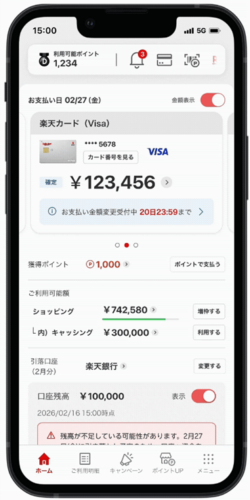

PayPayのアカウント登録ユーザー数は5,300万(2022年12月時点)。その多くが本人確認を完了し、銀行口座も紐づけていると考えられるが、オートチャージ設定をしていない場合は都度、ユーザーが能動的にチャージをする必要がある。

また、銀行口座を登録していないユーザーについては入金手段が限られ、PayPay へ国際ブランドカードを紐づけて決済した結果、決済に応じたPayPayポイントが得られなかった、というケースもあるだろう。

仮にPayPayで給与が受け取れるようになった場合、ユーザーは初回の給与受取設定のみで、毎月決まった金額がPayPayウォレットへ自動的に入金されることになる。いつでも決済に利用できる残高がPayPayに溜まっている状況ができるため、PayPayの利用が活性化するという考え方だ。

キャッシュレス先進国である米国では、すでに「Direct Deposit」という通称で、国際ブランドプリペイドカードなどで給与が受け取れる機能が提供されている。Direct Deposit設定済みのユーザーは稼働率、決済金額が非設定のユーザーと比べ大きく上昇することから、米国のカード発行会社はカード保有者へDirect Deposit設定を促すのが一般的である。

給与というインフロー(入金の流れ)をキャッシュレス決済事業者のシステムにも紐づけることができれば、日本のキャッシュレス化が大きく進むキッカケになると思われる。

スマホ決済事業者が積極参入?

インフロー・アウトフロー活性化

今回の規制改革において、デジ給の機能を提供すべく厚生労働省に申請が可能なのは、全国の財務局等において「第2種 資金移動業者」として登録されている事業者だ。2022年12月31日時点で83社が登録されている。

2023年4月にデジ給の制度が始まって以降、資金移動業者が申請、厚生労働省による審査を経て、デジ給の機能提供を認可された資金移動業者が随時、ユーザーへ給与受け取り機能を提供する流れになる。

そのため、実際に資金移動業者が提供するデジタルウォレットで給与が受け取れるようになるのは、早くても2023年6-7月頃になる見込みだ。

Source:労働条件分科会 第178 回資料

一般消費者のスマホ決済アプリに「給与の受取設定をしてみましょう」という文言が表示される頃くらいから、マスメディアなども含めてデジ給の機運が高まることになるだろう。

そして、恐らくその頃に議論されるのが「日本人は本当に使うのか?」「デジタルウォレットで給与を受け取る意味があるのか?」といったテーマだ。

労働条件分科会が発表した調査結果(2021年5月実施)によると、「給与デジタル払いが可能になったら制度を利用したいか?」という質問に対して「利用したい」と答えた人は全体の26.9%。4人に1人以上が興味を示したという結果が出た。しかし本調査の回答者は、全体の97.4%が普段からキャッシュレス決済を利用する、いわば「比較的金融リテラシーが高い層」であった。

キャッシュレス決済をたまにしか使わない人も含め、日本人全体として考えた時に、デジ給が受け入れられるかどうかが重要である。

また、デジ給の機能面を考えた時には、鋭い人であればこう感じるだろう。

「銀行口座とデジタルウォレットを紐づけてオートチャージ設定する」と「デジタルウォレットで直接給与を受け取る」の、何が違うのかと。

そこまで使い勝手が変わらないのであれば、従来通り銀行口座で給与を受け取り、必要な時にデジタルウォレットへチャージをすれば良いと考えるはずだ。

筆者としては、この部分で資金移動業者が金融機関との違いをどう訴求(メリットを提供)できるかが、勝負の分かれ目になると考えている。そして、このチャンスを資金移動業者、特にスマホ決済事業者は存分に生かすのではないかという見解だ。

今の日本人は、銀行口座に対して不満を募らせている。預金金利は雀の涙ほどしかつかず、資金用途は限られ、現金引き出しの際はATM手数料を負担しなければならない。

こうした状況を鑑み、スマホ決済事業者はデジ給をキッカケに、一気にゲームチェンジを仕掛けるのではないかと筆者は見ている。

例えば資金の活用方法について。金融機関が提供する銀行口座単体では、資金の用途は限定的だ。多くは現金を引き出すか、第三者へ送金する、といった用途しかない。スマホ決済事業者や各種証券会社と口座連携をすれば資金の用途は広がるが、金融機関単体では資金活用の利便性は低い。

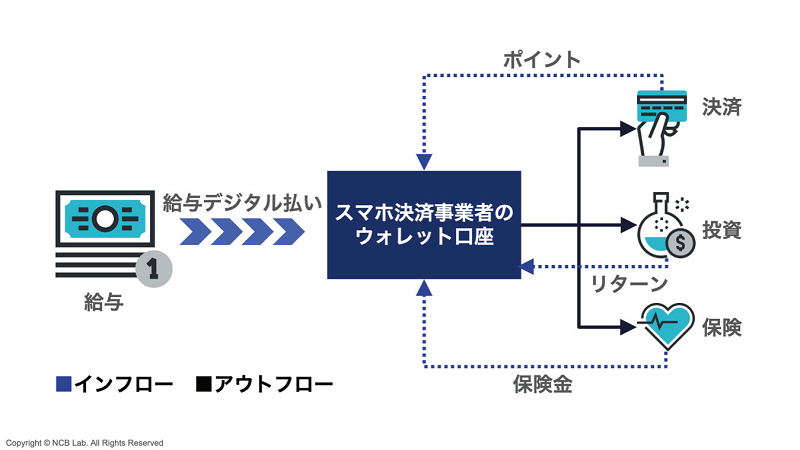

ところが、スマホ決済事業者はこの点が大きく異なる。例えばPayPayはウォレット口座の残高を活用し、実店舗やPayPayモールなどでの決済、個人間送金に加え、あと払いの返済、投資信託などへの投資、「お見舞金」シリーズをはじめとした保険加入など、さまざまな資金の活用先(アウトフローと呼ぶ)が用意されている。

PayPayでデジ給を設定したユーザーは、これらのサービスで資金を賢く活用することができるだろう。お金は銀行口座に置いて放っておけば「死に金」になってしまうが、さまざまなサービスに活用できれば生命力が宿り、個人の経済を回すことにつながるのだ。

つまり、デジ給によって「インフロー」と「アウトフロー」の活性化が起きるのが大きなポイントだ。

給与という大きなインフローがデジタルウォレットに流入。決済のアウトフローではキャッシュバックというインフローが、投資のアウトフローではリターン(含み益)が、保険のアウトフローでは保険金というインフローがそれぞれ生まれる。

ユーザーの長期的な資産形成へ

海外では特典提供のアイデアも

給与を使って複数の金融サービスを使いこなすことができれば、ユーザーの長期的な資産形成にもつながるだろう。スマホ決済事業者としても、ユーザーからの手数料収入などが期待できる。

預金に対する対価の提供も大きな差別化ポイントだ。銀行は預金口座の残高に応じてユーザーへ預金金利(利息)を付与できるが、資金移動業者は銀行ではないためこれができない。ただし、預金金利に代わるバリューを提供することは可能だ。

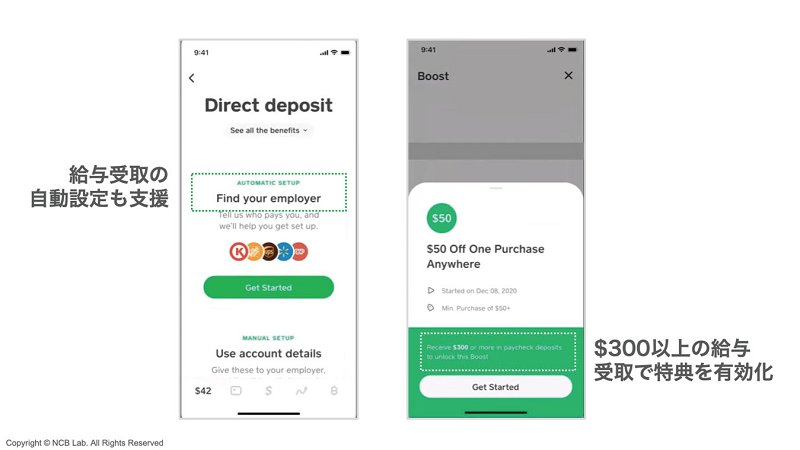

ここで海外事例をみてみよう。米国でBLOCKが提供する、4,700万人の稼働ユーザーをほこる人気No.1デジタルウォレット「Cash App」では、給与受取(Direct Deposit)設定をした顧客向けに、特典を提供している。

条件はCash Appで毎月300ドル以上の給与受取を設定していること。

対象者にはCash App Card(Visaプリペイドカード)を使った50ドル以上の決済で、1回限り、50ドルが割引になる特典が提供される。

Cash Appには、Cash App Cardに都度「そうび」するような形でセットできるクーポンを一覧化したBoostという画面があり、そこでこの特典を表示することで、給与受取の設定を促進するスキームだ。

特典の供与にはCash App Cardの発行が必須となるため、BLOCKは50ドルのマーケティング費用で「Cash App Cardの発行+利用」「ウォレットへの給与設定」の2つを、ユーザーへ促すことに成功している。

Cash Appは決済や個人間送金に加え、投資も含めたアウトフロー機能が充実。給与の入金時に一部(例:10%)を毎回自動で端株やビットコインの買い付けに回す機能なども実装している。

Cash Appで給与を受け取ることがユーザーの資産形成にとって大きなプラスとなるよう設計されているのだ。

日本でもCash Appと同じように、例えばデジタルウォレットで毎月給与を3万円以上受け取っているユーザー限定で、月に1回限り利用できる50%キャッシュバッククーポンが付与されたらどうだろう。銀行の”雀の涙”とは比べ物にならないほど魅力的である。

「給与受取設定をした人はポイントアッププログラムの最上位ステージへ一気に昇格」などの施策も考えられるだろう。特典提供のアイデア勝負は、スマホ決済事業者が最も得意とするところだ。

資金の活用方法を充実させ、預金金利に代わるバリューを提供することで、スマホ決済事業者が金融機関から一気に預金を「引き剥がす」可能性が大いにあるのではないだろうか。

今回見てきたように、2023年度の制度開始からしばらくは「給与の一部(月額数万円)」のみが、スマホ決済事業者へ流入する形になるだろう。

ただしユーザーが利便性に気づけば、デジタルウォレットで受け取る給与の割合が徐々に膨らんでいき、最終的に給与の100%を受け取る人も出てくるだろう。

銀行から預金が大量に流出することとなれば、個人の銀行口座へ利用金額の引き落としをかけている各種サービス、特に公共料金の支払いやクレジットカードなどの返済といった取引にも影響を及ぼすこととなるだろう。

「気づいたら、スマホ決済事業者にすべてを握られていた」という事態にもなりかねない。

将来、過去を振り返った時、2023年は給与デジタル払い解禁で日本の決済市場に地殻変動が起きた年として記憶されることになるのではないか。筆者はそう、確信している。