2024年10月23日8:00

金融機関にも押し寄せるDXの波。銀行・証券・保険など各社が独自のデジタルサービスをリリースし、ユーザーの獲得・維持にしのぎを削る。安心安全が絶対条件の金融業界において、当然それらのサービスの裏側では緻密なシステムモニタリングが行われているが、その考え方が、「監視」から「オブザーバビリティ(可観測性)」へと変化。オブザーバビリティプラットフォームを提供するNew Relicが、近年の動向を解説した。

障害が起きることを前提に 「安定」と「変革」の両立に挑む

スマホをはじめとするデジタルチャネルの普及により、多くの企業にとってデジタルによる顧客接点の拡大と顧客体験(UX)の向上がビジネス上の最重要課題となっている。金融機関も例外ではない。クラウドの活用も進んでおり、令和5年の総務省「通信利用動向調査」によると、金融業の90%以上が利用。今後ますます拡大すると見られている。

ユーザー接点のマルチチャネル化に加え、他社サービスとの連携も増加。アジリティ向上のためにコンテナ化、アジャイル化などさまざまなチャレンジが行われている結果として、システムは複雑化。クラウド利用も含め、自社だけではコントロールできない範囲が拡大している。

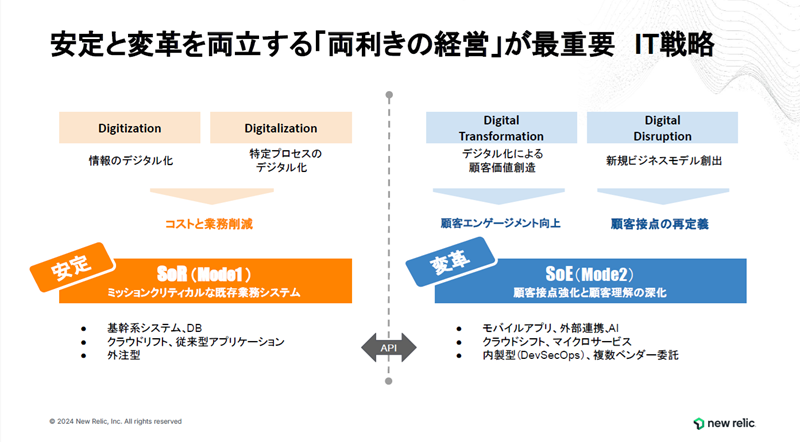

こと金融機関のシステムには、日本経済にとって重要な情報が蓄積されている。SoR(System of Record)である基幹システムは、決して止めることはできない。

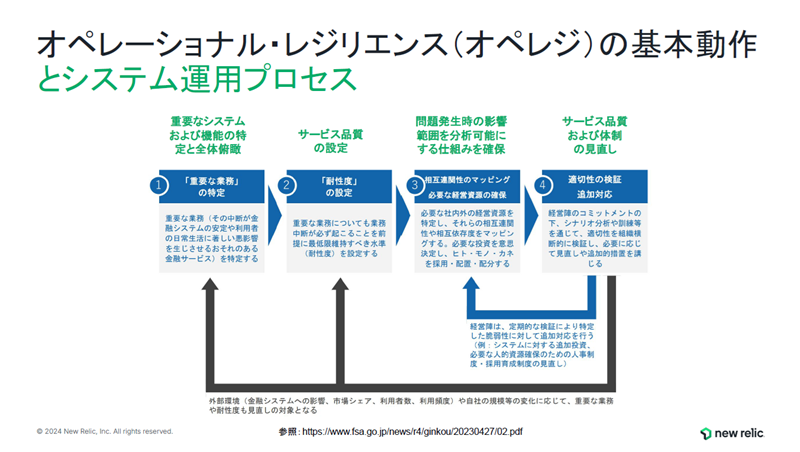

金融庁も警鐘を鳴らす。「金融商品取引業者等向けの総合的な監督指針」で、障害発生時の速やかな報告と、そのための準備を呼び掛け。また別の文書では、障害発生時に重要な業務を最低限維持できる能力を示すオペレーショナル・レジリエンス(Operational Resilience 以下、オペレジ)の基本動作を示している。未然防止策を尽くしても、障害は必ず起きる。これを前提に、ユーザー目線で早期復旧および影響範囲の軽減を確保する枠組みを持つことが重要と説く。

オペレジの基本動作は、重要な業務の特定、耐性度(最低限維持すべき水準)の設定、相互連関性のマッピング・必要な経営資源の確保、適切度の検証・追加対応の4つのサイクルから成る。

しかし一方で、金融機関にとっては、顧客との接点を深めるためのモバイルアプリ、AIなどのSoE(Systems of Engagement)の推進も重要課題。安定と変革、この2つを両立させるIT戦略が求められている。

サービス全体の継続的観測によって 障害対応だけでなく予防・改善も可能に

運用面の変革も必要だ。デジタルユーザー体験の向上。環境の変化に対してタイムリーな対応ができるよう、内製化・アジャイル化を図り、リスクをとって自社で意思決定できる体制を構築すること。クラウド時代に合ったアーキテクチャや監視体制の構築など、問題は山積している。

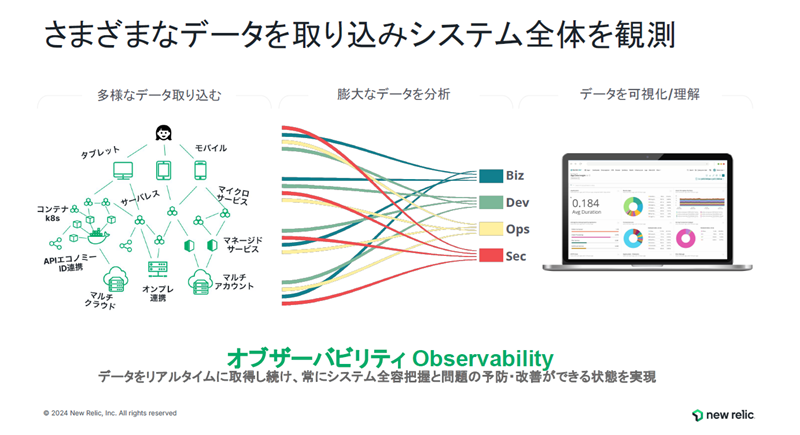

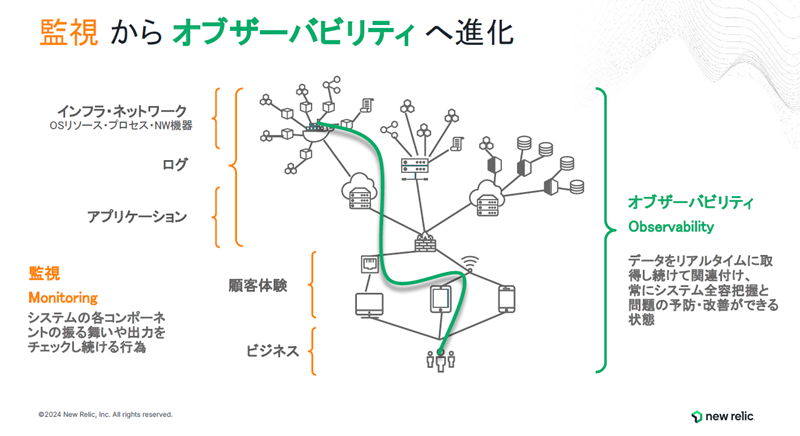

このような時代に登場した、安定のみならず、変革も視野に入れた新しいシステムモニタリングの考え方が、オブザーバビリティ(可観測性)である。

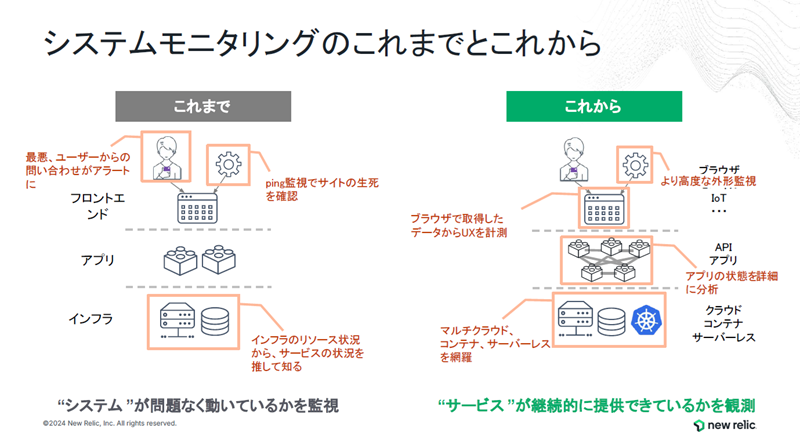

これまでのシステムモニタリングは、フロントエンド、アプリ、インフラをそれぞれ個別に見て、「システム」が問題なく動いているかどうかを監視していた。オブザーバビリティでは、ユーザーの動向、その裏で呼び出されているAPI、クラウド、コンテナの状況など全体を俯瞰して、「サービス」が継続的に提供できているかを観測する。

ある部分をひたすら監視し続けて悪いところを見つけるというアプローチから、システム全体、システムにかかわるものすべてを観測してデータとして取り込み、システムの全容把握と問題の予防・改善ができる状態へ。「前者が、風邪をひいて熱が出たから病院に行くことだとすると、後者は、常に睡眠、食事、血圧、心拍数、体温などを計測し、睡眠時間が少なければ今日は早く寝るなどして風邪を予防したり、熱が出たら睡眠時間が不足していたからだと原因を特定できる状況を意味します」と、New Relic 技術統括コンサルティング部 部長 瀬戸島敏宏氏は説明する。

同じファクトを全社で共有 金融機関での実績は?大手決済代行でも採用

このコンテンツは会員限定(有料)となっております。

詳細はこちらのページからご覧下さい。

すでにユーザー登録をされている方はログインをしてください。