2025年12月17日8:00

世界19拠点で決済代行サービスを提供しているCheckout.comでは、グローバルでビジネスを展開する企業に対して、ローカルアクワイアリングの推進を提案している。これにより承認率を向上し、決済手数料を大幅に削減することが可能に。お客様の不安感を払しょくし、リピート購入の促進にもつなげることができる。その詳細と合わせて、今年発表した「Trust in Digital Economy」の内容を抜粋して紹介する。(2025年11月19日開催 ペイメントナビ15周年記念セミナー「キャッシュレス8割ビジョン」の講演より)

Checkout株式会社 シニアセールスマネージャー 高浦 進氏

世界19拠点で55カ国の決済を支援

グローバルな決済業務を効率化

Checkoutは決済代行会社で、私はそこで営業を担当しております。新規加盟店の獲得に向けて日本全国、あるいは海外を走り回っています。本日はペイメントナビ15周年記念セミナーの貴重な枠を頂戴し、ありがとうございます。

Checkoutという社名を今日初めて聞いたという方も多いと思いますので、はじめに私たちの自己紹介をさせていただきます。私たちはグローバルではCheckout.comという名称でサービスの提供を行っています。2012年にイギリスでスタートした決済代行会社で、現在、グローバルで19のオフィスがあり、東京・丸の内にあるオフィスが19番目のいちばん新しいオフィスとなります。ローカルな決済手段を55カ国・地域で提供していることが私たちの事業の特徴であり、私たちを選んでいただくポイントになっています。

日本ではVisa、Mastercardのプリンシパルメンバーとしてアクワイアリングのライセンスを取得していますが、グローバルではこうしたアクワイアリングのライセンスを保持しているところがほかにもヨーロッパ、アメリカ、中東などに8カ所あって、メキシコとサウジアラビアでは準備中です。いわゆるクレジットカード決済を現地でトランザクションして、最適な承認率や決済手数料を提供していることも私たちの強みです。私たちはグローバル決済会の中でも比較的早い段階で中東、UAEでの投資をスタートしており、ライセンスを取得して、加盟店契約も進んでおり、自信を持ってサービスを提供することができます。また、もともとイギリスの企業ですので、フランスのライセンスの傘の下で、ヨーロッパ全域をカバーしています。

Checkout.comのサービスは企業買収を経て大きくなってきたわけではなく、すべて自社で開発を行っていますので、たとえば日本で私たちのオンライン決済を実装していただくと、次にヨーロッパに行こう、アメリカに行こう、南米に行こうといったときにも追加の実装は必要ありません。それぞれの地域での契約、裏側の設定のみで、オンライン上の追加の実装は不要です。また、私たちはアクワイアラーとして、クレジットカード決済の情報を受け取り、与信にかけて、審査を通った資金を受け取って、加盟店にお渡しするというような、情報と資金の中継役になりますけれども、この業務を通じて私たちはお客様の情報をオンラインの金庫のようなところにたくさん持っています。その情報をもとに、たとえばいかに承認率を上げていくか、不正を未然に防ぐかということにAIを駆使して取り組んで、加盟店のビジネスを支援しています。

たくさんのグローバル企業が私たちの加盟店として名を連ねていただいておりますが、2025年の大きなニュースとしては、6月にeBayとの加盟店契約を結びました。日本ではUberの決済を裏側で担っていたり、皆様にも馴染みのある企業の裏側で実は私たちがお手伝いしているケースが多々あります。

私たちは大きな企業を中心に営業活動を行っています。世界中にお客様がおられる企業の場合、それぞれの地域のそれぞれの商習慣、それぞれの文化を持ったお客様からどうやって効率的に資金を回収するかということが重要な課題です。Checkout.comではそれぞれの地域を束ねて資金を回収し、最終的にヘッドクォーターに売上金をまとめてお渡しするといったように、グローバルな決済の効率化を実現できます。この観点から、私たちを選んでいただいている企業が多いと考えています。

私たちを利用していただいたからには、その地域で最適な決済サービスを提供して、売上を上げていただきたいというのが根底にある考え方です。皆様のデジタルのビジネスを、私たちを使っていただくことでより拡大していただく。デジタルエコノミーでのビジネス成長をサポートするというのが、私たちのスローガンです。同時にキャッシュレス推進にも貢献できればと考えています。

ローカルアクワイアリングのメリット

承認率と決済手数料に明らかな差異あり

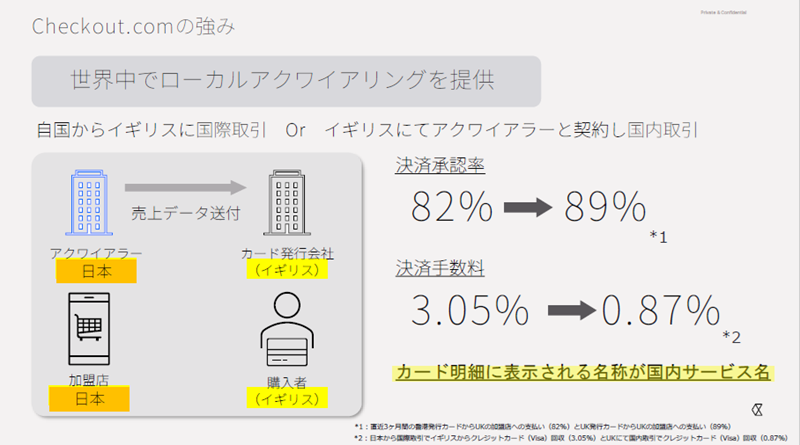

次に、私たちの強みについてお話しさせていただきます。私たちの加盟店がデジタル経済においてお客様の信頼を勝ち取るために、私たちが行っていることは、大きく2つあります。1つは、繰り返しになりますが、世界中でローカルアクワイアリングを提供していること。そしてもうひとつが、明瞭な料金体系である「IC++(アイシープラスプラス)」で手数料を設定していることです。

クレジットカード業界におけるアクワイアリングのライセンスというのは、その名の通り獲得することを意味します。何を獲得するのかといいますと、加盟店です。加盟店とは、クレジットカードを通して売上金を受け取る店舗であり、これを管理するのがアクワイアラーの本来の役割です。加盟店がクレジットカード決済を受け付けると、アクワイアラーはその情報をカード発行会社に届け、承認がとれれば売上金をカードブランドを経由して受け取って、加盟店にお渡しする。売上金と情報の受け渡しをする会社ということになります。クレジットカードの取引においてなくてはならないポジションの1つです。

たとえば加盟店が日本にあって、日本のアクワイアラーがいる。加盟店とアクワイアラーが同じ国にいるというのが一般的な考え方で、カードブランドのルールでも「ローカルアクワイアリングをしなさい」ということになっています。私たちが言っているローカルアクワイアリングというのは、それとは異なります。

購入者がイギリスにいて、イギリスの会社が発行したクレジットカードで、日本の加盟店から商品を購入しようとしているとします。日本の加盟店が、日本でローカルのアクワイアリングをして、イギリスにいる購入者から代金を回収しようとしているという構図です。これは海外送金、海外決済、クロスボーダーペイメントなどと呼ばれます。こういった状況において、果たして日本でのローカルアクワイアリングが最適といえるでしょうか。

私たちの提案は、イギリスの私たちの傘下にあるローカルアクワイアリングのライセンスを使って、イギリスの法人と契約しませんか、ということです。費用対効果が見込めれば場合によってはイギリスに法人を立てたり、ヨーロッパのほかの国に法人を立てたりという議論をまさに今加盟店とさせていただいているところですが、加盟店にとってのお客様がたくさんいる地域、加盟店が注力しているマーケットにおいてローカルアクワイアリングをすることには大きなメリットがあります。

ひとつが、決済承認率の向上が期待できることです。日本のアクワイアラーと契約して、イギリスの購入者から売上金を受け取る場合、日本のアクワイアラーからイギリスのカード発行会社に承認を求めることになります。イギリスのカード発行会社からすると、商習慣の異なる日本のアクワイアラーからの与信の申請と、イギリス国内のアクワイアラーからの申請の、どちらを承認しやすいでしょうか。膨大な量のデータを審査しているカード発行会社にとって、国内のアクワイアラーからの申請なのか、海外からなのかといったことも1つの大きな判断要素であり、海外からの申請は承認率が下がる傾向にあります。私たちのお客様のデータで見ると、海外からの申請と、現地での申請では、承認率がそれぞれ82%、89%と7%ぐらいの差があります。

私たちは売上金の多い企業とお話しする機会が多いのですが、そうなってくると7%の差はビジネスにとって、わざわざ現地に法人を立てるとか、今は決済と関係のない事業を行っている現地法人を決済に絡めていくといった施策を検討するに値するぐらいの大きな違いになります。

また、決済手数料についても、Visaで試算した場合、海外決済と現地決済では、それぞれ3.05%、0.87%と大きな差があります。これは残念ながらCheckoutの企業努力によって生まれた差ではなくて、クレジットカード手数料を構成するインターチェンジフィーの違いが大きく関連しています。イギリス、ヨーロッパに関してはインターチェンジフィーの上限が規制されており、日本に比べると大幅に低くなります。イギリス、もしくはヨーロッパにたくさんお客様がいる場合にはこのあたりも含めて検討されるとよいと思います。

また、ローカルなアクワイアリングですので、クレジットカードの利用明細に載る名称も現地のサービス名になります。クロスボーダー取引では時折、自分が購入したはずのサービス名と異なるサービス名が記載されていることでチャージバックを誘発してしまったり、異議申し立てが発生したりといった問題が起こります。現地サービス名を明記できるローカルアクワイアリングをすることによって、明細を見たときにお客様を不安な気持ちにさせない、安心してまた買い物をしていただける環境を整えることができます。

透明性の高い手数料体系を採用

情報に基づく改善策の提案も

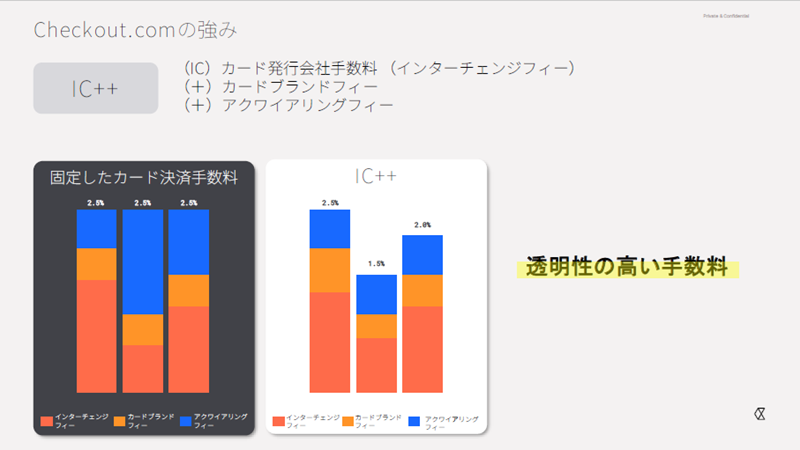

続いて「IC++」についてご説明いたします。

クレジットカード手数料は、カード発行会社手数料(インターチェンジフィー)、カードブランドフィー、アクワイアリングフィーの3つで構成されています。決済代行会社から「クレジットカード手数料は〇%です」とかちっと決まった料率の提案を受けるケースが日本では多いのではないかと思いますが、Checkout.comではブレンデッドと呼ばれる固定した決済手数料ではなく、「IC++」で手数料を請求させていただいています。

インターチェンジフィーや各スキームフィーは、Visaなのか、ゴールドなのかといった使われたカードによって異なります。ブレンデッドは決済手数料が決まっていますのでコスト管理がしやすいというメリットがある一方、「IC++」はそれぞれの手数料を皆様にお見せすることができますので、今回は決済にどのぐらいコストがかかったかということのほかに、お客様がどういうカードを使っているのかといった情報も併せて受け取ることができるというメリットがあります。皆様のオンラインショップでどんなお客様が買い物をしているのかを、正確に把握することができるという点で、透明性の高い手数料の形と私たちは表現しています。

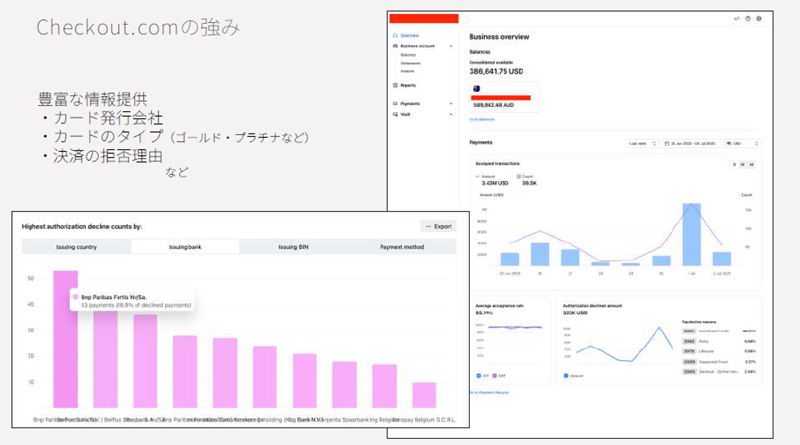

私たちがローカルアクワイアリングができるライセンスを持っていること、データを持っていること、「IC++」の手数料形態を持っていることで、加盟店は特に事前の申請も必要なく、ご自身のダッシュボードで、たとえば今発生したクレジットカードのトランザクションに対して、どこで発行されたカードなのか、カードのタイプはどのようなもので手数料がいくらかかったのかをすぐに確認することができます。また、私たちにはペイメントのパフォーマンスを検証する専属のチームがありますので、クレジットカード決済が拒否された場合などにはその理由や対策を提示することができます。専属チームといっしょに承認率をどのように改善していくのかを検討したり、特定のカード発行会社において承認率が著しく低いのであれば私たちがカード会社に直接コンタクトをとって状況説明をしたりしながら、承認率を向上させていきます。私たちは世界各国の多種多様な決済手段を提供することができますので、クレジットカード決済ができなければ別のウォレットを使ったりして決済を進めるお手伝いもできます。

Checkout.comは、ストレスのない購入体験の提供、他の国内サイトとの競争力のある価格設定、顧客ごとの詳細な情報の獲得、機会損失をなくす多様な決済手段の提供、誤認やチャージバックの削減を実現します。ひとつひとつは小さなエレメントであっても、これらを着実に実行することによって、お客様に信頼していただけるECサイトづくりを推進してまいります。

■お問い合わせ先

Checkout株式会社

〒100-0005

東京都千代田区丸の内1-6-5

丸の内北口ビルディングWeWork

TEL:03-6843-4678

HP:www.checkout.com/ja-jp/

https://www.checkout.com/ja-jp/contact-us