2020年4月30日8:00

カード戦略研究所 浅見俊介

日銀「決済の未来フォーラム」が2020年2月27日に開催され、雨宮副総裁は挨拶の中で「中銀デジタル通貨と決済システムの将来像」をテーマに日銀の認識、方針を語った。

その中で「ある程度予測可能な将来において」を前提として、決済システムやマネーの仕組みで「変わらないこと」と「変わるであろうこと」があるとの論点から、それぞれの見通しを述べている。

変わらないこととして、1つはマネーの発行形態であるトークン型と口座型のどちらかの仕組みを軸に発展していく「マネーの基本的仕組み」、2つ目に中央銀行が通貨を一元的に供給し、民間銀行はその通貨を核に信用創造を通じて通貨を供給する「通貨供給の二重構造」、そして3つ目は通貨価値の安定と信用秩序の維持という「中央銀行の基本的役割」を挙げている。

変わることとして、第一はリテール決済のキャッシュレス化は着実に進展していくだろうということ、第二は決済を担う事業者の多様化による金融規制のあり方、中央銀行・民間双方の決済インフラの運営などへの影響、第三には「マネーとデータの接近」による個人情報の保護と有効活用に対する変化を指摘している。

抑えるべき論点

民間マネー間の相互運用に関して「ノンバンク事業者がそれぞれ運営する決済プラットフォームの加盟店は必ずしも重なっていない」ため相互の利用ができないことや、「異なるプラットフォーム間では個人送金もできない」点を挙げ、中銀デジタル通貨であれば、民間マネーの相互運用も飛躍的に向上、誰とでも個人間送金が自由に行える環境が、中銀デジタル通貨の橋渡しにより、効率的に改善できる(寄与できる)としている。

当然そのようなポテンシャルを有効に利用するためには多くの課題がある。その1つが民業の圧迫に繫がらないかという点である。中銀デジタル通貨インフラが民間銀行や決済事業者よりも安価で使いやすい決済サービスを利用者に提供すれば中銀デジタル通貨による決済サービスを選択することが予想され、それがしいては民業の圧迫だけではなく産業イノベーションを阻害して経済全体にマイナスの影響を与えかねない。

さらに個人情報・取引履歴情報が中央銀行に集中するスキームとなることに対する懸念である。決済とデータの接近を利用した民間ビジネスにそのようなスキームが障壁にならないのか、また中央銀行事自体が個人・取引情報が集約される制度・役割を前提としてはいないため、かえってお金の流れ・情報の流れをフリーズさせてしまわないのかなど課題は多岐にわたる。

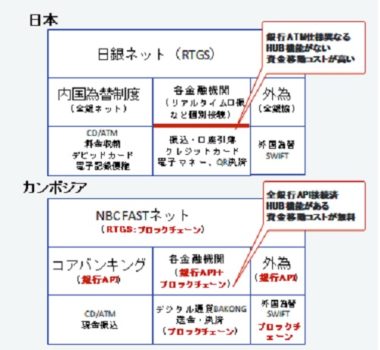

ソラミツ宮沢和正氏は、日本とカンボジアの資金決済システムの階層構造の比較をとおして日本の高コスト体質の一因を次のように挙げている。

この図で取り上げられている中で、特に同氏が強調したのは、銀行ATM仕様が異なり、HUB機能が日本の資金決済システムにはなく、その改善が必要ではないかという点である。

振込・口座引落やクレジットカード、電子マネー、QRコード決済など決済事業者は個別に開発や契約をして銀行に接続するために重複投資が発生、その結果資金移動高ストが高くなると指摘しその解決策としてHUB機能を設け全銀行API接続が可能な全銀システムを構築すべきではないか、現在のような異なった銀行APIの利用が大半を占めている課題の解決策を提言している。

カンボジア中銀デジタル通貨で実行される解決策と日本での展開

カンボジアが中銀デジタル通貨導入にあたって、主な懸念事項に対し示した解決策は以下の通りである。(宮沢和正氏から)

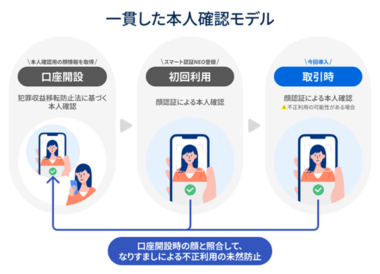

マネーロンダリング ➡ KYC(Know Your Customer)・銀行口座開設の向上、取引停止、アクセス制限

サイバーセキュリティ ➡ブロックチェーンによるデータ、鍵情報などの分散

市場の健全性 ➡ KYCの強化、中銀・各銀行によるモニタリング

データ保護 ➡ ブロックチェーンによる改ざん防止

消費者・投資家保護 ➡ 携帯紛失時などの再発行、取引モニタリング

税制上のコンプライアンス ➡ 法定通貨と連動、同等の扱い

スキーム法的明確性 ➡ 規制当局として法的明確性を整備

ガバナンス・リスク管理 ➡ 三権分立権限管理ブロックチェーン

日本に当てはめた時に、これだけで良いと思う専門家は多くはないと思うが、少なくとも日本においても同様の懸念事項であり、具体的な解決策を示唆したものであることは間違いない。

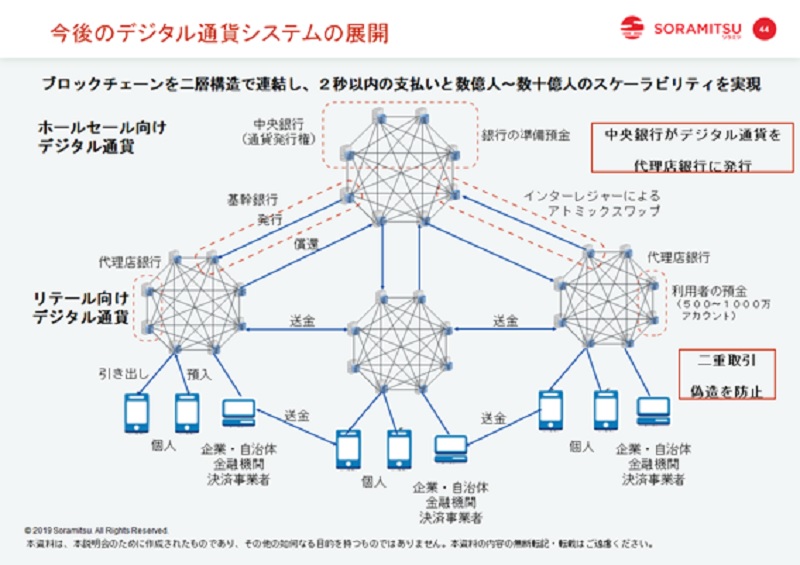

この解決策のキーとなるのがブロックチェーンであることは前回述べた。日々進歩しているブロックチェーンではあるが、技術的な限界、課題もありソラミツの宮沢氏は、日本で展開する場合は、ブロックチェーンを二重構造で連結し、2秒以内の支払いと数億人~数十億人のスケーラビリティ(拡張性)を実現することが重要としている。

日銀では「決済未来フォーラム」を継続的に開催、リテール、ホールセール、クロスボーダーの3つのテーマの検討を始め、決済機構局内にCBDC(中央銀行デジタル通貨)関する研究チームを発足させ、国内外の識者、関係諸機関、海外中銀との意見交換を通じて研究を進めるとしている。

民間金融機関、ノンバンクを始め決済・資金移動事業者にとって、この動きにどう焦点を当てて取り組むべきか、まだまだ先のこととして静観するのか、実現の可能性を視野に検討を開始するのか、研究段階とはいえ各社の取り組みの強弱が気になるところである。

今回のテーマは日々奮闘する決済事業者にとっては「理屈は分かっても肌感覚ではピンとこない」と感じるかもしれない。しかしFacebook(フェイスブック)が提唱した仮想通貨「Libra」は、その運用の是非はともかく世界にCBDC(中銀デジタル通貨)への現実性を突き付けた。

決済と通貨は切っても切れない関係であり、キャッシュレスを単なる決済手段として将来も事業を見つめるのか、CBDCを視野に置いて今何をなすべきかを検証して事業を展開するのか、今後の10年間の取り組みが分水嶺になろう。