2019年11月5日7:00

長きにわたりペイメント業界に携わるカード戦略研究所 浅見俊介氏の新連載「デジタルペイメント・マーケティングを編む」が新たにスタートする。まずは百花繚乱のスマホ決済ビジネスの可能性と課題について、前編・後編に分けて紹介してもらった。

カード戦略研究所 浅見俊介

キャッシュレス化推進の政府支援もあり、テレビや新聞で毎日のように「損しない・お得なキャッシュレス決済」などをテーマにした記事や番組が報道されている。

この過熱ぶりを見ていると、1980年代に「台頭するプリペイドカード!」や2000年代に入って注目を浴びた「電子財布(接触ICカード)日本に登場!」、さらに非接触ICカードをツールとした「電子マネー、本格的に普及!」などの過去の報道ぶりが頭をよぎる。

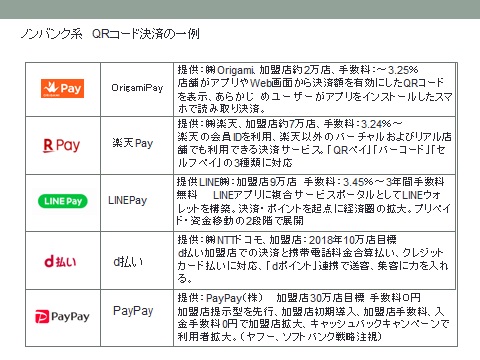

スマホの普及もあり、報道の中心は「○○Pay」に偏っているが、キャッシュレス決済の主流はカード決済には変わりがない。ただ政府のポイント還元策にのったスマホQRコード決済事業者の派手な宣伝もあり、スマホ決済の動向が注目を浴びている。

ここで心配されているのは、プリペイドカードや電子マネーなど新規決済ビジネスに共通した収益性で、「どこで、何で儲けるのか?」という課題である。特に汎用・専用決済事業会社の多くは、その後撤退、縮小・譲渡を繰り返し、生き残った新決済サービスの多くは、JR東日本やイオン・セブン&アイなど本業を持った企業体であり、本業のインフラ支援なしでは、とても単独の事業としては成立できなかったと歴史は教えている。

「百花繚乱するスマホ決済ビジネスにはそうした心配はないのか?」という声を関係者から聞く機会も多い。

確かに利用者(消費者)からは手数料などは取らず、加盟店手数料も、既存のカード決済と比較して割安、あるいは無料(期間を限定するサービスもあり)、端末も割安、QRコード印刷ステッカーの場合は無料となっている。

この取引モデルで企業を維持・成長させる収益が確保できるのか、代表的なQRコード決済事業者に「単年度黒字はいつごろに?」と質問をしたが「非公開です。」とやんわり回答を拒否された。

十把一絡げでスマホ決済事業者としてしまうのは当事者に失礼だとは思うが、少なくとも生き残るために「如何にシュアを獲得するのか」が重要であることは共通の認識であろう。その意味で第一義的には規模のビジネスであることは間違いないようだ。

そうなると、これまでのカードビジネスと重なる収益構造が頭に浮かぶが、そのセオリーを無視(囚われない)したようなサバイバル競争がスマホ決済事業者の中でも見受けられる。

彼らの今後の事業展開に関して、ビジネスの可能性と課題を視点に筆者の個人的な眼で見てみたい。

どこまで続くのか無料・割安手数料、その先には

スマホ決済といっても事業性からみると、どこと紐づいて決済が行われているのかが重要である。クレジットカード決済に紐づくクレジット型モデルなのか、銀行口座に直接紐づく資金移動型モデルなのか、銀行口座から専用プリペイド口座に振り込むプリペイド型モデルなのか、それぞれ単一型、あるいは複合的に運用されている。

クレジットカード決済型といっても、自社内・グループ内のクレジット会社との連携と他社クレジットカード会社の利用を認めているモデルでは、スマホ決済ビジネスの収益性が異なり、ビジネス展開も大きく異なる。

他社クレジットカード会社との連携でスマホ決済を行った場合は、スマホ決済事業者とクレジットカード会社の間で手数料が発生し、前者の負担が収益性に大きな影響を与える。そのためスマホ決済加盟店手数料を大幅に下げることは難しく、サバイバル競争上でやむを得ず期間限定で手数料率や端末機価格を下げている事業者は、何処かの時点で戻さなくてはならない事態になることが予想される。

ちなみにクレジットカード会社の収益構造(個品割賦などを除く)をみると次のようになる。(予測)

・加盟店手数料 30%~40%

・リボ手数料 5%~15%

・カードローン金利 15%~25%

・キャッシング金利 10%~20%

・その他(年会費等) 20%~30%

ただ銀行系と信販系、流通系等クレジットカード会社により、また時系列にもより、収益項目、収益率は異なり、この数値はあくまで参考値である。

要は収益の柱である加盟店手数料を下げるといっても、現在のクレジットカード会社にとっては限界があり、スマホ決済事業者からみても、クレジットカード会社との提携を前提に事業モデルを展望するのは限界があるということになる。

新たな収益モデルとは

他方、インターネット無料サービスを提供することで、様々な収益を上げるマネタイズ手法のように、決済ビジネスそのもので収益を得るのではなく、そこから履歴情報を分析して新たなビジネスに繋げたり、精度の高い集客・誘客など販売戦略に繋げるなどマネタイズを展開していくとの方向も聞く。

しかし、そう簡単でないことは当事者が最も知るところであり、そのようなビジネスが展開できる事業者は、GAFA(ガーファ、Google,Apple,Facebook,Amazonの4社)ではないが限られるのではないかとも言われる。

ただ、この思考は「過去の歴史に縛られた遺物であり、プラットフォーマーという新たな産業には馴染まない」と指摘も受けそうであるが、歴史を学び歴史から新たな座標軸を探すことは、縛られるのではなく開放されることとする意見もある。

スマホ決済ビジネスの新たな収益性、ビジネスモデルを何処に求めるのか、その手掛かりになるのが、新たなマネタイズであることは間違いないようだ。

後編に続く(後日掲載予定)