2023年3月31日8:00

ここ数年、世界のさまざまな国でBNPL(Buy Now ,Pay Later「今買って、後で支払う」)が注目を集めている。そこで、BNPL や海外の決済動向に詳しい、日本IBM の安留義孝氏にBNPL の概要や基本モデル、収益モデル、BNPL が流行する国、日本での可能性について解説してもらった。

日本アイ・ビー・エム IBM コンサルティング事業本部

金融サービス事業部 アソシエイトパートナー

安留 義孝

1.BNPLとは何か

(1)BNPLは成長期。そして変革期

2021年9月に米国PayPalが日本の代表的なBNPLのPaidyを27億ドル(約3,000億円・当時)で買収することを発表した。この大型買収は日本でも大きく取り上げられ、日本の一般消費者がBNPLという言葉を認知するきっかけとなった。

同時期には、2021年8月に米国のSquare(現:Block)がオーストラリアのAfterpayを290億ドル(約3兆円・当時)で買収し、2021年10月に米国のStripeとスウェーデンのKlarnaが業務提携している。

日本でも、三菱UFJ銀行が2022年末に東南アジアでBNPLを展開するAkulakuへの出資、国内で「後払い」を展開するカンムとの業務提携を発表している。コロナ禍によるECの成長に伴い急成長を遂げたBNPLだが、アフターコロナ、ウィズコロナの時代に入り、さらなる成長を目指した変革期を迎えている。

(2)BNPLとは

改めて、BNPLとは何かということを確認したい。BNPLとはBuy Now , Pay Laterの頭文字をとった略語であり、日本語に訳せば、「今買って、後で支払う」ことができる決済手段のことである。コロナ禍において、オンラインショッピングやデリバリーサービスの成長に伴い急成長した決済手段であり、スウェーデン発のKlarna、オーストラリア発のAfterpay、米国発のAffirmは世界的な企業へと成長している。

なお、BNPLと一言で語られるが、共通するのはクレジットカードではない「後払い」ということだけである。最近では現金、国際ブランド系のクレジットカード以外の決済方法を指すAlternative Payment Methods(APM)の1つとしても期待されている。

国や地域ごとに歴史、文化・習慣、国民性、レギュレーション、そして金融サービスの普及状況(銀行口座保有率、クレジットカード保有率など)が異なるため、欧州ではデビットカード、中国ではコード決済のように主要な決済手段が国や地域ごとに異なるのと同様に、BNPLも国や地域ごとにサービスは異なる。当然、BNPL事業者ごとにもさまざまなサービスが提供されている。

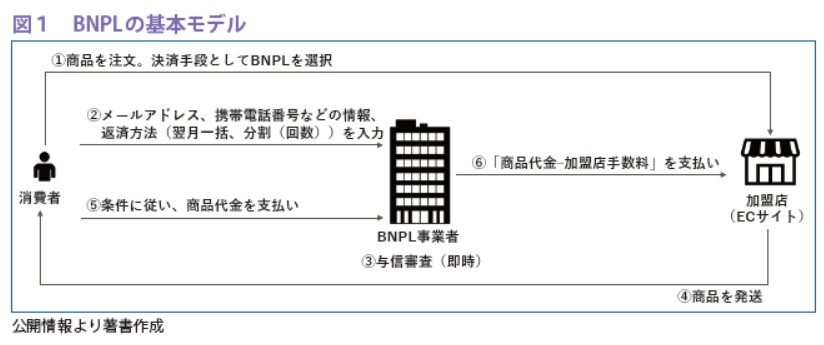

(3)BNPLの基本モデル

国や地域ごと、そして事業者ごとにサービス内容は異なるが、BNPLの標準的なモデルはある。BNPL事業者が消費者の購入した商品の代金を立替えて加盟店に支払い、消費者が「後払い」で一括、もしくは分割でBNPL事業者に商品の代金を返済するというものである。以下、BNPLを利用したオンラインショッピングの流れを示す。

①消費者は加盟店(ECサイト)で、欲しい商品を注文し、決済方法でBNPLを選択する。②消費者はBNPL事業者が指定するメールアドレスや携帯電話番号などの簡易的な情報を入力し、返済方法(翌月一括、分割の回数など)を指定する。③BNPL事業者は消費者が入力した情報をもとに即時に与信審査を実施する。④加盟店(ECサイト)は消費者が審査を通過すれば商品を発送する。⑤消費者は商品到達後に商品に問題がなければ、条件に従い商品の代金をBNPL事業者に返済する。なお、金利や手数料の有無は条件次第である。⑥BNPL事業者は商品の代金から手数料を差し引いた金額を加盟店(ECサイト)に支払う。

なお、③で実施する与信審査だが、クレジットカードは「人」を審査するが、BNPLは「取引」を中心に審査することが多い。そのため、クレジットカードの審査では生年月日、住所、勤務先、勤続年数、年収などの個人情報が必要となるが、BNPLの審査では必要がない場合が多い。

BNPLの与信審査の一例となるが、商品の送付先住所はホテルや空き地ではなく住宅地か、換金性の高い商品を繰り返し購入していないか、過去の取引と乖離はないか(利用端末、購入時間帯、商品の趣味嗜好や価格帯等)などを審査している。送付先が空き家であれば、商品を持ち逃げされる可能性があり、いつもは昼間にビジネス書を購入している人が、突然、夜中にアニメの動画を購入すれば、なりすましの可能性も否定はできない。

返済方法は基本的には30日以内など指定日までの一括払い、Pay in 4と呼ばれる4回分割払いなどの短期分割払い、そして数カ月から数年かけて返済する長期分割払いの3パターンである。消費者はその時の懐具合や近々の収支計画に応じて、取引ごとに無理のない返済方法を選択することができる。

なお、Pay in 4の返済サイクルは、オーストラリアや米国では、金利、手数料なしで2週間ごととなるが、これはオーストラリア、そして米国のブルーカラーの給与が2週間ごとの支給という習慣に合わせたものである。現時点では給与の支給が基本的に月1回の日本では、オーストラリアや米国流のPay in 4をそのまま適用することは難しい。これも文化・習慣の違いによるものの一例である。

(4)BNPLの収益モデル

BNPL事業者の主な収益は「加盟店からの手数料」、「消費者からの金利と手数料」、「消費者からの延滞金利と延滞手数料」である。

「加盟店からの手数料」はBNPLの収益の柱であり、一般的にクレジットカードよりも高額な手数料を徴収している。加盟店の業種業態、取扱商品、取引実績などにより異なるが、Klarnaは3~6%、Afterpayは4~6%、Affirmは6%程度の手数料を徴収している。さらに加盟店から固定費を徴収している場合もある。

「消費者からの金利と手数料」だが、BNPLは消費者からは金利も手数料も徴収しないと言われることもあるが、そこまで都合のよい話はない。クレジットカードでも翌月一括払いでは金利や手数料を徴収されることはないが、リボ払いでは金利や手数料が徴収されるのと同様に、BNPLでも条件次第で金利や手数料が徴収されることがある。Klarnaでは6カ月以上の分割払いでは金利を徴収し、Affirmも返済期間が12カ月以上、もしくは1,000ドル(約1万3,000円)以上の取引の場合には最大30%の金利を徴収している。

そして「消費者からの延滞金利と延滞手数料」だが、『BNPL事業者は延滞金利や手数料を前提としたビジネスモデルを構築している』と指摘するBNPLに批判的な評論家がいるが、決してそのようなことはない。そうであるならば、回収コストだけでも収支は合わなくなり、貸倒れのリスクが大き過ぎる。とはいうものの、Klarnaは最大7ドル(910円)、Afterpayは最大25%の延滞金利や延滞手数料を徴収している。

BNPL事業者は消費者から金利も手数料も徴収しないボランティアではない。そして加盟店から手数料を取り過ぎてしまえば、加盟店がBNPLを導入する可能性は低くなってしまう。BNPL事業者は消費者と加盟店とのバランスを上手くとったビジネスモデルを構築している。

(5)クレジットカードとの比較

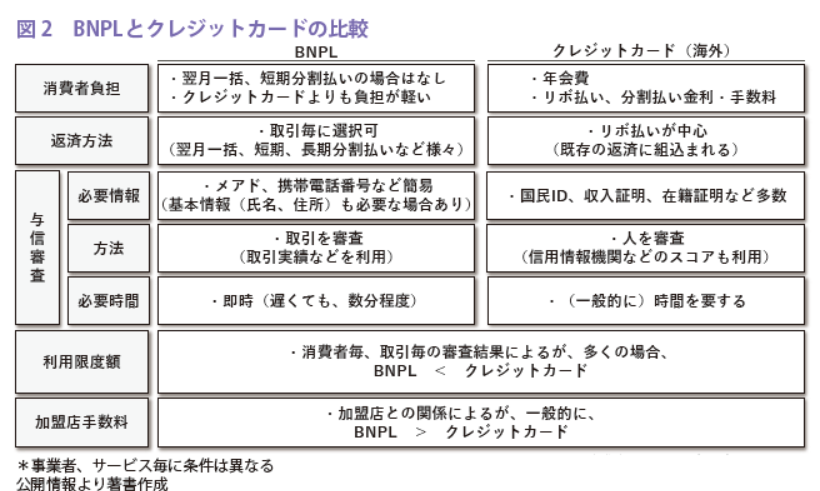

次に「後払い」の代表格であるクレジットカードと比較し、BNPLのメリットとデメリットを明確にしたい。なお、以下の比較は一般的なものであり、BNPL事業者、クレジットカード会社によって条件は異なる。

まず、消費者負担だが、クレジットカードは最近では無料のものも増えたが、基本的には年会費、そして分割払いやリボ払いの場合には金利や手数料が必要となる。一方、BNPLは、年会費は必要なく、翌月一括払いや短期分割払いであれば、金利や手数料が不要の場合が多い。海外ではクレジットカードの返済は日本と異なり、リボ払いが中心となるため、金利や手数料を払いたくないためにBNPLを利用するという消費者は多い。消費者負担という点ではBNPLの方が優位である。

次に返済方法だが、海外のクレジットカードの返済方法はリボ払いが中心である。そのため、毎月100ドル(約1万3,000円)など決められた返済額の中に組み込まれて返済を続けることになる。そして、リボ払いの返済額の内訳はわかりにくい。元本がいくらで、金利や手数料がいくらかを把握して返済している消費者は少ない。しかし、BNPLであれば、消費者は取引ごとに自分のライフプランなどに応じて、自由に翌月一括払い、もしくは返済期間や返済額を指定した返済方法を選択できる。当然、必要となる金利、手数料も明確である。

そして与信審査の方法だが、そもそも審査の対象がクレジットカードとBNPLとでは異なる。クレジットカードが消費者という「人」を審査しているのに対し、BNPLは「取引」を中心に審査している。そのため、クレジットカードの入会時には生年月日、住所、勤務先、勤続年数、年収などの個人情報が必要となるが、BNPLではメールアドレスや携帯電話番号など簡易な情報だけで済むことが多い。BNPLの方がはるかに手間なく簡単に利用ができる。審査に要する時間も、最近では即時に審査結果が判明するクレジットカードも増えてはいるが、一般的にはBNPLの方が速い。よって、クレジットカードを保有していなくても、欲しいと思った瞬間にBNPLを気軽に申込み、ショッピングを楽しむことができる。また「人」ではなく、「取引」を中心に審査を行うため、年収が低い消費者や信用履歴(クレジットヒストリー)が少ない消費者であっても、BNPLでは審査を通過する可能性がある。消費者も多様化し、幅広い層の消費者が利用できる点ではBNPLの方が優位である。

しかし、逆に、この優勢性がBNPLの最大の弱点でもある。返済意思が強くない消費者に利用されてしまうと、回収にコストがかかり、貸倒れにより収益が悪化する可能性も高まってしまう。

加盟店手数料は業種業態、取扱商品、取扱高、そして契約条件次第となるが、一般的にクレジットカードよりもBNPLの方が高い。しかしながら、条件が悪いにも関わらず、すでに多くの加盟店がBNPLを導入している。加盟店が高い決済手数料を支払ってでもBNPLを導入する理由は以下と考えられる。

まずは「今はゆとりがない(現金、預貯金がない)消費者の離反防止」である。今は手元に現金がない、クレジットカードの利用枠がないという消費者であっても、BNPLを利用できれば、商品を購入することができる。機会損失の削減、カート落ちの削減を狙ったものである。さらにクレジットカードの限度額を心配することなく、また手持ちの現金や預金残高も関係なく、アップセル(ワンランク上の商品を購入する)やクロスセル(関連商品のついで買い)の可能性も高まる。

また、「クレジットカードを保有しない新規顧客の開拓」も期待できる。クレジットカードを保有していない、使わない消費者でもBNPLを利用できれば、商品を購入する可能性は高まる。さらにクレジットカードの審査を通過できない消費者であっても、「取引」を中心に審査するBNPLならば通過する可能性がある。またクレジットカードを新規で申し込むよりも、BNPLを利用する方が手続きも簡単で、審査結果も即時に判明するため、その場の勢いで商品を購入するかもしれない。「鉄は熱いうちに打て」ということである。

そして、「オンラインショッピングとの相性の良さ」である。オンラインショッピングの際には情報漏えいのリスクを回避するためにクレジットカード番号を入力したくない消費者は多い。BNPLならば、その心配なく、安心してオンラインショッピングを利用できる。また携帯電話番号やメールアドレスなど、その場で簡単に入力できる情報だけで利用できるため、申込時の離脱を防止できる。大量の情報を入力している途中で、欲しいという気持ちが冷めてしまうこともあるが、BNPLではその心配はない。さらに電車やバスでの移動中にネットサーフィンで欲しい商品を見つけた場合でも、BNPLであれば、携帯電話番号やメールアドレスだけで利用できる。クレジットカード番号を暗記している消費者は多くはなく、大衆の面前で財布からクレジットカードを出すのもやりたくない行動である。

(6)BNPLが流行する国

日本に先行して海外で流行するBNPLだが、流行には地域的な傾向がある。BNPLを牽引するKlarnaの地盤であるスウェーデンではECサイトでのショッピングの23%がBNPLでの決済であり、もはや日常生活には欠かせない決済手段となっている。他の北欧諸国も、ノルウェー(15%)、フィンランド(12%)、デンマーク(8%)とBNPLでの決済の割合は高い。またAfterpayの地盤であるオセアニアでも、オーストラリア(10%)、ニュージーランド(10%)とBNPLでの決済割合は高い。そして、ドイツ(19%)、オランダ(9%)、ベルギー(7%)、英国(5%)が「ECの決済でBNPLが利用される割合が高いトップ20カ国」(Top 20 BNPL nations ranked by e-commerce size and market share 2021.5)のベスト10にランクインしている。欧州の8カ国、オセアニアの2カ国がベスト10にランクインされていることからも、欧州、そしてオセアニアではすでにBNPLが特別な決済手段ではなく、日常生活に溶け込む決済手段としての地位を確立していると思われる。

ちなみに、日本は3%とまだまだ成長の余地を残しており、インド、インドネシア、フィリピン、シンガポールも日本と同程度の利用状況にある。先進国だけではなく、アジアでもBNPLの普及は始まっており、そして成長の余地を残している。

(7)日本での可能性

日本のキャッシュレス決済といえば、1990年代までは「後払い」であるクレジットカード一択であったが、2000年以降に登場したキャッシュレス決済手段である電子マネー、コード決済はともに基本的には「前払い」決済である。そのため、ミレニアル世代、Z世代などの若い世代では、キャッシュレス決済といえば、「前払い」というイメージが強いかもしれない。しかしながら、「前払い」にはデメリットもある。事前にチャージが必要であり、また残高不足の懸念もつきまとう。そのため、コード決済の利便性を活かしつつ、「前払い」のデメリットを解消できる、「PayPayあと払い」などのクレジットカードではない新しい「後払い」が登場している。

さらに、フリーランス、ジョブホッパー、ベンチャー企業家などの働き方も一般化している。加えて、170万人を超える外国人労働者の存在もある。彼らは十分な収入があったとしても、勤続年数や雇用形態などを理由として、従来の与信審査ではクレジットカードの審査を通過しない可能性がある。しかし、彼らの中には、返済意思が強い優良な顧客となる可能性が高い消費者が含まれるのも確かである。今後は、AIなどを活用して、従来の与信審査とは異なる、返済意思が強い消費者を選別した新しい「後払い」の成長も期待される。

今後、日本でも、新しい「後払い」、つまりBNPLには、金融機関以外にも、異業種、FinTech企業、さらには東南アジアを中心に海外企業も参入すると予想される。

BNPLの流行が到来した際には、BNPL事業者が適切な与信審査を行い、消費者が返済できる範囲で利用するマインドが必要となる。その時に初めて消費は活性化し、経済は再生するはずである。逆に事業者による適正な与信審査と消費者の適正な利用ができない時は過剰融資や多重債務者の増加が社会問題となり、失われた30年は継続されることになる。BNPLはアフターコロナ、ウィズコロナの時代の経済再生のカギを握っているといっても過言ではない。

なお、本稿は著者個人の見解であって、所属する組織の見解を示すものではないことをお断りさせて頂く。

※レポート「ペイメント&カードビジネス年鑑2023-2024」では、上記のBNPLの概要に加え、海外のBNPL、日本の後払いの動向を詳細に解説してもらっている。