2023年8月22日8:00

電子決済等代行業を規定した改正銀行法の施行から5年。改正法に基づき、銀行と電子決済等代行業者とのAPI連携によるサービス提供が広がる中、一般社団法人電子決済等代行事業者協会が「参照系APIの技術的改善に関する提言」をまとめ、公表した。同協会は参照系APIの技術的改善の活動を継続するとともに、より利便性の高い金融サービス提供のために、更新系API連携の普及拡大を推進したい考えだ。

改正銀行法施行から5年 電代業の業界団体が課題を棚卸し

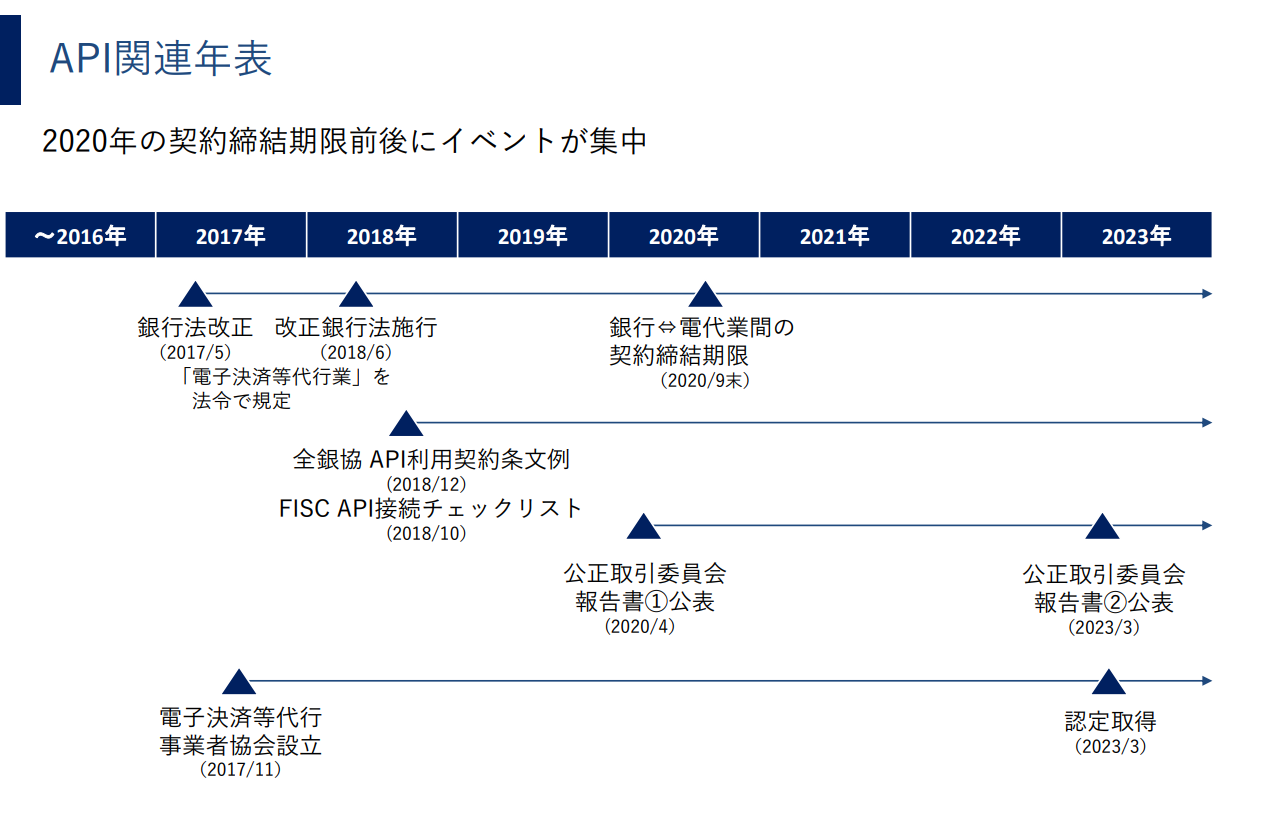

電子決済等代行業(以下、電代業)を規定した改正銀行法が2017年5月に成立。2018年6月の施行から、今年で5年が経過した。電代業とは、預金者の委託を受けて、銀行から口座に関する情報を取得し、預金者にサービスを提供する事業者のことを指し、たとえば家計簿アプリを展開する企業などが含まれる。

改正法では、銀行と電代業者間の契約締結期限を2020年9月末までとしていた。これにより主要な金融機関と電代業者とのAPI利用に関する契約締結はほぼ完了している。ユーザーは安全かつ快適に口座情報を取得できるようになったが、この間に新たな技術的課題も見えてきた。一般社団法人電子決済等代行事業者協会では、これらの課題を棚卸しし、建設的な改善策の方向性を見出すことを目的に、「参照系API技術的改善に関する提言」をとりまとめ、8月10日に公表した。

この活動に携わったのは、同協会会員有志および事務局と、GMOあおぞらネット銀行、住信SBIネット銀行、みんなの銀行の3行。昨年から今年にかけて2回の会合を持ち、7月の書面決議を経たうえでの公表となった。

3類型8つの方策を提示 継続して進捗状況を調査・発表

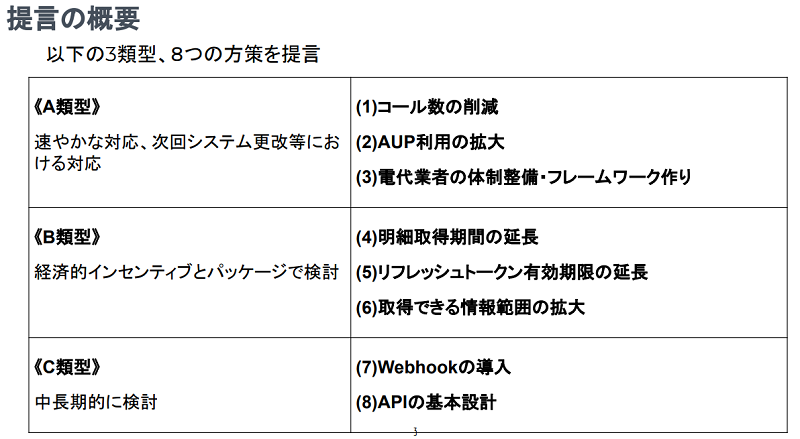

8月10日に開かれた報道関係者向け勉強会では、awake 代表取締役で同協会 スタディグループ長の山本聡一氏が提言の内容を解説した。速やかに改善が可能なA類型、コストがかかるためビジネス化などによる経済的メリットの創出とパッケージで検討する必要があるB類型、中長期的視点で実現を目指すC類型の3類型に分け、8つの方策が示されている。

A類型の方策は3つ。1つ目は、口座情報取得にかかわるコール数の削減。無駄なコールをなくし、1回のリクエストで取得できる情報量を増やすことなどで、コストを低減する。2つ目は、AUP(Agreed Upon Procedures)利用の拡大。電代業者と銀行が1対1で行うのが基本のセキュリティチェックを、監査法人が一括して行うようにすることで、審査の効率化を図る。現在AUPに参加している金融機関は全130のうち70ほどだが、活用のメリットを発信し、より多くの参加を呼び掛ける。3つ目は、電代業者の体制整備・フレームワーク作り。金融機関からの指摘にも耳を傾け、適切・迅速な対応ができるよう体制を強化する。

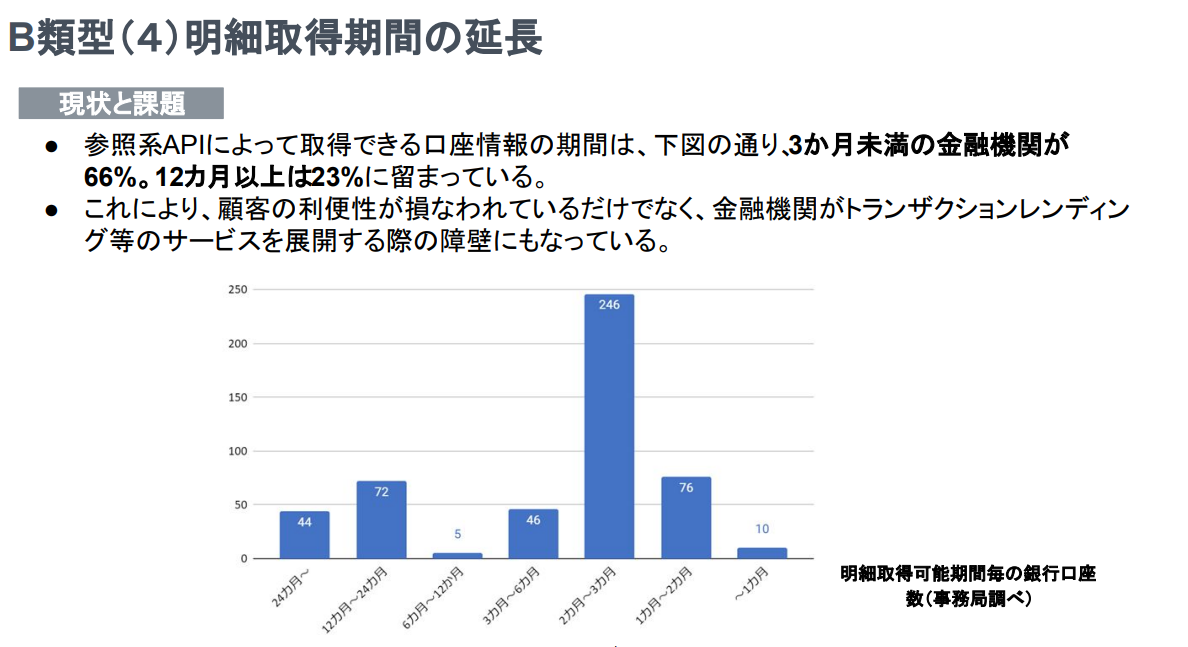

B類型の方策は3つ。1つ目は、明細取得期間の延長。取得できる口座情報の期間が3カ月未満の金融機関は66%で、12カ月以上は23%にとどまっている。トランザクションレンディングなどのサービスを展開する際の与信情報として活用したり、確定申告に必要な情報を一括して取得するためには、18カ月以上とすることが望ましい。

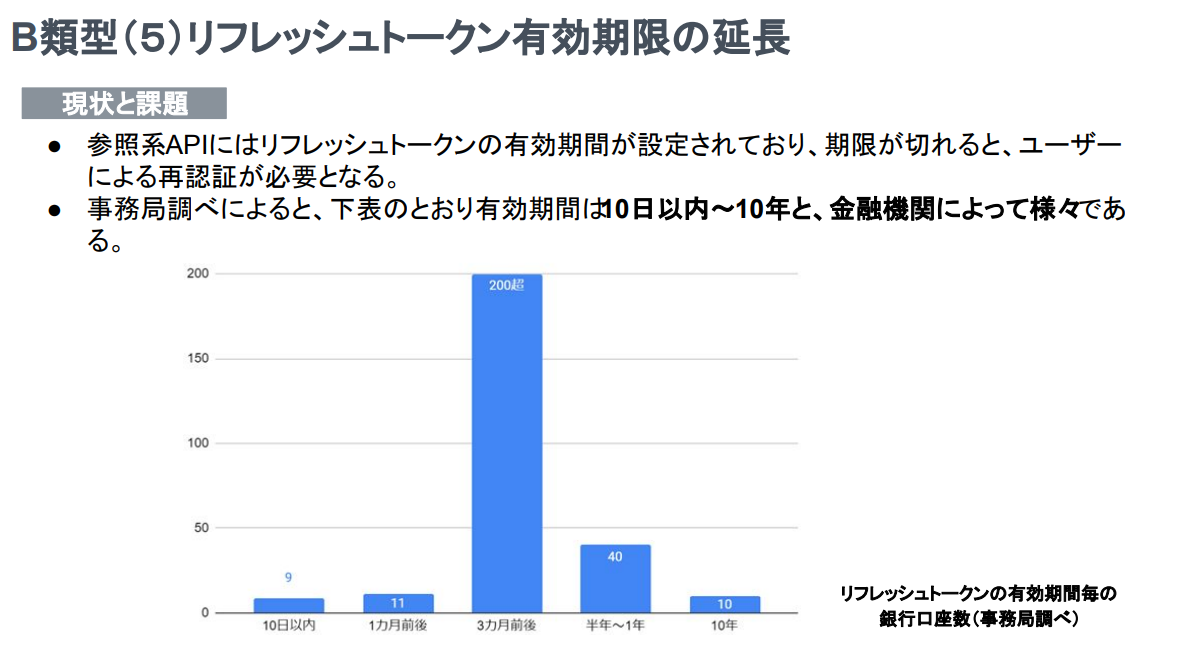

2つ目は、リフレッシュトークン有効期限の延長。期限が切れるとユーザーによる再認証が必要となるので、ユーザビリティの面からは無期限であるに越したことはないが、セキュリティ面や、利用のないユーザーのトークンを有効にし続ける事業者側のコスト負担面も考慮する必要がある。

3つ目は、取得できる情報範囲の拡大。大きな問題として浮上しているのは、取引明細を一意に特定できる識別IDがないため、正確な情報連携ができないことだ。これを解決するためには、取引した時間や、取引後残高などの情報が必要になる。一方、ユーザー利便性の観点からは、普通預金口座情報は閲覧できても、当座預金、外貨預金、住宅ローンなどの情報を参照系APIで取得できる金融機関が限定的だということが挙げられる。当座預金口座については、少なくとも法人については全行で取得できることが望ましい。また、銀行によって取得できる情報項目が異なると、電代業者が提供できるサービスが限定されるので、この点からも公開する情報項目は統一されていることが望ましい。

B類型の3方策に関しては、経済的メリットをどのように創出していくかがカギ。金融機関の口座保有者に対してわかりやすいメリットを提示できるサービスとして、明細取得期間の延長、トークン有効期限の延長などから始めてみる。また、金融機関と電代業者が提携して、レンディング事業や家計簿事業などを展開して経済効果を上げることを提案している。

C類型に挙げられているのは2方策。1つ目は、口座の入出金などがあった際にリアルタイムで外部サービスに通知が送付されるWebhookの導入。これによって電代業者は情報取得に利用するコール数を大きく削減することが可能になる。しかし導入主体である金融機関側には、大きなコスト負担がかかることになる。2つ目は、APIの基本設計の根本的な見直しだ。現在のところ参照系APIは銀行のインターネットバンキングの補完的地位にとどまっており、それ以上のユーザー体験を提供できていない。しかし将来は、インターネットバンキングとは別個に独自で完結するさまざまなサービスが展開されることになるだろう。その世界を見据えて、今一度ゼロベースでAPIのあり方を再検討することが必要ではないかと提言している。

これら提言内容の進捗については、同協会事務局が定期的にモニタリングし、電代業者数、提供サービス数、APIコール数、Webhook整備銀行数などの数字を公表していくことにしているという。

電子マネーによる決済情報の取得方法は? 今後は「更新系API」接続の推進に注力

山本氏の提言の解説に続いて、「電代業のこれまでとこれから」と題して協会の理事および会員によるパネルディスカッションが行われた。

このコンテンツは会員限定(有料)となっております。

詳細はこちらのページからご覧下さい。

すでにユーザー登録をされている方はログインをしてください。