2024年2月28日8:20

みんなの銀行は、2024年1月24日、BaaS(Banking as a service)活用によるDX戦略および顧客体験の向上をテーマに「”みんなのBaaS”セミナー」を開催した。当日はみんなの銀行 取締役頭取 永吉 健一氏がBaaSについての考え方や今後の可能性、同社のアライアンス形態について紹介した。

日常の消費購買行動と金融行動をシームレスに 金融機能・サービスをAPIを介して事業者に提供

金融業界はもちろん、それ以外の業界でもBaaSは1つのキーワードとなっている。”みんなのBaaS”セミナーは、みんなの銀行が考えるBaaS、もしくはEmbedded Financeを事業の中に実際に組み込み、利用している事業者とのディスカッションを通じて、事業でどう活用しているか、今後どのような世界を目指していくかを広くシェアする場となった。永吉氏以外にもユナイテッド・スーパーマーケット・ホールディングス(U.S.M.H)、パーソルテンプスタッフ、三井住友海上プライマリー生命保険という3つの企業の事例を紹介。2時間30分にわたる長丁場のセミナーとなったが、リアル、オンラインのハイブリッドで多くの視聴者が参加したという。

永吉氏は福岡フィナンシャルグループの福岡銀行において、FinTechが話題になる前から新たな金融サービスのプロジェクトに従事し、銀行代理業を使った新しいプラットフォームサービスとしてiBankマーケティングを立ち上げた後、みんなの銀行の頭取となった。

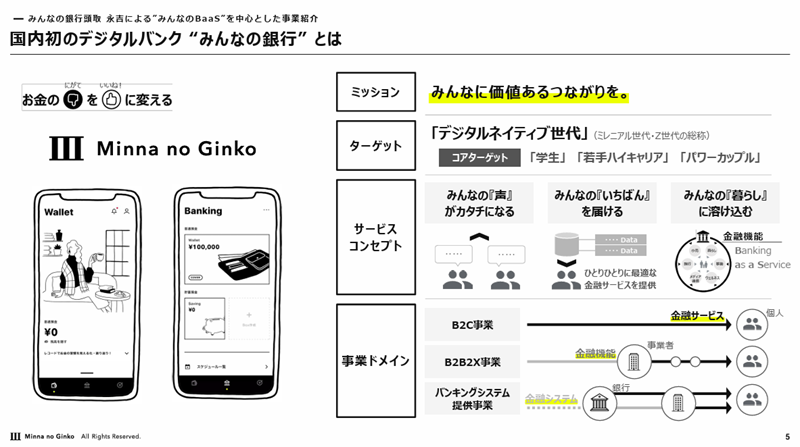

みんなの銀行は国内初のデジタルバンクで、イラストによる紹介や、利用者にとってのUI(ユーザーインターフェース)/UX(ユーザーエクスペリエンス)などをとても大切にしているという。「みんなに価値あるつながりを。」をミッションに掲げ、銀行が提供する商品、サービス、システム、業務プロセスすべてをゼロベースから設計・構築しているのが特徴だ。デジタル化の進展に加え、ユーザーの価値観や行動が変化する中、従来の金融仲介業の枠を超え、銀行の使命や役割を再定義した新たな銀行としてチャレンジしている。

スマートフォン完結型の銀行として、利用者はスマホさえあれば誰でも利用可能だ。中でもデジタルネイティブ世代と呼ばれる30代、40代以下の利用者を主なターゲットに捉え、そうした世代にとって一番使いやすい銀行サービスを目指している。

同社では3つのサービスコンセプトを実現するために銀行サービスを提供しているが、「みんなの暮らしに溶け込む」では、銀行サービスを意識せずに日常の消費購買行動と金融行動がシームレスにつながる世界観をつくるため、新たな事業領域としてBaaSにチャレンジしている。

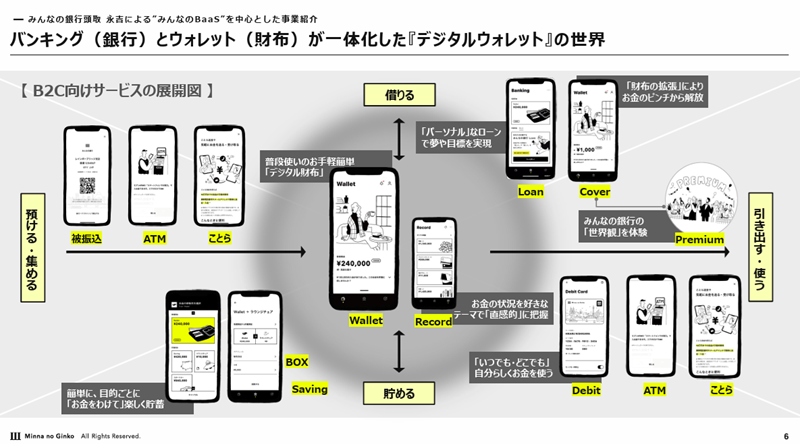

現在は先行して、BtoC事業として個人向けに金融サービスを展開しているが、Walletはお財布の中に入っている残高というコンセプトとなり、そこから派生的に銀行が提供しているお金を預ける・集める、借りる、貯める、送る機能などをユーザーライクに、操作性を意識したサービスで提供しているという。

みんなの銀行は2023年9月時点で82万口座を獲得しており、今年度末に100万口座を目指している。30代以下の利用者が73%を占める。永吉氏は「メガバンクや地方銀行は全く真逆のポートフォリオとなっていて、40代以降の利用者が7割を占め、30代以下が3割なので、未来の銀行、未来のお客様の新しい銀行づくりをしています」と話す。また、デジタル完結でビジネス展開しており、デジタルサービスに県境やブランドの概念はないため、全国の47都道府県に人口の割合とほぼ同じ利用者がいることも特徴だという。

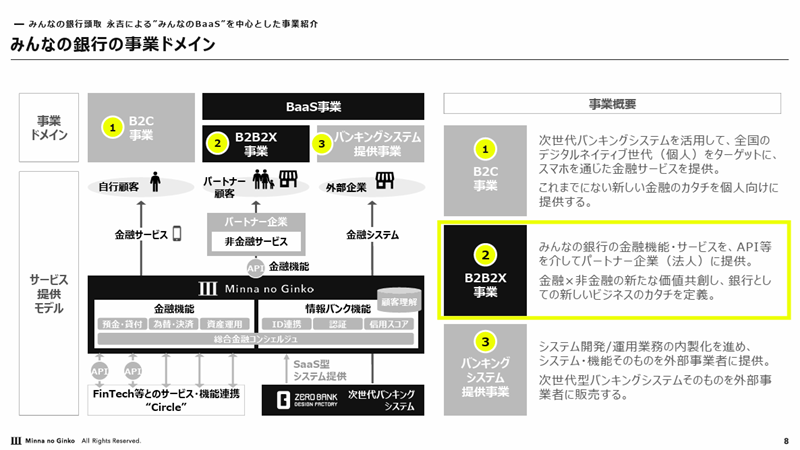

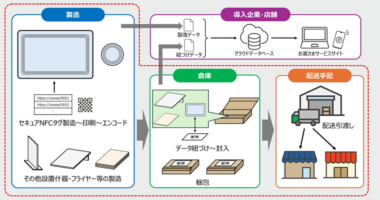

BtoC事業に加え、B2B2X事業では、みんなの銀行の金融機能・サービスを、API等を介してパートナー企業(法人)に提供している。永吉氏は「我々の金融機能をパートナー企業の皆様に裏側からAPIで提供して、パートナー企業のエンドユーザーの方に金融サービスをシームレスに届けていきます」と説明する。金融×非金融の新たな価値共創し、銀行としての新しいビジネスのカタチを定義している。また、システム開発/運用業務の内製化を進めており、システム・機能そのものを外部事業者に提供するバンキングシステム提供事業も行っている。海外を中心にデジタルバンクが作れるパッケージシステムの提供を進めているそうだ。

BaaSとEmbedded Financeの違いは? 金融を利活用するメリットとは?

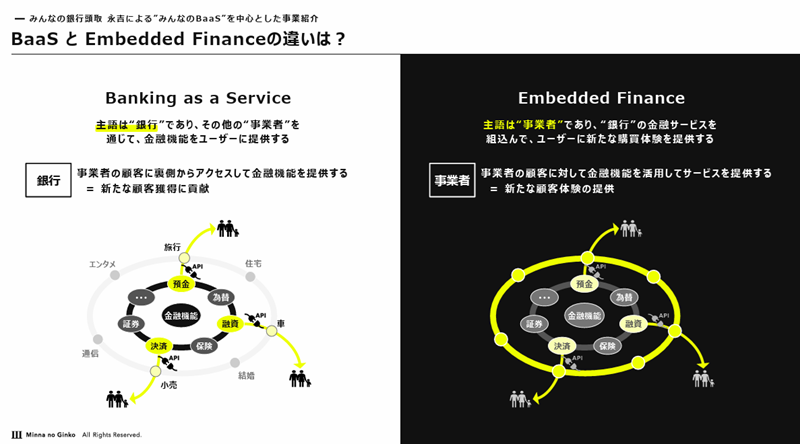

金融情報を提供するニッキンによると、BaaSは「もともと金融機関が 提供してきた銀行機能やサービスを、APIを利用してさまざまな企業が自社のサービスに組込める仕組み」のことを指すという。銀行が持ってるさまざまな機能をAPIにより、各事業者の裏側に組み込んでいくというコンセプトとなる。例えば、生成AIに聞いても「金融機関がAPIインターフェースを通じていろんな機能を提供する」と回答している。また、BaaSと同様にEmbedded Financeは“組込型金融”と言われるが、直訳すると「金融以外のサービスを提供する事業者が金融サービスを既存サービスに組み込んで金融サービスを提供する」となるそうだ。

永吉氏は「主語が銀行なのがBaaS、事業者なのがEmbedded Finance」であるとした。BaaSとEmbedded Financeは表裏一体で、どの角度からサービスを見るのかの違いだという。重要なことは、エンドユーザーの真のニーズは銀行だけではわからないことだ。事業者は自社の購買データ等を保持しており、エンドユーザーが求めるものを銀行と事業者で共に考え、一緒に新たな顧客体験を共創することが大切だとした。

金融機能と事業者のサービスを連携させることで、例えば、「スーパーマーケットのアプリ内 で『決済』までが完結する」「旅行会社のサービス内で (旅行資金の) 積立『預金』できる」「カーショップのサービス内で 『ローン』を組むことができる」といった活用が可能となる。

金融機能を活用するメリットは多くあるが、スーパーマーケットでの決済機能の提供では、銀行口座にあるお金で決済でき、収支の管理などもできる顧客体験を提供できる。また、金融(決済)と非金融(購買情報)のデータを組み合わせると、マーケティング展開により顧客のさまざまな嗜好性が見えてくる。さらに、「大幅に決済コストを低減したソリューションを提供できますので、今払っている決済コストが安くなり、銀行にとっては新たな収益が入ってくる効果がそれぞれあります」と永吉氏は話す。

旅行についても預金の機能を組み合わせると、アプリ内でコツコツと旅行に先立つお金を積立貯金できる。旅行会社にとっては口座利用者が貯めているデータを活用してマーケティングが可能になる。さらに、マーケティングの高度化により、機を逃さずに旅行商品を販売することが可能だ。

例えば、カーショップなどでは、ローンのサービスが自社の店頭やWebアプリケーションからダイレクトに申し込みができる。また、車両情報以外の金融情報(ライフイベントや家計情報)へアクセスできたり、銀行代理業の範囲で金融収益を手にできる。

Embedded Financeの3つの課題や日本での可能性は? 3つのアライアンス形態、決済は有望に

このコンテンツは会員限定(有料)となっております。

詳細はこちらのページからご覧下さい。

すでにユーザー登録をされている方はログインをしてください。