2020年7月9日11:50

金融データプラットフォーム「Moneytree LINK」を提供するマネーツリーは、2020年7月7日に同社の金融データプラットフォームを説明する記者説明会を開催した。

1,330万の口座情報、21億以上のデータを保管

マネーツリーは2012年に起業し、現在は日本とオーストラリアで事業を展開している。同社では、2013年から資産管理ツール「Moneytree」を展開。クレジットカードはもちろん、銀行、電子マネー、ポイント・マイル、証券などの金融サービスを一元管理可能だ。また、システムの基幹部分を切り出した金融データプラットフォーム「MoneytreeLINK」は、メイン事業となっており、国内2,700社以上の金融データを集約するAPIを提供している。家計簿アプリ、資産管理アプリとしての役割はもちろん、「金融データプラットフォームになっています」とマネーツリー 代表取締役・創業者 ポール チャップマン氏は話す。

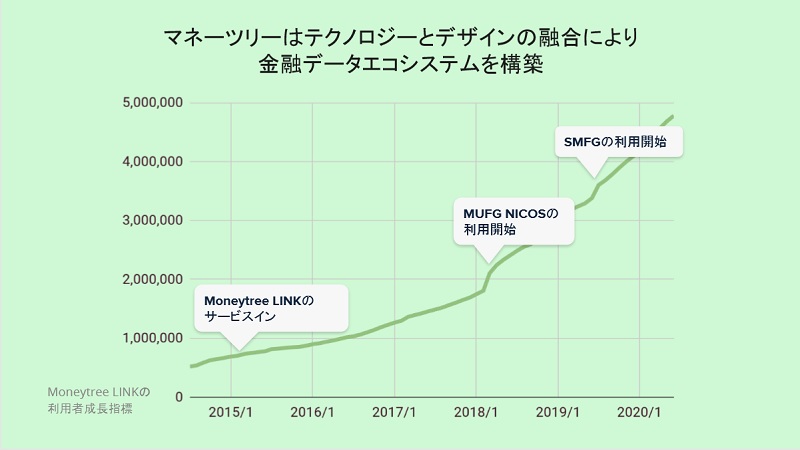

MoneytreeLINKは、2015年から5年で60社以上が採用。三井住友銀行、みずほ銀行など29行が導入企業として名を連ねる。現在は金融機関に加え、会計、不動産、証券、ERPなどの業種に拡大している。また、パートナー企業を含め、450万以上のプラットフォーム利用者を有している。さらに、1,330万口座以上の口座情報を安全に保管しており、21億以上のデータを保管している。チャップマン氏は「マネーツリーはテクノロジーとデザインの融合により、金融データのエコシステムを構築しています」と強みを口にする。三菱UFJニコスや三井住友フィナンシャルグループなどに基盤を提供することで、Amazon AWSのような存在になっているそうだ。

チャップマン氏は、今後は、人々のデジタルアイデンティティが決定的に重要な時代になるとした。金融サービス仲介業の法改正により、保険や証券業界など異業種からの参入が増えると見込んでいる。同社では今後もプラットフォーマーとして個人や企業をサポートする方針だ。

例えば、ローンの申し込み時には、金融データを利活用し、自身のプロフィールを生かして与信審査を効率化するといったことが想定される。個人のセンシティブな情報が利活用されるのであれば、中立的なエコシステムが必要であると考えている。個人と企業のバランスを取り、より公平なデータエコノミーを提供していきたいとした。

Monetree LINKでデータ共有できるメリット

金融データ利活用による可能性については、最高プラットフォーム責任者(CPO) マーク・マグダッド氏が説明した。

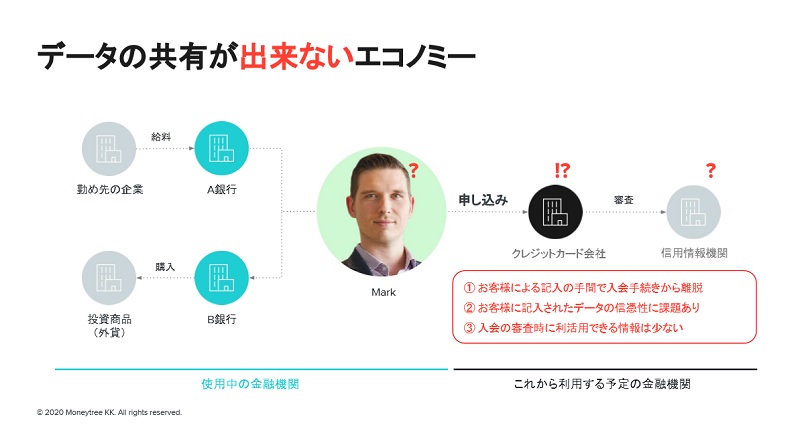

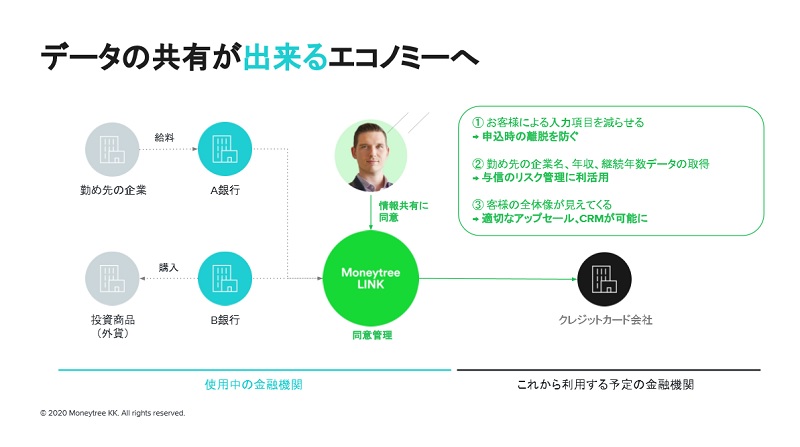

例えば、クレジットカードの新規発行時には与信が行われるが、その際に、①利用者による記入の手間で入会手続きから離脱、②利用者が記入したデータの信ぴょう性に不安がある、③入会審査時に利活用できる情報が少ない、といった点が課題となる。例えば、カード会社がMoneytree LINKを利用した際、勤め先の給与が支払われるA銀行、投資商品を購入するB銀行の情報を集め、利用者が情報共有に同意して、カード会社に情報を渡すことがAPI連携で可能になれば、複数のメリットが生まれるとした。

クレジットカード会社にとっては、①申込時に入力・記入するデータを減らす、②勤め先の企業や年収、勤続年数のデータが取得できる、③利用者の申し込みカードの情報を判別して適切なアップセルやCRMが展開可能、といったことが想定される。現状は構想の段階だが、今後、決済業界でも法改正が進めば、これらのエコノミーの構築は可能になるとマグダッド氏は期待している。

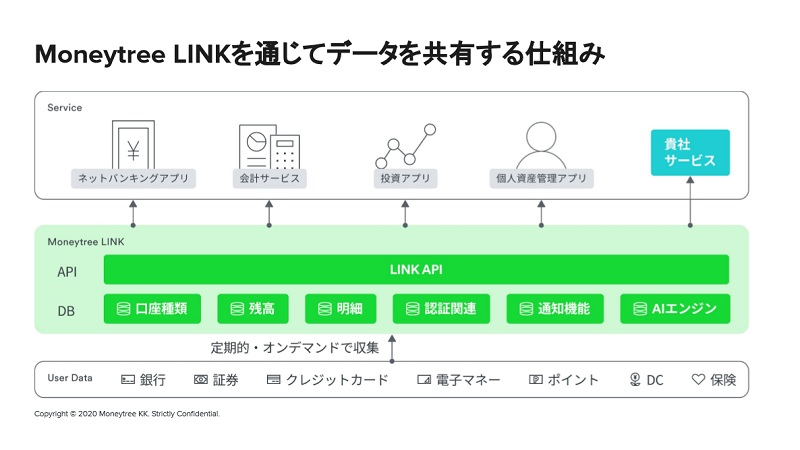

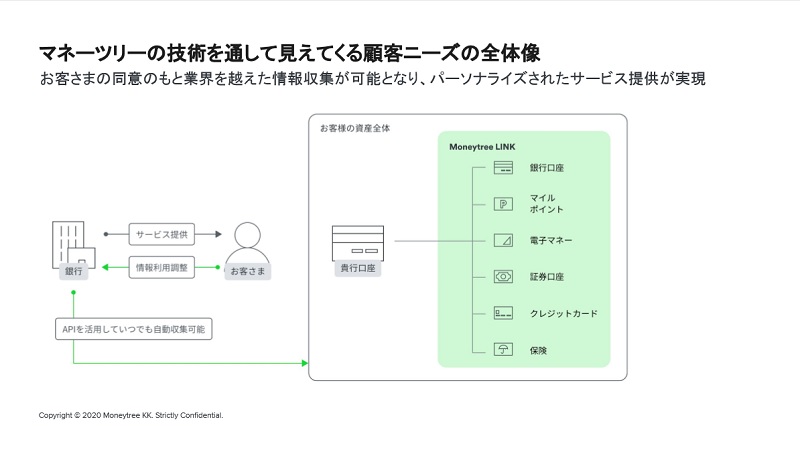

Monetree LINKのデータプラットフォームでは、利用者のデータを取得して、データベースに保有する。そのデータを利用者の同意に基づき、企業に提供することが可能だ。これまで金融間では自行・自社から収集したデータに基づき活動を行っていたが、業界の垣根を超えた情報収集が可能となり、パーソナライズされたサービス提供ができる可能性がある。

なお、Moneytree LINKのAPIが提供する金融データは、個人の銀行口座1,200以上、法人の銀行口座1,100以上、クレジットカード170以上、電子マネー15以上、住宅ローン20以上、確定拠出年金10以上、生命保険10以上、証券口座15以上、ポイントカード25以上となっている。同社ではこれまで銀行業界を中心にMoneytree LINKを提供してきたが、今後は保険業界が有望だとした。

全プラットフォームでTRUSTeを取得

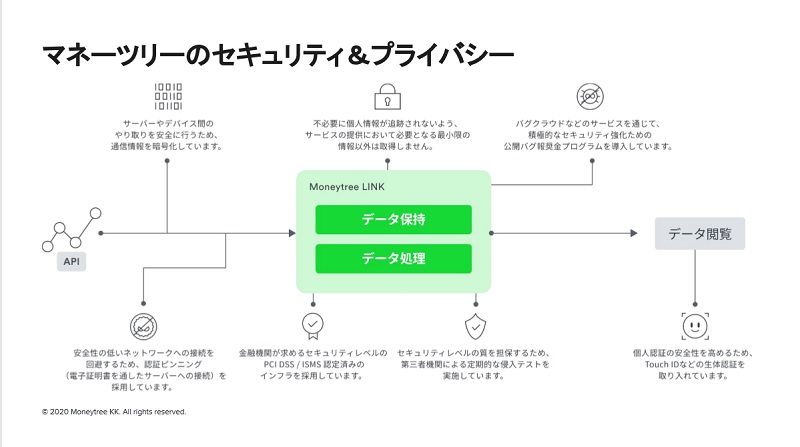

Moneytree LINKは、金融サービスを扱うサービスであるため、セキュリティ強化にも継続して取り組んでいる。同取り組みについては、最高情報セキュリティ責任者(CISO) 梅谷晃宏氏が紹介した。

同社は、電子決済代行業者として登録されている。また、PCIコンプライアンスをはじめ、ISO、SOCといった第三者審査機関によってセキュリティが確認された金融インフラを採用している。さらに、個人情報保護認証規格である「TRUSTe」をiOS、Android、Webの各プラットフォームごとに毎回定期更新している。Webサイトやアプリのセキュリティの検証では、クラウドソーシングセキュリティプラットフォームであるbugcrowd(バグクラウド)との協力により、セキュリティ強化のための公開バグ報奨金プログラムを導入による、システムの脆弱性検査を実施している。