2019年12月9日9:00

カード戦略研究所 浅見俊介

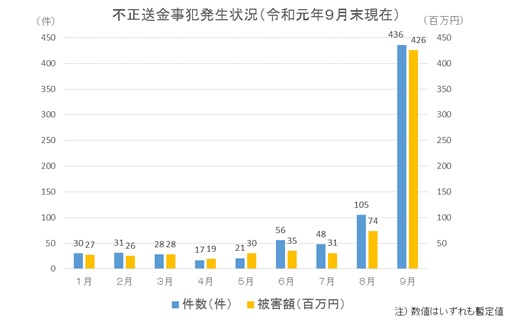

本文に入る前に、「警察庁サイバー犯罪対策プロジェクト」より発表されたネットバンキングの新たな犯罪手口に関する情報について簡単に紹介しておきたい。

『令和元年(2019年)9月からインターネットバンキングに係る不正送金事犯による被害が急増しています。

インターネットバンキングに係る不正送金被害については平成28年(2016年)以降、発生件数・被害額ともに減少傾向が続いており、令和元年上半期(1月から6月までの6か月間)における発生件数は183件、被害額は約1億6,600万円でしたが、8月における発生件数は105件、被害額は約7,400万円、また、9月における発生件数は436件、被害額は約4億2,600万円であり、9月の数値について、発生件数は平成24年(2012年)以降最多、被害額は2番目に多い水準となっています(数値はいずれも暫定値)。』(同プロジェクト)

これらのフィッシング詐欺の具体的手口に関して、

『・フィッシングメールにSMS(ショートメッセージサービス)が使用されている

・正規サイトのURLと誤認させるため、フィッシングサイトのURLにHTTPSから始まるものが使用されていたり.jpドメインが使用されているものもある。

・フィッシングサイトにおいて、インターネットバンキングのアカウントやパスワードの情報のみならず、ワンタイムパスワードや秘密の合言葉等を入力させるなどの特徴がある。』(同プロジェクト)

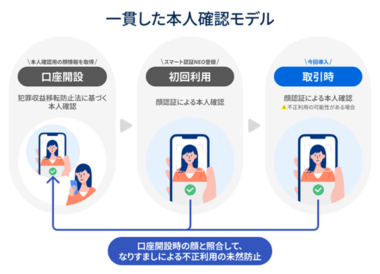

要するに、これまでなりすましなどを防止する「2段階認証」も破られ、リアルタイムに現金を搾取する犯罪が急増しているということである。

スマホ決済においても他人事ではなく「ワンタイムパスワード」だから安心といった安全信仰から脱却し、事業の中心にセキュリティを位置づけた展開が今後さらに重要視され、セキュリティがペイメントビジネスの最優先課題(人・モノ・金)だと自覚できない企業はさらに遅れを取ることになろう。

スマホ決済事業のビジョンを確立

いずれ決済取引が多くなれば多くなるほど赤字が増える収益スキームには限界が来ると前編で指摘したが、一方で、収益性からスマホ決済のビジネスモデルを懸念することは「過去の歴史に縛られた遺物であり、プラットフォーマーという新たな産業には馴染まない」(前編)とした見方に通じる旧来型の経営感覚で、世界に後れを取るガラパゴスを生み出すバックグランドになるのではとの思いもある。

日本では、一度失敗した人に対する評価は厳しく、「失敗を評価する」するといった気風は薄い。新規事業に対する可能性の評価も、過去の失敗の例をネガティブな評価としてしまう方が、ポジティブな評価とするよりもはるかに多い。

スマホ決済を巡るビジネスにおいては、そのような日本型の評価傾向を変えていく期待もあるが、新規決済事業参入の評価は、市場性の発見・予見と収益性の発見・予測である原則は今も変わらない。

そのために求められるのが新規事業の社会に向けたビジョンである。世界各国に話題・波紋を与えているLibra(リブラ)に関して、提案元のフェースブックは次のように宣言している。

『Libraのミッションは数十億人のエンパワーメントにつながる、シンプルでグローバルな通貨と金融インフラを提供することです。」副題として「通貨のしくみを変える。世界経済を革新する。その結果、世界中の人の生活が向上する。」(Libraホワイトペーパー)

中国のAlipay(アリペイ)も同様に、アリペイが人民の生活を変え、社会を変えていくというビジョンを宣言、人民に理解と共鳴を求めている。残念ながら現在の日本をみる限り、そのようなビジョンに出会うのは稀である。

求められる収益力商品・サービス・スキームの開発

理想・理念と実際の現場には乖離がある。その乖離を埋めるべく、暫くは{○○Pay}の新規参入・合掌連合による百花繚乱時代が続く。その一翼を担うために商品開発力は欠かせない。

自社での開発が非効率と考えれば企業統合・提携などにより開発スキル・コストを集約して計画を進めることになろう。ただし忘れてはいけないのは、時流を予見し新商品を次々と開発することは大事であるが、定番となる主力収益商品(キラー)を見極める分析力・判断力がなければ流行(廃れ・流行り)に翻弄されるリスクも想定しなくてはならない。

クレジットカード会社が「必須の課題」としているのが加盟店手数料からリボ収益の拡大(会員から収益を得る)への移行である。消費者を対象にした手数料・利息収入を安定的に確保できるサービス開発はスマホ決済でも今後大きな課題になると思われる。

ビジネスのシンプル化への取組み

業界ではLINEとヤフー統合に代表されるように、企業の統合、合併などの再編が始まっている。急速な発展と事業の成熟化が進む中で、忘れてはならないのが無駄なコストの抑制と、その原因の削除である。

現在ORコードの標準化などでインフラ整備が進んでいるが、中小の加盟店では複数のスマホ決済事業者と個別に契約を結ぶとなると、少額の決済手数料をそれぞれに振込手数料を負担して精算することになる。これに他のカード決済などを加えると中小店の振込手数料だけで「げんなり」してしまう。

また、カード会社の取引コード体系なども各社バラバラでは、共通インフラ(標準化)であっても情報の利活用にコストが掛かり精度も期待できない。

これらは一例に過ぎないが、ビジネス全体を俯瞰したシンプル化で加盟店負担軽減と事業者収益を確保しなくてはならない。

個人金融資産1860兆円へのアプローチ

政府のポイント還元・キャッシュレス化政策を追い風に、先行投資を続けるスマホ決済事業者が、まず得るものはスマホ決済利用者の個人・履歴情報である。この情報を企業への送客やPR・マーケティング活動に結びつけることでの収益を期待することはできるが、それで先行投資赤字を解消までいくであろうか。

やはり個人金融資産1,860兆円(991兆円が現金・預金)を対象にしたリテール決済事業以外のビジネスに期待が高まることになろう。スマホ決済はその991兆円に直接つながるパスポートである。静なる991兆円を動なる991兆円に変えるために、AIの活用などで潜在需要・ウォンツを如何に見いだし、新たな商材を開発(金融・保険・投資など)することで、サバイバル競争を突き抜ける企業戦略の一端が垣間見える。

ただしプラットフォーマーの中立性や個人情報(基本的人権)の保護など難題を背負ったアプローチであることは間違いない。

企業ブランドの向上から株式上場へ

すでに上場を済ませた企業は別にして、未上場のスマホ決済事業者にとって、先行赤字を一挙に解消する手段が株式上場である。あいかわらず日本国内ではIT・フィンテック企業の株式新規公開(IPO)が盛んで、その特徴が赤字企業の上場である。

赤字先行型でありながら企業価値(ブランド)を投資家(特に個人)に認めてもらうために、成長性・可能性の期待が高いIT・フィンテック市場は格好のステージであり、それに連なるキャッシュレス市場への新規参入企業は、政府の後押しもあり魅力ある投資先となろう。

スマホ決済とカード決済の違いはビジネスの拡張性、移動空間でのインタラクティブなビジネスの展開であり、カードを遥かに超えるIT・AI・フィンテック等との親和性である。

その可能性を考えればスマホ決済事業者の先行投資に理解を示す人も多いと思われるが、株式上場という果実を得られるのは一握りの企業かも知れない。

その一握りの企業にしても、国内市場で留まっていれば、国際競争から取り残されてしまう。国もそのことを念頭にキャッシュレス化政策を推進し始めたが、各企業、業界のこれまでのしがらみによる障壁が停滞を引き起こしてしまわないかという疑念はなかなか腐食できない。キャッシュレス産業という新市場の「生みの苦しみ」なのかもしれないが。