2025年4月17日8:00

与信審査の精緻化により、 消費者信用ビジネスの健全な発展を促進

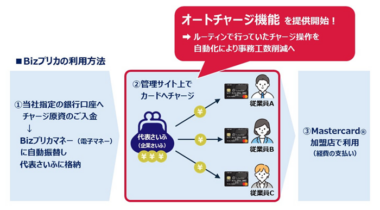

個人信用情報機関のシー・アイ・シー(CIC)は2025年4月1日から、加盟企業に対しクレジット・ガイダンスの提供を開始する予定だ。クレジット・ガイダンスはCICが保有する信用情報(クレジット・ヒストリー)を基に、個々の消費者の信用状態を独自のモデルで指数化したもの(算出理由を含む)。加盟企業に先立ち、2024年11月28日に消費者に対する提供が始められたが、与信事業者への提供が始まることで、与信事業者の審査精度が向上し、与信の適正化が進んだり、新規参入が促進されたりする効果が期待できる。CICのクレジット・ガイダンスが与信ビジネスにどのようなイノベーションをもたらすのか、その可能性を考えてみたい。

一般社団法人 金融財政事情研究会

月刊 消費者信用 編集長 浅見 淳

客観的な取引事実に

基づいて指数を算出

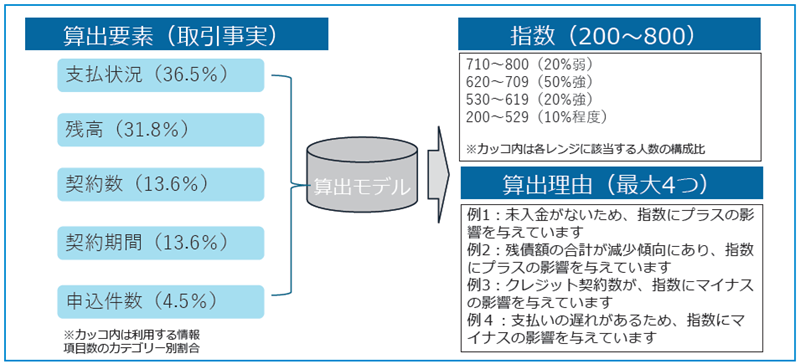

クレジット・ガイダンス(図表1)は、個々の消費者の信用状態を200から800までの3桁の数値として示すものだ。数値が大きいほど信用状態が良好であることを意味しているが、620~709のレンジに該当する人が50%超と最も多い。710~800は20%弱、530~619は20%強、529以下は10%程度なので、単峰型の分布となる。

典:与信事業者への取材を基に筆者作成

クレジット・ガイダンスの指数の算出根拠になるのは、CICが保有する信用情報のうち、客観的な取引事実である契約内容及び支払状況で、生年月日や住所、性別、勤務先などの属性情報は一切使用しない。クレジット・ガイダンスという名称だが、クレジットカード、ショッピング・クレジット(個品割賦、個別クレジット)だけでなく、消費者ローンなどを含め、それらの与信サービスを利用したり、返済したりした履歴(クレジット・ヒストリー)に基づいて算出される。

消費者の信用状態を表す指標といえば、フェア・アイザック社のFICOという信用スコアが有名だが、FICOの算出には属性情報も使われている。また、Alipayの「芝麻信用」も信用スコアとしてよく知られる存在だが、芝麻信用は「学歴」「勤務先」「資産」「返済」「人脈」「行動」のデータを用いて算出している。

その点、クレジット・ガイダンスはクレジットやローンのクレジット・ヒストリーだけを基に指数を算出しており、CICは「クレジット・ガイダンスは他の信用スコアとは異なるもの」とその違いを強調する。

CICは属性情報を算出根拠から除いた理由について、「自身の力ではコントロールできない属性情報を用いると、差別的な扱いが生じるおそれがあるため」と説明する。

確かに、Appleが2019年に、ゴールドマンサックスと共同で発行したApple Cardの審査において、女性の極度額が著しく低く設定されているとの批判があったように、事業者が意図せずとも、与信モデルのアルゴリズムが共通の属性をもつグループに対し不利な取り扱いをすることはありうる。CICはクレジット・ガイダンスの算出に属性情報を用いないことで、こうした問題が起こらないようにしたといえる。

動態的な行動の変化を

5つの要素から評価

クレジット・ガイダンスを算出する際に用いるクレジット・ヒストリーは①支払状況、②残高、③契約数、④契約期間、⑤申込件数、という5つの要素からなっている。それぞれの要素につき、いくつかの変数が定められており、それらを独自のロジックで分析し、指数を算出する仕組みだ。

算出モデルにおけるそれぞれの要素のウェート付けは異なっており、利用する情報項目数のカテゴリー別の割合を見ると、やはり支払状況のウェートが最も高く36.5%を占めている。これに残高の31.8%が続く。申込件数のウェートは4.5%と最も低い。

支払状況では延滞があれば指標が低くなることは容易に想像がつく。残高や契約数は少ないほうが良いともいえそうだが、そう単純なロジックではなく、CICは「各要素がどのように変遷しているかを評価している」という。

たとえば、同じ残高であっても、長期にわたり少しずつ増えてきた場合と、短期間で急速に増えてきた場合では、後者のほうが、信用状態が悪化していると評価されることになろう。クレジット・ガイダンスは与信事業者が照会した時点での静態的な状態だけを評価するものではなく、動態的な行動の変化を含めて評価しているといえるだろう。

最大4つの算出理由も提供

クレジット・ガイダンスは信用状態を表す指数だけでなく、その指数が算出された理由も合わせて示す。指数と理由がセットになっているといってよい。

たとえば、指数にプラスの影響を与えている場合は、「未入金がないため、指数にプラスの影響を与えています」「残債額の合計が減少傾向にあり、指数にプラスの影響を与えています」といった算出理由が示される。

マイナスの影響を与えている場合は、「クレジット契約数が、指数にマイナスの影響を与えています」「支払いの遅れがあるため、指数にマイナスの影響を与えています」といった算出理由が提示される。指数は支払状況、残高、契約数、契約期間、申込件数のカテゴリーの取引事実に基づいて算出されるので、算出理由も5つの算出要素に分類できるが、最大4つ提供される。算出理由を提示できるようにするため、CICは算出理由を明示できる統計的分析手法を採用し、AIは活用しなかった。AIを活用すると指数算出のロジックがブラックボックス化するおそれがあるからだという。

オプトアウト方式を採用し

第三者提供を可能に

クレジット・ガイダンスはまず、2024年11月28日に、消費者に対する提供が開始された。消費者がクレジット・ガイダンスの開示を希望する場合は、信用情報の開示請求と同じ手続きを行えばよい。信用情報の開示請求時にクレジット・ガイダンスの開示も希望すれば、信用情報と合わせてクレジット・ガイダンスの指数と算出理由が開示される仕組みだ。

信用情報の開示請求はインターネットと郵送の2つの方法があり、前者は500円(税込み)、後者は1,500円の手数料がかかるが、クレジット・ガイダンスの開示を希望する場合も手数料は同額だ。つまり、クレジット・ガイダンスは実質的に無料で開示請求ができる。

消費者はCICが加盟企業にクレジット・ガイダンスを提供するのを停止することが可能だ。停止を解除することもでき、ともに手数料は不要。

消費者自身の信用情報のコントローラビリティを確保しているわけだが、消費者に停止権を認める「オプトアウト」の採用によって、CICはクレジット・ガイダンスを第三者であるCICの加盟企業に提供できるようにした。

個人情報の第三者提供は原則として本人の同意を必要とするが、個人情報保護法27条2項は、本人が第三者提供の停止を求めることができるようにしている場合、法令で定める事項を本人に通知するか、容易に知り得る状態に置き、個人情報保護委員会に届け出れば、第三者提供することを認めている。

クレジット・ガイダンスを

与信事業者が活用する可能性

この4月1日には、クレジット・ガイダンスのCICの加盟企業への提供が始まる予定だ。つまり、カード会社やクレジット会社、消費者金融会社、預金取扱金融機関、保証会社などが与信審査にクレジット・ガイダンスを活用することができるようになるわけだ。信用照会時にリクエストすれば、クレジットガイダンスが提供される。

クレジット・ガイダンスの利用目的は与信審査に限られているので、マーケティング、債権譲渡や債権流動化のためのデューデリジェンス(資産査定)などに利用することは禁じられているが、初期与信時、途上与信時の支払能力の調査には活用できるわけだ。

とはいえ、これらの与信事業者はすでに独自の与信モデルを構築し、運用している。クレジット・ガイダンスを与信審査に活用する可能性はあるのだろうか。

クレジットカード会社や消費者金融会社、FinTech企業などの与信事業者を取材すると、「今後、クレジット・ガイダンスの精度の検証を行い、期待するレベルの精度があると確認できれば、クレジット・ガイダンスを活用する可能性はある」という認識で共通している。

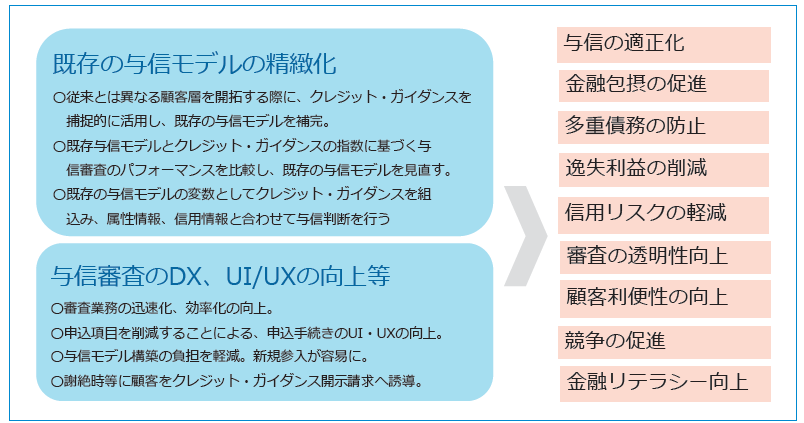

では、どのような活用方法があるかというと、たとえば、これまでの顧客層と異なるマーケットを開拓する際にクレジット・ガイダンスを活用するケースが考えられるという。与信事業者は独自の与信モデルを運用しているが、それは自社の既存の顧客層の属性情報や取引データを基に作られたものだ。したがって、新しいマーケット、つまり従来と属性の異なる顧客層を開拓する場合は、既存の与信モデルでは期待する水準の精度を確保できない可能性がある。そこで、クレジット・ガイダンスを活用する余地があるというわけだ。たとえば、既存顧客と比較して若年層を開拓するとか、信用力がやや低い顧客層を開拓しようとするときに、クレジット・ガイダンスの指数を参考にすることがありうるのだろう。

クレジット・ガイダンスに既存の与信モデルを補完する役割を担わそうと考えている会社もある。たとえば、既存の与信モデルで算出したスコアが低かった場合でも、クレジット・ガイダンスの指数が比較的高ければ審査を通すという活用方法が考えられる。既存の与信モデルでは高スコアだが、クレジット・ガイダンスの指数が比較的低ければ謝絶するという逆のケースもありうるだろう。

クレジット・ガイダンスはクレジット・ヒストリーを基に算出されているので、返済能力や返済意思を反映した指標だといえるだろう。属性情報はどちらかといえば返済能力を判定するのに役立つ指標だ。言い換えれば、年収が多く、勤続年数が長くても、返済意思が強いとは限らない。与信事業者にとって、返済意思の強さをどう見極めるかは長年の課題だが、クレジット・ガイダンスは返済を約定通りに行ってきたかどうかという実績を反映した指数であり、延滞等がマイナス要因として働いていなければ、返済意思が強いことが確認できるだろう。その意味で既存の与信モデルを補完できる可能性があるといえる。

出典:与信事業者への取材を基に筆者作成

既存の与信モデルの精度を

高めるための活用法

このほか、自社の与信モデルの精度を検証するためにクレジット・ガイダンスを活用する可能性を指摘する声もあった。既存の与信モデルによる審査と、クレジット・ガイダンスに基づいた審査をそれぞれ独立した形で行い、一定期間経過後の成績を比較し、仮にクレジット・ガイダンスのほうが高いパフォーマンスだったことがわかれば、自社の与信モデルのチューニングを行うという活用方法だ。いわばABテストを繰り返しながら、既存の与信モデルをファインチューニングしていくわけだ。

かなり単純化していえば、既存の与信モデルとクレジット・ガイダンスによって同じ申込者を対象に与信審査を行い、半年後のデフォルト率を比較するという方法がある。もっとも、クレジット・ガイダンスは単に信用状態を示す指数なので、審査の可否を判定するボーダーラインをどこに設定するかによってデフォルト率は異なってくる。既存の与信モデルとクレジット・ガイダンスのパフォーマンスを比較するのは、さまざま工夫が必要だと思われるが、ボーダーラインの設定を変えながらパフォーマンスを検証していけば、クレジット・ガイダンスの活用スキルを高められる効用も期待できそうだ。

クレジット・ガイダンスの精度の高さが検証できた場合は、既存の与信モデルの変数の一つとしてクレジット・ガイダンスを組み込む可能性を指摘する向きもあった。クレジット・ガイダンスの水準によって、スコアが変わるように与信モデルを設計するわけだ。クレジット・ガイダンスという変数のウェート付けをどうするかは、各社の判断だが、クレジット・ガイダンスの精度が高ければ、そのウェート付けを上げていくことになるだろう。

新規参入を促進する効果も期待できる

このように既存の与信事業者の場合は、クレジット・ガイダンスを活用するにしても、既存の与信モデルを利用し続けるというスタンスでいる。既存の与信モデルとクレジット・ガイダンスを併用し補完し合う場合も、既存の与信モデルの変数の一つとしてクレジット・ガイダンスを組み込む場合もあるが、いずれにしても既存の与信のモデルを利用し続けるのが前提だ。

与信事業者が既存の与信モデルの利用を前提としているのは、「利用できる情報は属性情報も含めてすべて利用して、与信審査の精度を高めたい」という考え方が基本にあるからだが、業法の規制が影響している側面もある。割賦販売法はクレジットカードやショッピング・クレジットの与信審査において「支払可能見込み額」の調査義務を課しており、支払可能見込み額を算出するためには年収、家族構成、家賃や住宅ローンの負担の有無などの属性情報が必要になるからだ。貸金業法もカードローンのような極度方式貸付けの場合は総量規制を課しているので、年収という属性情報が必要になる。

ただし、割賦販売法は少額包括信用購入あっせんの制度が設けられており、極度額が10万円以下の場合は支払可能見込み額の調査を義務付けておらず、ビッグデータやAI等を用いた独自の審査手法を認めている。

包括信用購入あっせん事業者が認定包括信用購入あっせん業のライセンスを取得した場合も、同様に独自の審査手法を認めている。

現在、少額包括信用購入あっせん事業者はナッジと3PLATZの2社、認定包括信用購入あっせん事業者はメルペイ、オリエントコーポレーション、ファミマデジタルワンの3社だけだが、いずれかのライセンスを取得した新規参入者がクレジット・ガイダンスだけに基づいて与信審査を行うことは考えられなくもない。

新規参入者は独自に与信モデルを構築する必要がないので、比較的容易に与信事業に参入することが可能になる。申込みに当たっては、本人を特定するための氏名・住所・電話番号といった属性情報を入手するだけでよいので、申込手続きのUI/UXをより簡便なものにできるメリットもある。新規参入が活発化すれば、事業者間の競争が促進され、顧客の利便性が高まることが期待できるだろう。

消費者信用ビジネスの

健全な発展に期待

クレジット・ガイダンスの活用によって、与信事業者の与信審査が精緻化されれば、より適正な与信が行われるようになる。これがクレジット・ガイダンスのもたらす、最大のイノベーションといえるだろう。属性情報だけでは低スコアと評価されてしまう人でも、過去の返済実績が良好であれば、クレジット・ガイダンスによって与信を受けられるようになるので、金融包摂が進み、より多くの人が与信サービスにアクセスできるようになるだろう。逆に、信用リスクの高い人に、過剰な与信が行われるのを防ぐ効果も期待できる。

与信判断の標準化・自動化やDXの推進により、与信事業者の業務の効率性が高まれば、消費者の利便性が向上し、価格競争が促進されるだろう。図表2に、事業者が享受できるメリットを整理してみた。

一方、消費者サイドのメリットも大きい。たとえば、クレジットカードの審査に通らなかったことをきっかけに、クレジット・ガイダンスの開示を求めれば、自身の信用状態がどう評価されているかを客観的に把握できる。算出理由からは、どのような要素が自身の信用力に影響を与えているかが理解できるので、信用力を高めるための行動を動機づけることもできる。金融リテラシーの向上にも役立つだろう。それにより多重債務・自己破産の未然防止も図れるだろう。

クレジット・ガイダンスが消費者信用ビジネスの健全な発展につながるよう、与信事業者と消費者の双方が、そのメリットと活用方法に関する知見を高めていくことが重要といえる。

「決済・金融・流通サービスの強化書2025」より