2018年10月15日8:05

ベルギーに本拠を置く国際銀行間通信協会(SWIFT)は、200以上の国と地域で1万1,000以上の銀行、証券会社、市場インフラ、事業法人が参加する協同組合だ。世界中の金融機関に対し、決済ネットワークへのアクセスやシステムの統合・連携、認証、分析、規制コンプライアンス等にかかる製品およびサービスを提供している。SWIFT 最高情報責任者(CIO) クレイグ・ヤング(Craig Young)氏と、日本代表であるアラン・デルフォッセ(Alain Delfosse)氏に、2020年までにすべての銀行、通貨、国別ルートに展開する目標を掲げる「SWIFT gpi(global payments innovation:グローバル・ペイメント・イノベーション)」、ブロックチェーンの取り組み、日本市場での展開などについて話を聞いた。

1万1,000社と接続、日本経済のインフラとしても重要に

SWIFT gpiはクロスボーダーの送金に革新をもたらす?

――まずは、SWIFTの概要についてお聞かせください。

アラン・デルフォッセ:SWIFTは、1973年に発足し、1万1,000社と接続しています。お客様は主に金融機関で、現在は事業法人も約2,000社と接続しており、すべてのブランチが入れば、数十万の単位となる非常に大きな金融業界のネットワークです。現在、1日3,000万程のメッセージが平均して動いており、3日ごとに世界のGDPの3分の1にあたる量がネットワークを通るため、重要な立ち位置となっています。

SWIFTは、世界的には一番のFinTech(フィンテック)であったと自負しています。最近は、さまざまなフィンテック企業が登場し、技術的に新しい可能性が出てきましたので、API(Application Programming Interface)連携などの施策を打って取り組んでいます。

日本のオフィスは1980年5月7日に設立しました。日本のクロスボーダーの送金に関しても圧倒的に大きな役割を果たしています。日本は貿易国であり、海外とのお金の流れはSWIFTを介していますので、日本経済のインフラとして重要です。

――現在注力している取り組みについてはいかがでしょうか?

クレイグ・ヤング:海外送金サービス高度化に向けた取り組みとなる「SWIFT gpi」は、グローバルのネットワークに加え、ワールドクラスのセキュリティ、運用性を提供しています。従来のハイバリューなクロスボーダーの決済システム以上のものを提供しています。リアルタイムな送金に加え、ローバリューな取引において、リテール分野への送金も考えています。

フィリピンにおいて、リアルタイムのプラットフォームをオーストラリアに接続するPoC(Proof of Concept:実証検証)を実行し、30秒かからず送金が完了しました。APIによりNPP(ナショナル・ペイメント・プラットフォーム)のシステムに直接接続可能です。現在、ヨーロッパなどでも、加盟国の銀行と調整しており、商業ベースで開始できるように取り組みを進めています。

すでにSWIFT gpiには、200以上の銀行が参加しています。SWIFT gpiにはコア(中核)となる機能が3つあり、1つめは決済をモニターできる“追跡(トラッカー)”です。これを用いることにより、トラッキングやキャンセル、クローニングを加盟国で行うことが可能になります。

2つめが“オブザーバー”で、クロスボーダーの戦略に基づき、銀行が送金を最適化できます。全体的なSWIFTのトラフィックやビッグデータを活用して、全体的なシステムの流れを最適化できます。送金のコードを迅速に確認することに加え、直接的、間接的なやりとりを確認できます。これにより、送金市場において、競合優位性を確保しています。

“ディレクトリ”が3つめのがポイントで、加盟銀行が自動的にリストアップされるようになっており、gpiにすべての銀行がエンド・トゥ・エンドで接続されています。また、アプリケーションが近代的で、拡張性の高い柔軟なプラットフォームの上に構築されています。これにより、迅速に作業でき、また、非常に速いペースで導入時から拡張が可能です。既存のコアプラットフォームに基づいて、周辺に技術を構築していますので、他のソリューションをインテグレーションするよりもはるかに統合がしやすいのが特徴です。

ブロックチェーンは世界最大規模のPoCを実行

スピード、セキュリティ、バックオフィスの統合が課題に

――近年では、ブロックチェーンを活用した競合サービスも登場しています。

クレイグ・ヤング:ブロックチェーンに関しては、すでにさまざまな取り組みを行っており、SWIFT内にチームを編成しています。2017年末に、100ノード以上のブロックチェーンのネットワークで60以上の銀行と接続するという、世界でも最大規模のPoCを実行しました。そこで確認できたのは、ブロックチェーンの技術そのものが、まだまだ成熟しなければならないものであることです。特に、スピード、セキュリティ、バックオフィスの統合という3つの大きな問題があります。ブロックチェーンの実装には、まだ大きな投資が必要になり、レガシーな銀行の環境を入れ替える必要があります。

この技術が一般的に商用化されるのは時間がかかります。ただ、しかる時が来ましたら、SWIFTとしてもこういった技術を展開していくことを計画しています。現在、SWIFTが密接に行っているのは、ブロックチェーンのエコシステムを如何に構築していくのかです。毎月のように新たなブロックチェーンシステムが出てきており、今、我々は技術が成熟するのを待っている状況です。大規模な技術会社とやり取りし、最新の情報を入手しつつ進めていきたいです。これにより、お客様に経済性の高い環境のシステムを提供することが可能になります。

アラン・デルフォッセ:現在のブロックチェーンの事業者は限定的な取り組みが中心であり、2国間、特定の銀行などとなっています。SWIFTはさらに幅広く、1万1,000社をつなぐためスケールが違います。また、スピードに関しては、入り口と出口が重要で、今はバッチファイルが多いため、ブロックチェーンを応用するほどではありません。安全性に関してはSWIFTほど進んだネットワークプロバイダなどの事業者はいません。世界のお金の流れは、安全でなければいけないと考えています。

三井住友銀行がSWIFT gpiを採用

API等により新しいサービスを市場に投入へ

――日本市場の取り組みについてお聞かせください。

アラン・デルフォッセ:まず、SWIFT gpiは新しい接続の標準になります。すでに三井住友銀行は採用を発表していますが、他のメガバンクも準備中です。これにより、昔3日かかっていた国際間の送金が半数は30分で処理できるようになります。また、非常に透明性もあり、資金がどの中継銀行に届いているのかをトラッキングできますので、金融機関にとってもメリットが大きいです。ブロックチェーンでシステムを改善しようとしていた企業もありましたが、SWIFT gpiによってその必要性が薄れました。

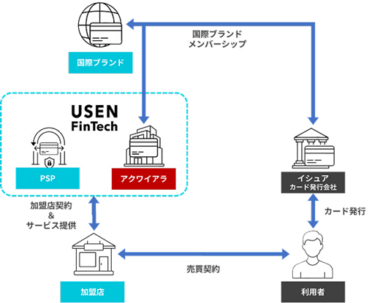

もう1つは、SWIFTはFinTech的な立ち位置ですので、API等の可能性により新しいサービスを市場に投入していきたいですね。SWIFTの基盤を使うことによって、日本でBtoC的な事業も展開できると考えています。たとえば、日本で働くフィリピンの労働者は多く、毎月のように送金していますが、日本の銀行と連携することで、新たなソリューションの提供は可能であると思います。

クレイグ・ヤング:今後の取り組みとして、SWIFT主催の国際会議である「Sibos(サイボス)」に合わせて、APIについての新たな発表を予定しています。また、金融通信メッセージの国際規格である「ISO20022」の準備も進めています。